中集集团丨点评:2024三季度业绩预告点评,归母净利高增,持续受益集装箱需求复苏

(来源:先进制造新视角)

【东吴机械】周尔双13915521100/李文意/韦译捷18859277905/钱尧天/黄瑞/谈沂鑫

投资评级:买入(维持)

事件:公司披露2024年三季度业绩预告。

1Q3归母净利润增速中枢889%,基本符合预期

根据公司发布的业绩预告,2024年前三季度公司实现归母净利润16.5-20.0亿元,同比增长233%-304%,扣非归母净利润16.0-19.5亿元,同比增长33%-62%。单Q3公司实现归母净利润7.8-11.3亿元,同比增长708%-1069%,扣非归母净利润7.8-11.3亿元,同比增长241%-394%。公司经营业绩高增,主要系(1)集装箱行业需求高增,公司业务量利齐升,(2)海工业务受益需求回暖,营收和净利润迎向上拐点,(3)集团外汇套保策略较2023年同期更加灵活,套保成本降低。非经营损益项目同比大幅改善,主要系去年同期外汇相关衍生品投资活动带来较多非经常性亏损。

2集装箱:存量更新+全球贸易增速修复,板块量价有支撑

集装箱需求源自国际贸易运输需求与存量淘汰更新。根据我们产业链调研,2024上半年行业集装箱产量已达300万TEU,德路里预测,2024年全行业产销量会超过450万TEU,2024-2025年合计产销量达900万TEU。我们认为未来集装箱板块量价有支撑:(1)截至2023年末。全球集装箱保有量约5000万TEU,按20年使用寿命,年存量更新约250万TEU。(2)受益全球贸易增速修复、红海事件阶段性导致船期延长等,2024年前三季度集装箱行业量价修复。根据克拉克森,未来全球商品贸易量增速仍有望维持3%增长。我们认为公司作为份额常年稳定40%以上的行业龙一,集板块将持续为公司贡献稳定利润。截止9月末,公司在手订单已排入12月,且钢价延续低位震荡趋势,预计四季度集装箱量利将优于去年同期。

我们认为集团海工业务下游景气向好:①海上油气:当前油价高于采油盈亏平衡点,油公司资本开支稳中有升,公司的海上钻井平台租约与FPSO接单量有望持续增长,②特种船舶:受益海上风电发展、国产汽车出海,公司的风电安装船和滚装船订单有望持续增长。2024上半年公司累计持有在手订单62亿美元,同比增长21%。随在手订单兑现,海工将成为公司未来业绩核心贡献点。

盈利预测与投资建议

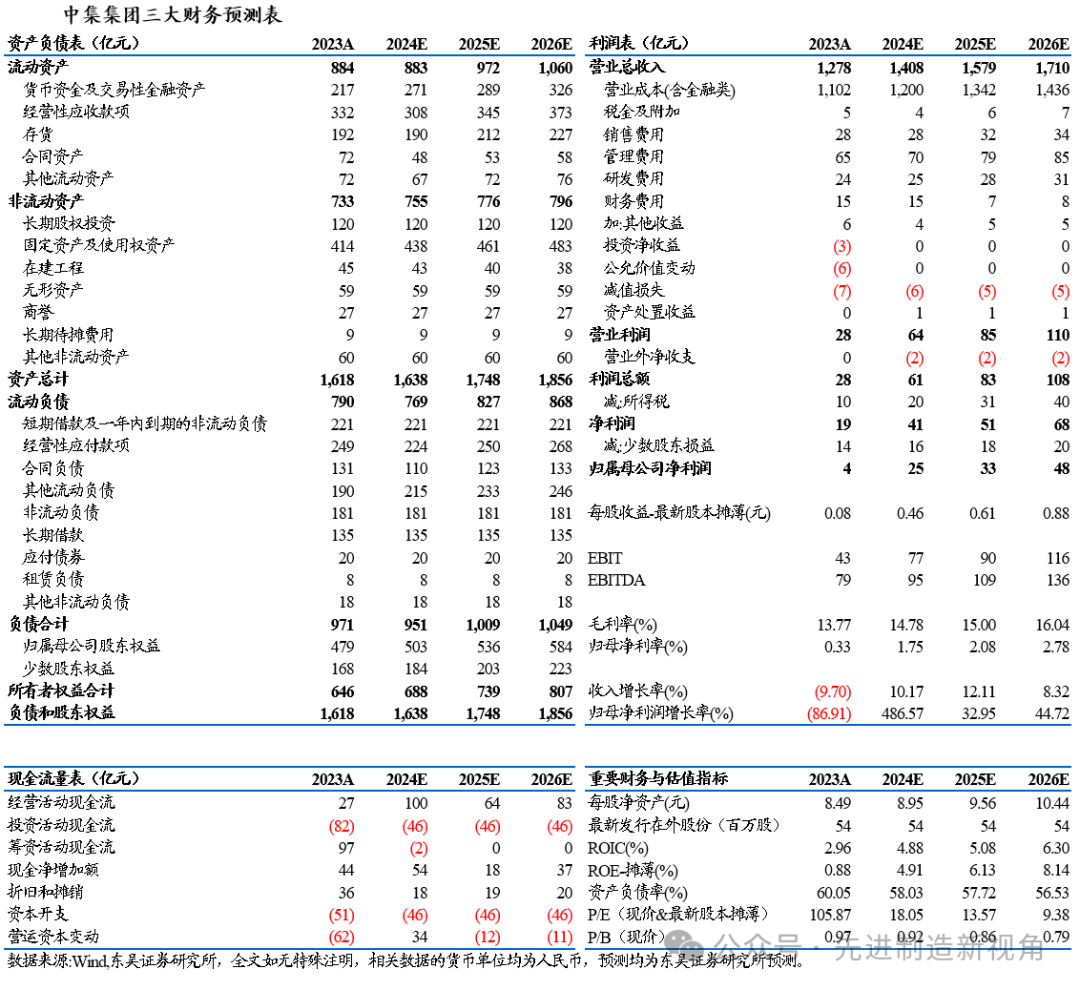

我们维持公司2024-2026年归母净利润预测为24.7/32.9/47.5亿元,当前市值对应PE为18/14/9倍,维持“买入”评级。

风险提示

宏观经济波动、地缘政治风险、原油价格波动等。

东吴机械团队

东吴机械研究团队荣誉

2023年 新财富最佳分析师 机械行业 第四名

2023年 Wind金牌分析师 机械行业 第一名

2022年 新财富最佳分析师 机械行业 第三名

2022年 Wind金牌分析师 机械行业 第二名

2021年 新财富最佳分析师 机械行业 第三名

2021年 Wind金牌分析师 机械行业 第一名

2020年新财富最佳分析师 机械行业 第三名

2020年 卖方分析师水晶球奖 机械行业 第五名

2019年 新财富最佳分析师 机械行业 第三名

2017年 新财富最佳分析师 机械行业 第二名

2017年 金牛奖最佳分析师 高端装备行业 第二名

2017年 卖方分析师水晶球奖 机械行业 第五名

2017年 每市组合 机械行业年度超额收益率第一名

2016年 新财富最佳分析师 机械行业第四名