德赛电池16年来营收首度下滑,公司配股资金却用来理财

文|创业最前线

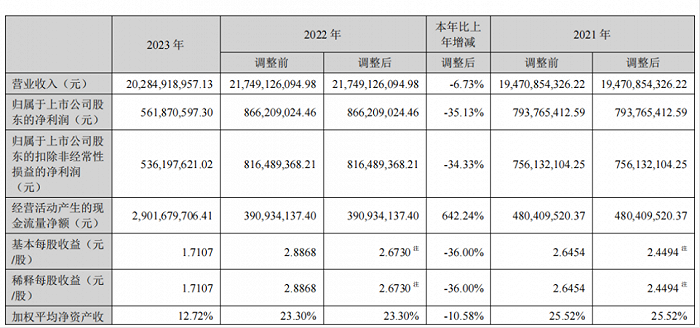

经历连续16年营收上涨后,2023年德赛电池终于慢了下来。3月26日,德赛电池发布了2023年年度报告,公司营业收入同比下降6.73%,归母净利润同比下降35.13%。

值得注意的是,这是德赛电池2008年以来,首次出现营收下滑。有意思的是,在德赛电池交出16年以来最差的成绩单后,公司因为工作人员失误,将财务数据披露错误。

3月29日,德赛电池发布年报更正版,紧接着公司便收到深交所下发对相关责任人士的监管函。

数据错误也许是公司工作人员的无心之举,但德赛电池面临16年以来最差的局面也是不争的事实。

由于消费电子行业低迷,加之公司新拓展的储能电芯业务持续亏损,德赛电池出现了业绩下滑。且新业务消耗了大量资金,公司开启了上市20年来的首次股权融资。但德赛电池一边募资,一边将大量资金投入理财,不禁让人怀疑公司是真缺钱还是另有所图?

1、产品竞争力较弱,收入16年来首度下滑

2004年,从事消费电子电池研发、生产及销售的德赛电池借壳深万山A完成上市。此后多年,由于消费电子需求旺盛,德赛电池一直维持着较快的发展。

2008年,德赛电池营业收入仅为7.75亿元,到2022年增长至217.5亿元,年复合增长率为26.89%。同期,公司归母净利润从155.6万元增长至8.66亿元,年复合增长率为57.08%。

业绩连续多年增长后,德赛电池在2023年慢了下来。数据显示,2023年德赛电池实现营业收入202.85亿元,同比下降6.73%,实现归母净利润5.62亿元,同比下降35.13%。

图 / 公司主要财务指标

图 / 公司主要财务指标从收入来看,德赛电池业务主要分为智能手机类、智能穿戴类、电动工具、智能家居和出行类、笔记本电脑和平板电脑类、储能产品类以及SIP新业务(系统级封装)。不过除储能产品及SIP新业务外,德赛电池其他产品收入全线下滑。

其中收入占比最高的智能手机收入下滑10.45%,智能穿戴、电动工具以及电脑类产品分别下滑27.60%、14.54%、18.65%。尽管储能类产品及SIP新业务同比增长近1倍,但由于收入基数较小,未能阻止公司整体收入下滑。

图 / 公司分产品收入明细

图 / 公司分产品收入明细对于公司主力产品收入下滑,德赛电池表示,由于行业整体不景气,导致公司主力产品收入出现不同程度下滑。

以智能手机为例,IDC数据显示,2023年全球智能手机出货量为11.7亿部,同比减少3.2%。此外,据TechInsights发布的报告,2023年全球平板电脑市场出货量约为1.37亿台,同比下降16%。

行业不景气,固然是德赛电池主力产品收入下滑的主要原因。但从下滑速度以及产品毛利率来看,德赛电池产品竞争力不足也是收入下滑的重要原因。

以智能穿戴设备类业务为例,IDC最新报告显示,2023年全球可穿戴设备出货量年增长1.7%,但公司智能穿戴类业务收入却下滑27.60%。、

此外,公司智能手机、笔记本电脑业务、电动工具业务收入下滑速度,均比行业整体下滑速度快很多。

作为对比,竞争对手欣旺达消费类电池业务收入却在上涨。此外,德赛电池整体毛利率也比欣旺达低。毛利率较低,反映出德赛电池在原材料获取以及产品定价上要弱于欣旺达。

若2024年消费电子持续低迷,德赛电池在消费电子电池领域的竞争力恐进一步被削弱。

2、产能过剩愈演愈烈,德赛电池押错宝

或许是意识到了消费电子电池的发展瓶颈,德赛电池开始布局储能电芯业务。虽然公司储能电芯收入增速较快,依旧未能扭亏为盈,加之布局储能电芯需要庞大的资本开支,让德赛电池有息负债快速扩大。

2022年,由于新能源行业火爆,国内储能电芯出货量大幅增长。在行业爆发式增长诱惑下,德赛电池开始切入储能电芯领域。

2022年1月,德赛电池与望城经济技术开发区管理委员会签订了《德赛电池储能电芯项目入园协议书》,该项目计划投资75亿元,分三期布局20GWh产能的储能电芯项目,全面达产后预计可实现年产值120亿元。

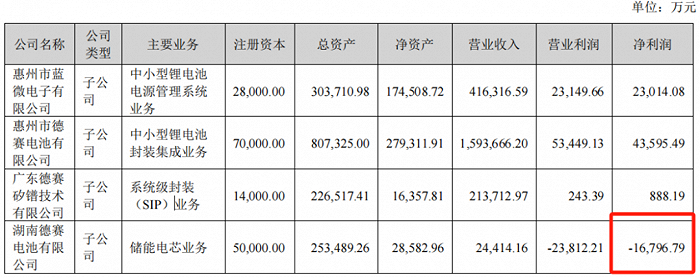

2023年4月,该项目开始试生产,2023年二、三季度开始爬坡。由于行业竞争激烈,加之产能还在爬坡阶段,整体产能利用率不高,导致该项目亏损1.68亿元。

图 / 子公司及对公司净利润影响达10%以上的参股公司情况

图 / 子公司及对公司净利润影响达10%以上的参股公司情况目前储能电芯产能过剩愈演愈烈,据InfoLink Consulting预测,2024年储能电芯产能将达到750GWh,但实际需求可能只有250GW,行业供需严重错配。在此影响下,储能电芯价格也从2023年年初的1元/Wh左右,最低跌至0.35元/Wh左右。

可以预见的是,在储能电芯产能严重过剩的背景下,大部分中小电芯厂商将陷入亏损。这点对于德赛电池而言也是如此。

在年报业绩交流会上,德赛电池公开表示,2024年目标是减少储能电芯业务的亏损,而不是扭亏为盈。不过从2024年1-2月储能电芯产能利用率以及价格来看,德赛电池想要减少储能电芯亏损并不容易。

大手笔投资电芯业务也让公司有息负债大幅上升。2021年,公司有息负债仅为15亿元左右,2023年年底德赛电池有息负债超40亿元,2年时间公司有息负债增长超2.5倍。

有息负债的扩大让公司财务费用快速增长,2022年德赛电池财务费用为-574.2万元,2023年增至5372万元。这也意味着,2023年仅财务费用支出就让德赛电池利润少了近6000万元。

截至2023年年底,德赛电池货币资金为36.32亿元,并不能覆盖超40亿元的有息债务。除此之外,德赛电池还有超50亿元的应付票据及应付账款。

从公司债务情况以及应付款项的情况来看,德赛电池目前资金面无疑偏紧。从目前财务情况来看,德赛电池押宝储能电芯难言成功。

3、配股让投资者损失惨重,公司募集资金却用来理财

由于资金紧张,2023年德赛电池进行了自上市以来的首度股权融资。

2023年11月29日,德赛电池向全体股东公布了配股计划,拟10股配3股,配股价格为21.16元/股,最终德赛电池以94.92%的成功率完成配股,获得了18.04亿元的配股融资。

对于配股募资用途,德赛电池并未明确说明,仅表示使用配股募资目的是为了优化资本结构,提升后续融资能力和抗风险能力。

从这点来看,德赛电池配股目的无疑已经实现。截至2023年年底,德赛电池资产负债率为61.35%,较2023年三季度末的67.99%下降超6%以上。公司货币资金从2023年9月30日的12.91亿元增长至2023年年底的36.32亿元。

虽然公司资产负债率有所降低,但配股却让投资者损失惨重。

与定向增发等股权融资相比,配股由于具有强制性,历来被二级市场投资者厌恶。但凡实施配股的企业,股价一般都会出现大跌,这点德赛电池也没有逃过。

2022年10月28日,德赛电池公布了配股预案,次日德赛电池股价大跌6%。2023年12月8日,德赛电池完成配股复牌,公司股价再度大跌6.47%。

值得注意的是,德赛电池获得配股募资后,并未将资金用于偿还债务以及扩大生产,而是将募集资金用来理财。

3月26日,德赛电池公布了2024年度理财投资计划。公司计划不超过29亿元资金,用来购买理财期限不超过12个月的银行理财产品。同日,德赛电池还公布了交易金额不超过32亿元的外汇衍生品套期保值方案。

从资金使用效率来看,利用闲余资金进行理财从而提高现金收益率无可厚非。但如果资金来源是二级市场股民的钱,则略显上市公司不厚道。

从德赛电池公布的理财计划来看,至少12个月左右的时间,德赛电池没有大额使用资金的计划。而公司将闲余资金用来理财,而不是还债令人匪夷所思。

某上市公司董秘对「创业最前线」表示,相较于存款利息,企业贷款利息会更高,尤其是资产负债率较高的企业。一般而言,银行给这些企业的贷款利息在4%左右。为了保证资金的绝对安全,上市企业购买短期理财产品的利息一般会控制在2%以下。

所以在上市企业资金绝对闲置的情况下,会考虑优先偿还银行贷款,减少利息支出,如果还有闲置资金则会用来理财。上市企业如果没有及时偿还贷款,则很有可能短期内有大额资本开支计划。

不过从德赛电池的理财计划来看,短期内应该没有大额资本开支。而企业长期要进行投资、并购的话,只要没有出现过债务逾期的情况,一般能较快获得银行贷款。类似德赛电池这样利用配股募资的钱,不偿还债务而用来理财的现象还是比较少见。

对于德赛电池而言,由于经营不顺畅,加之资产负债率较高,通过配股方式降低资产负债率无可厚非。但公司募集而来的资金用于理财而不是扩大经营,配股造成的损失却由股民来背负,如此行事无疑会让二级市场投资者失望。