主动权益基金一季度降仓 紫金矿业、美的集团新晋前十大重仓股

转自:贝壳财经

截至4月24日,公募基金2024年一季报已披露完毕,基金经理换仓调股思路随之浮出水面。

中金公司研报数据显示,一季度公募基金整体资产规模继续回升,资产总值由上季度的30.2万亿元升至31.8万亿元,股票资产规模与上季度基本持平,达5.84万亿元,债券资产规模则上升1万亿元,占比升至53.1%。

具体到主动权益类基金,一季度仓位普遍下降,华西证券研报显示,截至一季度末,普通股票型基金、偏股混合型、灵活配置型基金仓位分别为89.97%、88.15%、77.20%,较上季度下降0.55个百分点、0.58个百分点及1.05个百分点。

多位基金经理对后市乐观,景顺长城基金基金经理刘彦春在景顺长城新兴成长一季报中称,市场情绪总会存在惯性。与2023年相反,2024年很可能会经历一个从过度悲观逐步走向乐观的过程。“情绪低迷时期,没有必要只是盯着经济中阶段性疲软的部门,也要看到我国有着扎实的经济基本盘。地产和化债仍然会在短期内拖累经济表现,但我国经济总体稳中向好态势已经显现。”

主动权益基金加仓有色金属

今年以来,沪指经历了一月份的“杀跌”,二月份的强劲反弹及三月份的震荡,基金经理如何从波动的市场中寻找投资机会?

分行业来看,中金公司研报称,一季度,主动偏股型基金加仓了有色金属、通信及家用电器等行业,减仓了医药生物、电子及计算机。

其中,以有色金属、石油石化为代表的资源股获加仓较多,仓位分别较上季度上升1.8个百分点、0.4个百分点,煤炭行业仓位也小幅上升。同时,具备高股息特征的通信、家用电器、公用事业和银行分别获加仓1.0、1.0、0.9和0.5个百分点。

减仓方面,成长领域减仓较多,医药生物行业在一季度仓位下降了3.2个百分点。电子、计算机仓位则分别下降1.5和1.4个百分点。

从持仓主题来看,主动偏股型基金持仓的一大明显的特征是,高股息主题关注度持续提升,截至一季度末重仓比例上升1.1个百分点至7.1%,已连续四个季度获加仓。

从赛道来看,新能源车产业链和酒的仓位上升,一季度主动偏股型基金分别加仓0.7个百分点、0.5个百分点,半导体、创新药则被减仓。

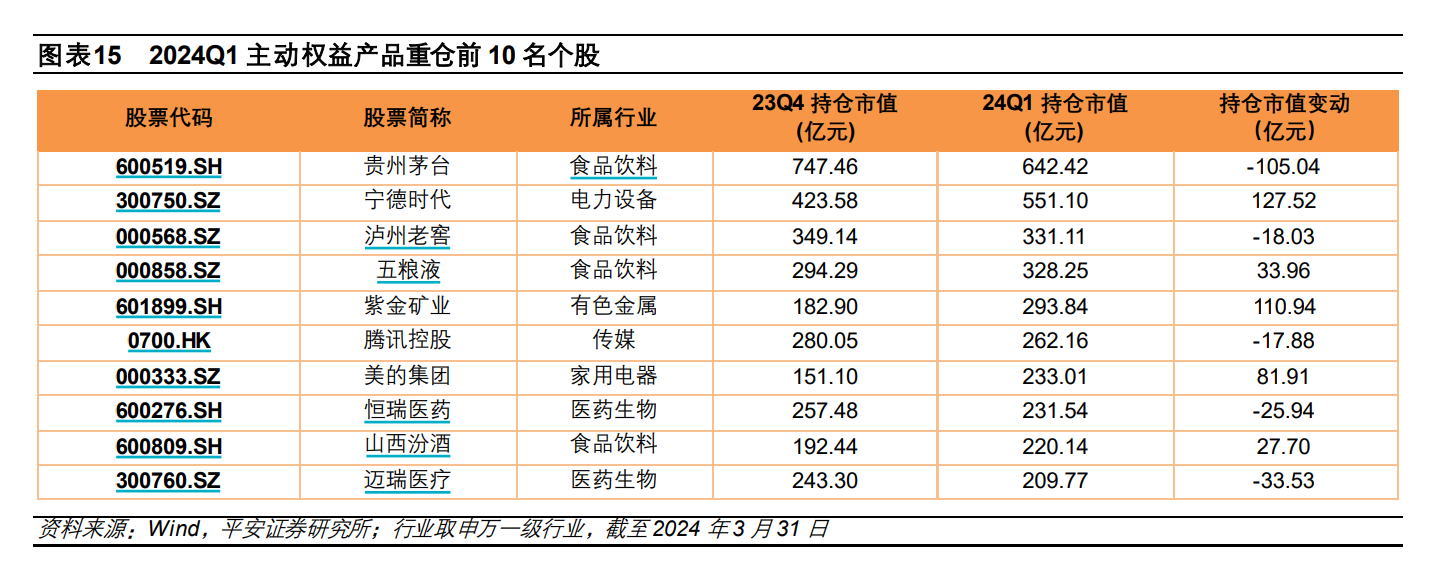

从重仓股来看,平安证券研报称,贵州茅台仍为主动权益基金第一大重仓股,持仓市值为642亿元,较上季度末有所减少,立讯精密和药明康德则退出前十大重仓股,紫金矿业和美的集团得到增持后,新进入前十大重仓股。

主动权益基金降低仓位

明星基金经理调仓思路分化

一季度,上证指数涨2.23%,深证成指跌1.3%,创业板指跌3.87%,市场明显分化下,主动权益类基金也集体降低了仓位。

在调仓思路上,明星基金经理之间有所差别。比较明显的如景顺长城基金的基金经理鲍无可,在一季度对景顺长城沪港深精选股票进行了较大幅度的减仓,股票仓位从去年四季度末的87.23%下降至79.71%,降幅达7.52个百分点。其在一季报中称:“本季度基金的仓位水平有所下降,持股结构未发生显著变动。部分持仓股票因价格上涨和基本面变化出现了高估迹象,我们选择在价位较高时对这些股票进行了减持,同时增加了对其他股票的投资。”

Wind数据显示,截至一季度末,鲍无可旗下的景顺长城沪港深精选股票环比上季度末增持了紫金矿业、中国海洋石油,还大幅增持了铜陵有色及广信股份,减持了中国移动。

不过,明星基金经理张坤、李晓星、刘格菘旗下的基金则均有小幅加仓。

张坤旗下的易方达蓝筹精选一季度末的股票仓位达94.08%,相较去年四季度末微涨0.37个百分点,从该基金的十大重仓股来看,截至一季度末,易方达蓝筹精选环比上季度末减持了中国海洋石油、五粮液、贵州茅台等个股,山西汾酒新晋重仓股。

张坤在易方达蓝筹精选一季报中表示,基金在一季度股票仓位基本稳定,调整了消费和医药等行业的结构。个股方面,仍持有商业模式出色、行业格局清晰、竞争力强的优质公司。

刘格菘操盘的广发科技先锋截至一季度末股票仓位为94.58%,相较上季度末提升0.81个百分点。其在一季报中称,当下我国正处于经济结构变化阶段,具备中国优势的、有明确自主性的、有产品力的行业被寄予期望能够为经济发展做出更大权重的贡献,叠加政策强调并支持新质生产力发展,这让我们对后续经济结构转型的信心逐步增强。“我们仍看好政策对新能源车以及消费电子等终端的消费需求的拉动效应,因此也对新能源车和半导体行业维持了一定仓位配置。”

李晓星旗下的银华心佳两年持有期截至一季度末股票仓位为93.60%,也较上季度提升了1.57个百分点。其在一季报中称:“二级市场在经过一段时间的调整后,相关风险已经得到充分释放,绝大部分标的已经进入到了估值底部,伴随宏观经济的逐步上行,我们对大盘并不悲观。”

基金经理对后市乐观

现阶段定价让高质量成长的公司更有吸引力

对于市场的后市走向,基金经理多持乐观态度。

张坤在易方达蓝筹精选一季报中表示,简化模型下,在5%股息率+1%成长性的公司A和3%股息率+8%成长性的公司B之间,现阶段市场大多更倾向于选择公司A,这类公司也吸引了大量类固定收益资金的配置。“如果复盘资本市场长期的历史,股票比债券长期收益率高的一个重要原因是股票具有持续的成长性,而优质股票的必要条件就是具有长期持续的成长性。因此,作为股票投资者,应始终赋予寻找长期成长性相当的权重。”

另外,从估值角度,张坤认为,过去三年,由于市场对长期成长性预期的不断修正,公司A的估值出现了提升,而公司B的估值则出现了下降,从各个估值维度(市盈率、市值/自由现金流)的绝对和相对水平来看,现阶段的市场定价使得长期高质量增长的公司B有吸引力。

刘彦春则在景顺长城新兴成长一季报中坦言,当前的宏观数据和微观调研都让我们对权益市场有更强信心,“我们仍然偏好那些具有好的商业模式、在市场化竞争中取得优势的企业,更关注那些可以处理好当期股东回报和未来发展的优秀公司。”

针对不同行业的后市走向,李晓星在银华心佳两年持有期一季报中分析称,今年消费会表现为"低预期、强韧性",目前龙头白马的性价比在全球范围内都有非常强的优势,由于稳定的业绩增长和较高的股息率,消费龙头公司向下空间有限,向上存在一定的估值弹性;战略性新兴产业是加快发展新质生产力的关键,看好高水平科技自立自强的半导体、国防科技等领域;有色受益于美联储降息临近的金融属性和商品属性,其中黄金板块金融属性强,每轮周期率先启动,本轮叠加了美元信用逻辑,金价相对实际利率出现了超涨,存在不确定风险。

李晓星进一步表示:“针对过去两年的超额收益下降的问题,我们进行了不少反思,也努力采取了不少措施来改进业绩。我们相信,减少对于单一个体的决策依赖,投研的团队化、平台化和工业化会是主动权益管理的趋势,也会是稳定超额的未来。”

新京报贝壳财经记者 潘亦纯 编辑 陈莉 校对 王心