美的集团赴港上市获备案通知书,“二次交表”构建“A+H”双平台

拟发行不超过6.51亿股H股。

继今年4月向港交所二次交表后,美的集团的H股上市进程终于迎来新进展,于7月23日收到中国证监会的备案通知,拿到上市资格的重要凭证。

此前美的集团(000333.SZ)于2023年10月提交的首版招股书已“失效”,在4月新提交的招股书中其更新了公司近三年的财务数据。在找寻“第二曲线”和“全球化”战略的指引下,美的集团期望以“A+H”两地上市,以“TOB+TOC”双引擎构筑更广阔的发展平台。

H股发行上市获证监会备案

根据中国证监会官网披露的《关于美的集团股份有限公司境外发行上市备案通知书》,美的集团拟发行不超过约6.5亿股境外上市普通股并在港交所上市。据此,美的集团的H股上市发行已完成证监会的备案程序。

数据来源:中国证监会官方网站

数据来源:中国证监会官方网站根据港交所的上市规则及中国证监会对于境外上市企业的监管规定,企业需要在上市聆讯前完成必要的备案程序,并提交由中国证监会发出的确认完成备案程序的通知书,系企业获得上市资格的重要凭证之一。完成备案程序后,企业才能推进后续的上市活动,包括聆讯、路演、公开发售、暗盘交易及挂牌上市等系列过程,最终完成港股上市。

回顾美的集团的赴港上市之路,最早于2023年8月初首次公告,拟发行规模预计不超过发行完成后公司总股本的10%。两个月后即向港交所首次交表,但该资料超过6个月未能通过聆讯,由此“失效”。在更新财务数据后,于2024年4月其又向港交所二次交表,继续谋求“A+H”两地上市。

根据港股上市规则,企业在提交招股书后,通常需要在一定时间内(如六个月内)完成上市流程。若未完成,则本轮申请将“失效”。据业内人士介绍,以下因素会导致招股书“失效”现象的出现:财务数据过期;市场环境变化;监管要求更新;企业主动撤回等。

但招股书“失效”并不意味着上市进程“失败”,企业通过补充新的财务数据、更新招股书内容等措施仍可重新“激活”上市进程。在港股市场,首版招股书“失效”后继续交表的现象也较为普遍。

从资本市场来看,据安永发布的《2023中国内地和香港IPO市场报告与展望》,2023年全球IPO活动持续放缓,IPO数量和筹资额分别同比下降12%和35%;香港市场上市企业和募资额分别同比下降19%和59%,内地企业继续主导香港市场,全年内地赴港上市企业数量和筹资额分别占总量的93%和98%。

《报告与展望》还提到,自2023年3月开始实施境外上市备案管理相关制度规则,明确将境内企业直接和间接境外发行上市全面纳入中国证监会监管以来,香港仍是境内企业境外上市首选目的地,占当年全部已备案企业的69%。

来自华谊信资本在2024年7月发布的最新报告则显示,2024年1月~6月共有37家企业通过港交所聆讯,其中25家已完成IPO进程;市募资金额总数约为131.78亿港元,同比减少47亿港元,因期内中小型IPO企业较多,期内募资金额最高的茶百道为25.86亿港元。

“赴港上市”背后的考量

就美的集团而言,在最初透露“赴港上市”意图时其就被市场广泛关注。若能完成“A+H”布局,无疑将拓展融资渠道,但在2023年年度股东大会上美的集团相关负责人却直言,“赴港上市”不是为了募集资金。

按照美的集团的说法,“如果募集资金一年都要分红200多亿人民币,少分红不就解决了资金问题,最根本的原因是港股具备突破性、便利性和快速性。”而从账面上来看,公司流动性充足,截至2024年3月31日持有的货币资金约为959.5亿元,较2023年末增长了17.48%;同期,现金及其等价物为626.6亿元,增长了4.6%。

从业务布局来看,近年来,美的集团一直在强调的是找寻新的“第二曲线、第二引擎”,即以楼宇科技、工业自动化、新能源(新能源汽车零部件、储能)三个细分方向为代表的ToB业务。

这一点在港股招股书中也有体现,区别于A股财报将公司的主营业务按产品分为暖通空调、消费电器以及机器人、自动化系统及其他制造业;招股书采用的是TOB和TOC的分类逻辑,将主营业务直接分为智能家居业务、商业及工业解决方案两大板块。

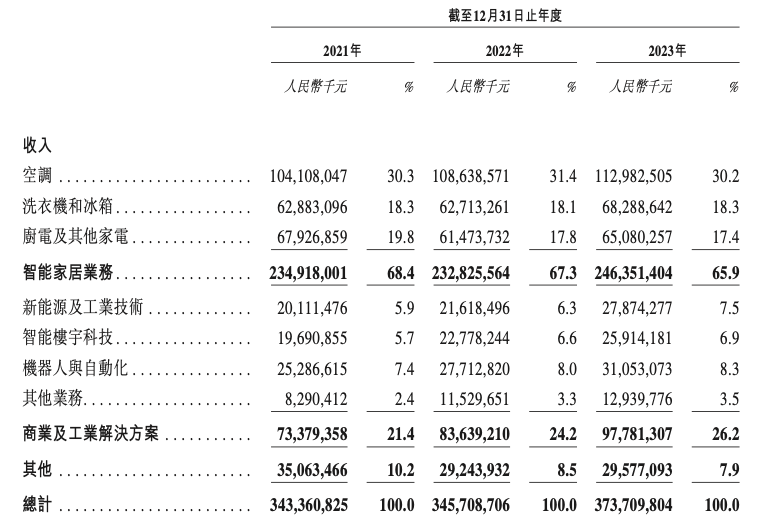

最新的2024年4月提交的招股书显示,2021年~2023年,美的集团的收入由3434.61亿元增长至3737.1亿元,年度利润由290.31亿元增长至337.47亿元,复合年增长率为2.85%、5.15%;净利润率由8.5%提升至9%。其中,智能家居业务2023年营收2463.51亿元,同比增长5.81%;商业及工业解决方案复合年增长率为15.4%,对公司总营收的占比由2021年的21.4%提高至2023年的26.2%,TOB业务发展迅速。

美的集团2021年~2023年收入概况,图片来源:美的集团2024年4月港股招股书

美的集团2021年~2023年收入概况,图片来源:美的集团2024年4月港股招股书到了2024年1月举行的美的集团经营管理年会,作为美的集团董事长兼总裁方洪波还提出了“第二主场”的新定位:全球突破是当下最核心的战略之一,要在海外市场构建第二个主场、坚定自主品牌优先战略。

若从业务背景来看,到了2023年美的集团来自海外的营收已有1509.06亿元,营收贡献比提升至40.56%;毛利率水平达到27.16%,远高于国内板块的26.03%。同时,美的海外OBM(自主品牌)业务收入在2022年首次超过了其海外智能家居业务收入的40%,主要以东芝、Comfee品牌为主。

在招股书中,美的集团对“第二曲线”和“全球化”的意图也表现得较为明显。据其计划,募资成功后将提升海外生产规模及质量,主要满足当地客户需求;同时,募资所得拟用于全球科技研发、智能制造体系的持续建设、供应链管理的升级、补充运营资金等用途。

目前,美的集团2024年中报还未披露。2024年一季报显示,1月~3月公司实现营收1061.02亿元,同比增长10.22%,创下单季度历史新高;实现净利润90亿元,同比增长11.91%。期内,ToB端商业及工业解决方案整体实现同比增长9%。

对于目前刚开启“二次冲刺”的美的集团而言,其能否完成港股IPO仍待观察。截至发稿,美的集团刊发的主板上市申请版本及整体协调人公告状态显示仍为“处理中”。中国证监会在7月23日发布的备案通知书中也作出提示,“自本备案通知书出具之日起12个月内未完成境外发行上市,拟继续推进的,应当更新备案材料。”