年报“难产”,东旭蓝天、东旭光电双双被立案,逾百亿资金“锁”在东旭系财务公司

记者|赵阳戈

因年报未按时披露,东旭蓝天(维权)(000040.SZ)、东旭光电(维权)(000413.SZ)两个“难兄难弟”双双披露收到证监会的“立案告知书”。双方均表示,在立案调查期间,将积极配合证监会的相关调查工作。后续怎样,还有待进一步地披露。

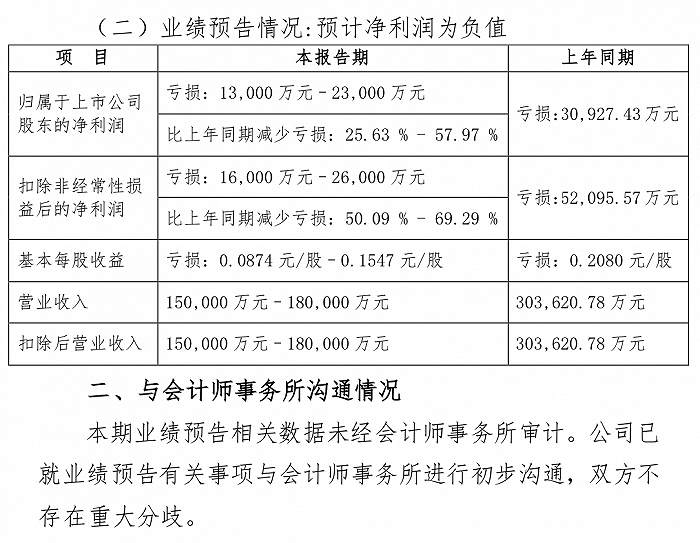

东旭蓝天预计2023年亏损1.3亿元至2.3亿元

公开信息显示,东旭蓝天于1994年8月8日上市,控股股东东旭集团,持股比例39.04%,实际控制人李兆廷。东旭蓝天主营业务是新能源业务和生态环保业务。公司多年亏损,2019年亏损9.57亿元,2020年亏损10.21亿元,2021年亏损5.9亿元,2022年亏损3.09亿元。根据2023年度业绩预告,东旭蓝天亏损1.3亿元至2.3亿元,亏损额较2022年有所收窄,营业收入在15亿元至18亿元区间。

来源:公告

来源:公告根据东旭蓝天的描述,业绩预告相关数据未经会计师事务所审计,但公司已与会计师事务所进行初步沟通,双方不存在重大分歧。

至于业绩变动原因,东旭蓝天称主要系按照债务化解协议减少利息支出所致;此外本报告期营业收入有所下降,主要系公司根据市场环境及业务发展情况,调整及收缩业务范围所致。

另外,东旭蓝天2021年和2022年的年报审计意见均为“保留意见”。

原本,东旭蓝天预约的是4月27日披露2023年年报和2024年第一季度报告,后延期至4月30日披露,如今年报“难产”也触及到了相关规定。

根据《深圳证券交易所股票上市规则(2023年8月修订)》相关规定,若公司未在法定期限内披露过半数董事保证真实、准确、完整的2023年度报告,公司股票将自披露期限届满后次一交易日开始停牌;若公司在股票停牌两个月内仍未披露上述报告,公司应当在股票停牌两个月届满的次一交易日开市前披露公司股票交易被实施退市风险警示公告,公司股票于公告后继续停牌一个交易日,自复牌之日起被实施退市风险警示;若公司在股票被实施退市风险警示之日起的两个月内仍未披露上述报告,公司股票将自两个月届满的次一交易日开始停牌,并将被终止上市。

显然,东旭蓝天当务之急便是披露年报。

来源:同花顺

来源:同花顺耐人寻味的是,停牌前最后一天4月30日,股价原本一开盘锁定了“跌停价”,但在尾盘却有神秘资金试图撬开跌停板,最终使得东旭蓝天4月30日的跌幅定格在9.74%。

入驻东旭蓝天完成2次定增,其中逾50亿改成补流

东旭蓝天股票简称曾为深鸿基、宝安地产,在2016年7月15日才从“宝安地产”变更为“东旭蓝天”。“东旭系”的介入还得追溯到2015年下半年。

2015年7月7日宝安地产停牌,缘由是当时的第一大股东中国宝安集团控股有限公司(以下简称“中宝控股”)欲策划重大事项。从后续可知,中宝控股是将自己的持股转让给东旭集团,由此东旭集团成为宝安地产新的第一大股东。除此外,原第二大股东深圳市东鸿信投资发展有限公司也将自己的持股转让给了东旭集团,完成后,当时东旭集团的持股直逼30%。如此,宝安地产也从无控股股东的状态变成了有控股股东,李兆廷为宝安地产实际控制人。

东旭集团入驻后,给当时的宝安地产筹谋的第一个定增,就剑指光伏电站项目。由此,宝安地产从之前的房地产单一业务发展为双业务。同时通过认购,东旭集团持股比例还一举超过了30%。定增在2016年完成。此次募资总额95亿元,净额94.6亿元。

到了2016年10月,东旭蓝天又停牌筹划定增,再推光伏电站项目,最终该定增2018年成行,预案募资额48.52亿元,实际募资净额19.54亿元。

2017年,东旭蓝天剥离掉了地产业务。

2019年,东旭蓝天再起心思,筹划发行股票并支付现金购买海岸新洲(北京)电子技术有限公司持有的丽晶美能(北京)电子技术有限公司股权,据悉标的公司专注于功率半导体芯片和器件的研发、生产和销售。不过当年12月,该筹划终止。

期间,东旭蓝天也买过一些控股股东的资产,比如收购的融旭发展60%股权及旭华园区70%股权,就来自东旭集团。

那么,募资后续如何了?

2019年7月31日公告,东旭蓝天将部分募集资金投资项目结项、终止项目剩余募集资金共计37.81亿元以及相关募集资金专户累计产生的利息收入扣减手续费净额(具体金额以资金转出当日银行结算余额为准),进行永久补充流动资金。2020年1月22日公告,东旭蓝天再度将募集资金投资项目结项,17.46亿元的剩余募资被用作永久补充流动资金。

东旭蓝天近29亿存在东旭集团旗下的财务公司

除了定增融资外,东旭蓝天也在借款。根据2023年三季报显示,2023年9月末东旭蓝天的短期借款有15.4亿元,长期借款数据则为26.2亿元。2023年半年报显示,东旭蓝天借内蒙古银行包头包百支行、兴业银行共计5亿元逾期,逾期利率都超过了9%。在2018年时,东旭蓝天的短期借款一度高达27.1亿元,而长期借款的峰值是在2017年,达到了56.38亿元。根据2023年半年报,公司金融有息负债账面余额82.94亿元,其中未能如期偿还债务本息合计37.35亿元。

来源:公告

来源:公告东旭集团财务有限公司(以下简称“财务公司”)是绕不开的话题。东旭蓝天在2018年、2019年、2022年、2023年都和财务公司签署过《金融服务协议》,大致就是财务公司为东旭蓝天及子公司提供资金结算、授信融资、资金管理、银行承兑汇票贴现等金融服务。东旭集团持股财务公司60%的股权,东旭光电持股40%,李兆廷为财务公司的实际控制人。

截至2023年6月末,东旭蓝天存放在财务公司的存款有28.92亿元。

公开信息显示,东旭集团的债务危机在2019年显现,就在2022年9月29日,东旭集团债权人委员会也表决通过了《东旭集团金融债务重组方案》。而财务公司则是在2019年11月出现了流动性风险,导致东旭蓝天在财务公司中的大额存款提取受限。

东旭蓝天在2022年9月30日公告里表示,财务公司作为东旭集团合并报表范围内的控股子公司,并行参与本次债务重组。公司在财务公司的存款不属于金融债务,不适用本次债务重组方案。财务公司执行重组方案对其缓解流动性风险、恢复市场信用、改善融资能力、满足上市公司提款需求有所帮助。但是,上市公司具体提款安排仍需要结合财务公司后续经营和资金情况确定。

质押方面,根据2023年三季报,东旭集团持有的东旭蓝天5.8亿股悉数被冻结。

东旭光电预计2023年亏损10亿元至14亿元

东旭光电也是同样,原定于4月27日披露《2023年年度报告》及《2024年第一季度报告》,后将披露时间推迟至4月30日,但4月30日同样失约,称因涉及年度报告中财务信息等相关重要事项未能完成核实查证程序,公司无法在法定期限内披露2023年年度报告,又因期初数无法确定,亦无法于原定时间披露2024年第一季度报告。

盘面看,东旭光电4月30日直接“一字跌停”,收盘时跌停价格上82万手筹码在排队,东旭B(200413.SZ)也以跌停呼应。公开信息看,东旭光电上市日期为1996年9月25日,主营业务光电显示制造、新能源汽车制造,东旭集团持股东旭光电20.72%。

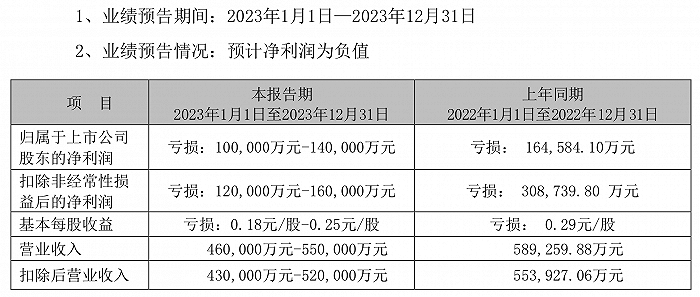

来源:公告

来源:公告根据东旭光电的预告,公司预计2023年亏损10亿元至14亿元,扣非净利润亏损12亿元至16亿元,营业收入预计为46亿元至55亿元,扣除后营业收入为43亿元至52亿元。

东旭光电有表示,公司主营业务整体业绩亏损幅度持续收窄,反映出公司大力推行降本增效,调控各项费用预算,实行精细化管理取得一定成效。此外,公司全年收入较去年同期有所下降,主要是公司建筑安装工程业务和新能源汽车业务板块订单萎缩,新能源汽车海外市场业务尚处于蓄力阶段未形成市场规模所致。

实际上此前,东旭光电也是长期处于亏损状态,比如2019年就亏了15.23亿元,2020年亏34.03亿元,2021年亏28亿元,2022年亏16.46亿元。

2021年和2022年,东旭光电的年报审计意见同样均为“保留意见”。

东旭光电在财务公司的存款余额为78.26亿元

公开信息显示,东旭光电是1996年9月25日上市,东旭集团持股20.72%,公司主营是光电显示制造、新能源汽车制造。

东旭光电以前叫宝石A,名字变更于2014年1月3日。最开始,宝石A的控股股东系宝石集团,实际控制人为石家庄市国资委。但到了2011年11月,宝石集团的股权结构变更,东旭集团介入,李兆廷成为宝石A的新实际控制人。之后经过一系列操作,东旭集团在2013年上半年成为东旭光电的控股股东。

“东旭系”进来后同样有过一系列资本操作,比如定增。东旭光电就完成过多次定增,且金额巨大,诸如2015年完成的定增,实际募资净额就达79.41亿元。

2023年三季报显示,东旭集团持有的9.15亿股东旭光电遭遇冻结。

和东旭蓝天类似,东旭光电也在2017年起就和财务公司签署《金融服务协议》,有所不同是东旭光电持股财务公司40%。截至2023年6月30日,东旭光电在财务公司的存款余额为78.26亿元。东旭光电表示,财务公司仍未有效解决流动性问题,导致公司在财务公司的存款大额支取仍然受到限制。东旭光电在2023年1-6月期间累计实现财务公司提款6344.43万元。

根据相关数据,财务公司于2017年1月正式营业。截至2023年6月30日,财务公司资产总计279.82亿元,负债合计240.38亿元,所有者权益合计39.43亿元。2023年1-6月,财务公司累计实现利息收入0.01亿元,利润总额-1.68亿元,净利润-1.69亿元。截至2023年6月30日,公司票据承兑余额与资产总额占比10.24%、承兑汇票保证金余额未超过存款总额的10%、投资总额不高于资本净额的70%、固定资产净额不高于资本净额的20%符合监管要求,其余指标均未达到监管要求。