2023年中国牙膏行业头部企业分析——云南白药:本土龙头牙膏厂商【组图】

转自:前瞻产业研究院

行业主要上市公司:云南白药(000538);两面针(600249);片仔癀(600436)等

本文核心数据:营业收入;营业利润;产品产量;毛利率等

中国牙膏市场:云南白药营收规模和毛利率较高

云南白药和登康口腔是中国本土头部牙膏厂商。从营业收入来看,2022年云南白药远高于登康口腔,其中云南白药营收近365亿元;从毛利率来看,云南白药的毛利率高达63.47%,明显高于登康口腔的39.82%。

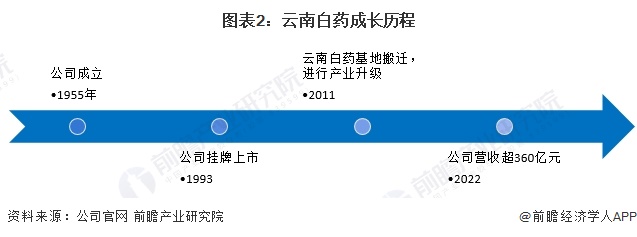

云南白药:本土龙头牙膏厂商

云南白药致力于让传统中药进入现代生活,从一瓶散剂发展成为覆盖药品、个人护理健康品、中药材资源以及医药物流四大板块的我国大健康产业领跑者之一。产品达36个品类390个品种,单品销售上亿的产品有11个,牙膏、气雾剂、创口贴、膏贴等是相关品类全国排名第一的产品。。

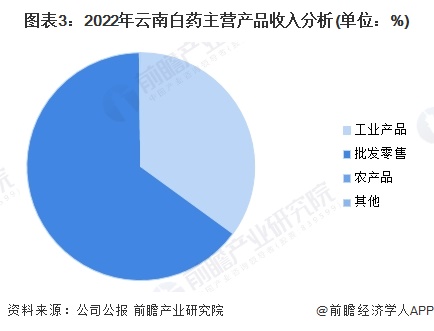

业务结构:工业产品类业务占比为65%

公司是国内品牌中药的龙头上市企业,主要经营云南白药系列中药产品、日化品制造和医药流通业务。从企业营业收入结构来看,工业产品是企业最主要产品,2022年实现营收236.45亿元,占比为65%;其次是批发零售类业务,2022年实现业务收入127.73亿元,占比为35%。

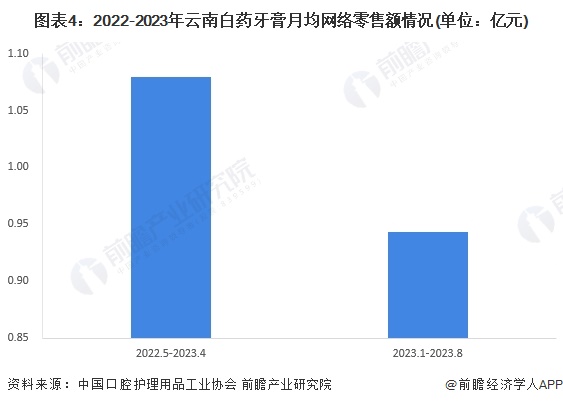

云南白药牙膏月均网络零售额1亿元左右

根据中国口腔护理用品工业协会,2022年5月至2023年4月,云南白药牙膏月均网络零售额约1.08亿元;2023年1-8月,云南白药牙膏月均网络零售额约0.94亿元。整体来看,2023年网络零售额有所下滑,主要系2022年受新冠疫情升级影响,网络零售发展相对较好。

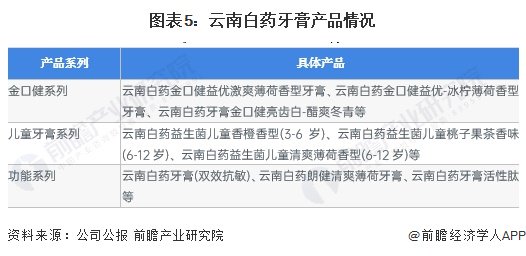

产品布局:拥有三大牙膏产品系列

目前公司旗下牙膏业务主要拥有“金口健”、“儿童牙膏”、“功能牙膏”等系列,具体产品如下:

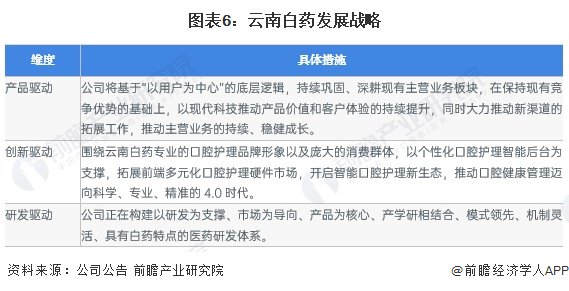

公司战略:产品驱动、创新驱动、研发驱动

公司将继续坚持长期主义为核心的发展理念,以企业家精神和工匠精神为支撑,围绕产品驱动、创新驱动以及研发驱动三个驱动力,推进内外部资源及价值融合,持续推动“1+4+1”战略布局的实现,逐步实现向“医药综合解决方案提供商”转型。

更多本行业研究分析详见前瞻产业研究院《中国牙膏行业市场前瞻与投资规划分析报告》。

同时前瞻产业研究院还提供产业大数据、产业研究报告、产业规划、园区规划、产业招商、产业图谱、智慧招商系统、行业地位证明、IPO咨询/募投可研、IPO工作底稿咨询等解决方案。在招股说明书、公司年度报告等任何公开信息披露中引用本篇文章内容,需要获取前瞻产业研究院的正规授权。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。