五矿 | 电车时间机器论2:新能源汽车结构性繁荣背后,2025年如何演绎?

(来源:五矿证券研究)

张娜威

新能源汽车分析师

执业编号:S0950524070001

以旧换新补贴申请中新能源汽车超过60%,政策有效拉动了新能源汽车的需求,前十个月零售累计销量和增速均超过2023年全年。

从结构上看,2025年插混和增程仍将强势乘胜追击。2025年现有纯电品牌上汽智己、吉利极氪、广汽埃安、小鹏将发布插混或增程车型,专注纯电的品牌所剩无几。

/报告摘要/

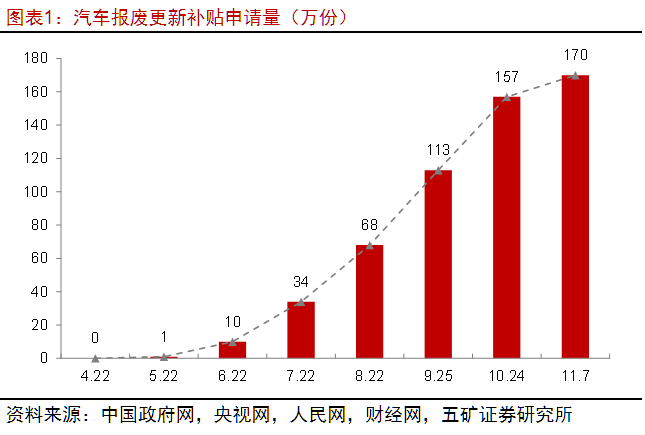

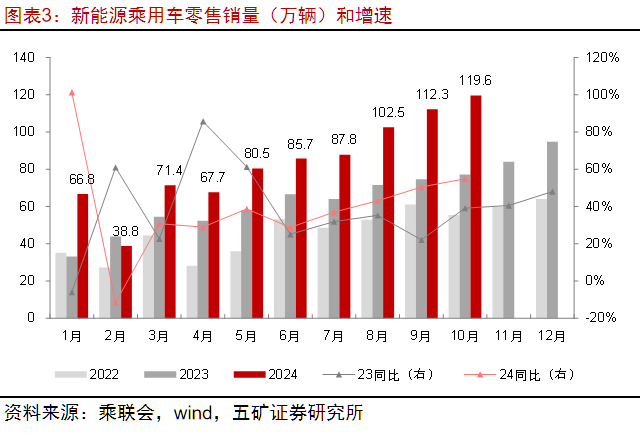

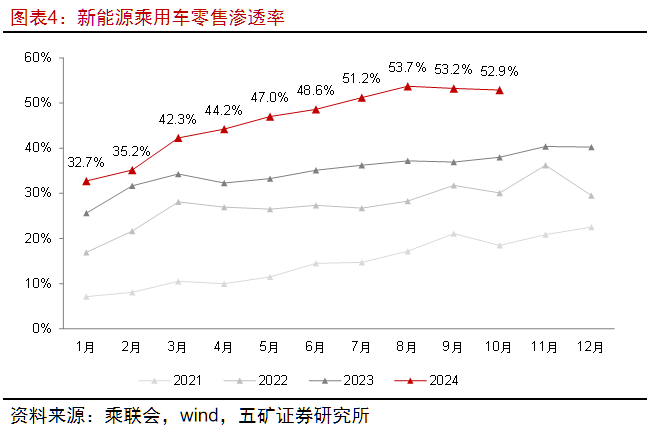

以旧换新补贴申请中新能源汽车超过60%,政策有效拉动了新能源汽车的需求。汽车以旧换新政策在4月发布、8月进一步上调补贴额度,同时8月初补贴资金开始全部下达地方,补贴申请数量快速增长,其中新能源汽车补贴申请数量超过60%,有效推动了新能源汽车的内需,自6月起国内新能源乘用车零售销量增速超过2023年同期,前十个月零售销量833.1万辆,同比增速39.7%,超过2023年全年的销量(775万辆)和增速(37%)。

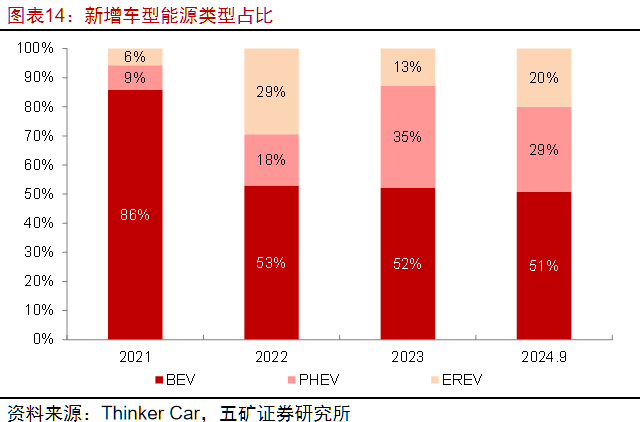

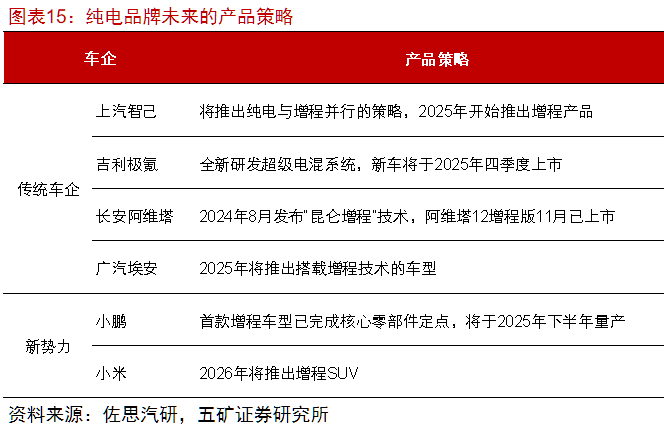

从结构上看,2025年插混和增程仍将强势乘胜追击。2024年前九个月新增车型中插混和增程新增32款,纯电新增33款,插混和增程新车型比例上升;2025年现有的纯电品牌上汽智己、吉利极氪、广汽埃安、小鹏将发布插混或增程车型,专注纯电的品牌所剩无几,在车型供给不断增加的情况下,我们预计2025年插混和增程仍将强势乘胜追击。

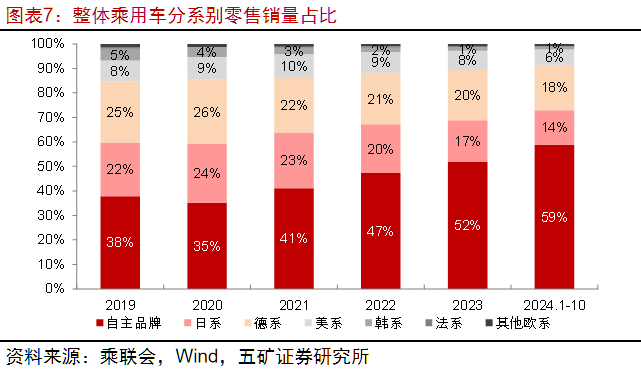

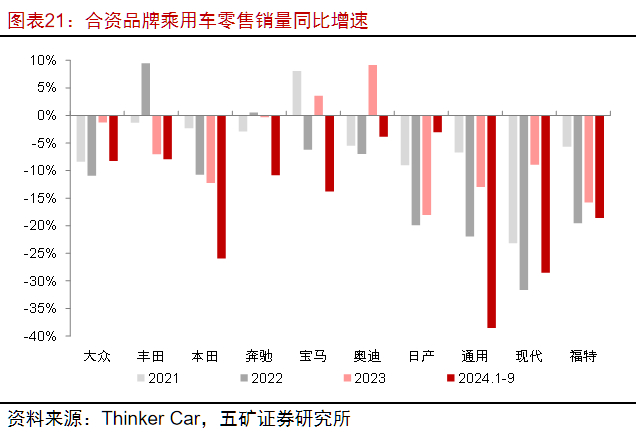

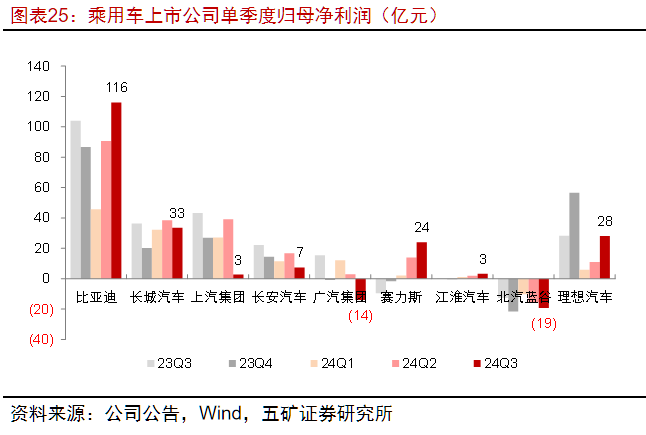

新能源趋势下自主品牌崛起,合资品牌份额的下降开始显著影响车企的盈利能力。2024年合资品牌销量加速下滑,相较2023年的降幅进一步扩大,前三个季度市场份额约41%。销量的下滑逐渐开始影响汽车集团的盈利能力,广汽、上汽对联营和合营企业的投资收益大幅下降,广汽集团2024Q3归母净利润亏损导致前三季度累计归母净利润亏损,上汽集团2024Q3归母净利润同环比均下降超过90%。2025年在经销商数量下降的情况下,合资品牌难以扭转当前的困境。

/报告正文/

1、“以旧换新”有效促进新能源汽车的消费需求

以旧换新政策取得成效,国内乘用车零售恢复增长

以旧换新补贴申请数量快速增长。8月商务部等发布《关于进一步做好汽车以旧换新有关工作的通知》,对报废旧车购买新能源汽车/燃油车的补贴由1万元/7500元上调至2万元/1.5万元;同时补贴资金于8月初开始全部下达地方,以旧换新补贴申请数量得到快速增长。

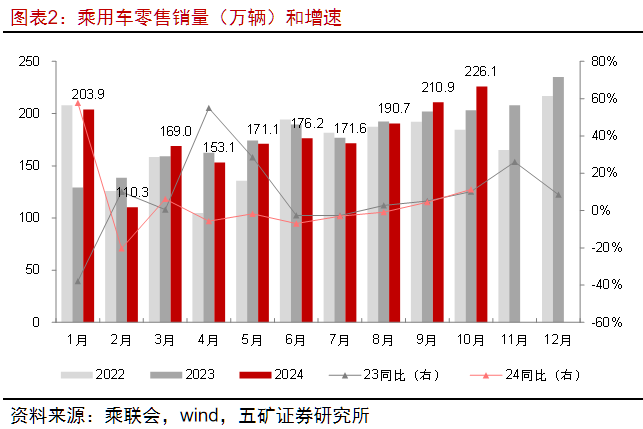

9月起国内乘用车零售销量增速转正。自2024年4月起,国内乘用车零售销量增速由正转负,8月资金下达后,销量同比下降收窄,9月销量恢复正增长并在10月进一步大幅增长。2024年1-10月国内乘用车零售销量累计1782.9万辆,同比增长3.2%。

汽车增换购带来不同的消费需求,新能源化、大型化、高端化趋势明显

以旧换新补贴申请中超过60%是新能源汽车,国内新能源乘用车零售销量增速反超2023年。

从年度数据看,2024年1-10月国内新能源乘用车零售销量833.1万辆,同比增速39.7%,超过2023年全年增速(37%)。

从月度数据看,自6月以来国内新能源乘用车零售销量增速超过2023年同期,并且增速保持增长势头。

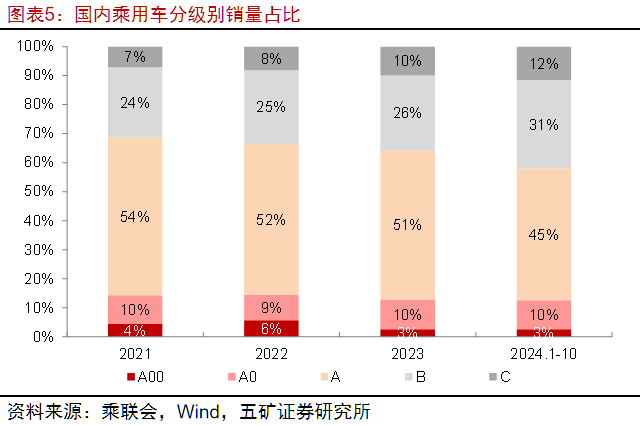

汽车大型化、高端化趋势明显。受益于新能源汽车和自主品牌的发展,乘用车产品日益丰富,产品竞争力显著增强,消费者对乘用车的需求向大型化和高端化发展。近两年,A级及以下的销量占比逐渐降低,B级和C级车的销量占比增加,2024年1-9月B级和C级销量占比约42%。

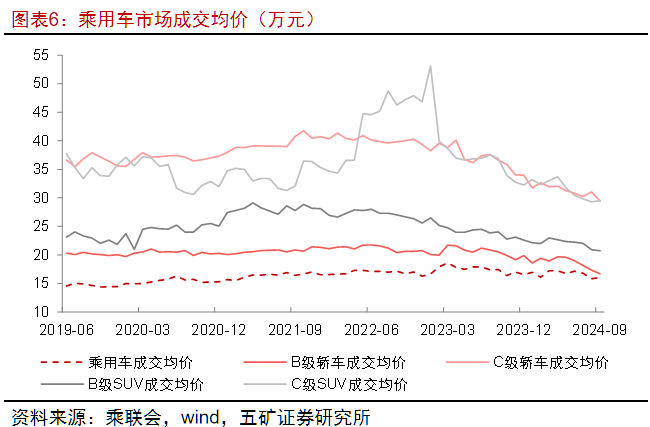

市场成交均价不降反增。即使在大型化和高端化的背景下,由于车企价格战激烈、并且自主品牌对合资品牌的份额蚕食较多,B级和C级车的市场成交均价呈现显著下降的趋势。

自主品牌份额扩大,车企之间竞争激烈

美系、韩系及其他欧系(除德系)面临退出中国市场的风险。2024年1-9月自主品牌市场份额扩大到59%,日系和德系由于基础份额较大,目前仍有合计超过30%的份额,美系、韩系及其他欧系份额约不超过10%。

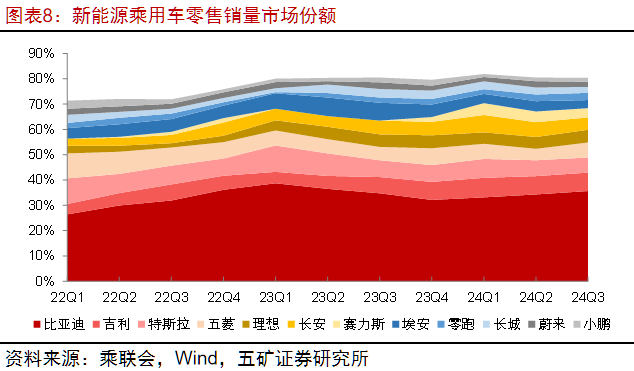

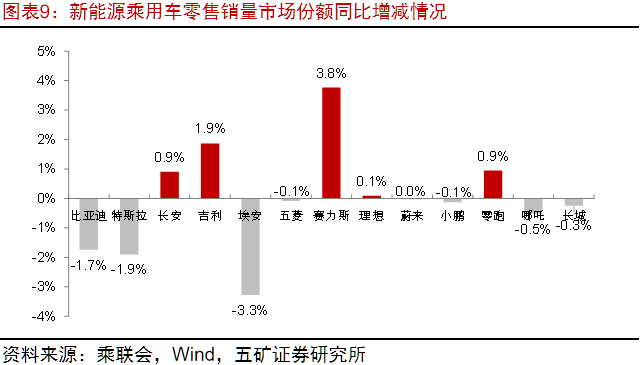

新能源乘用车的车企市场份额排名仍处于变化之中。吉利超越特斯拉市场份额排名第二,2024年1-9月赛力斯、吉利汽车、长安汽车、零跑汽车份额同比增长,广汽埃安市场份额下滑严重。

价格战趋于平缓,车企之间的激烈竞争体现在增配上

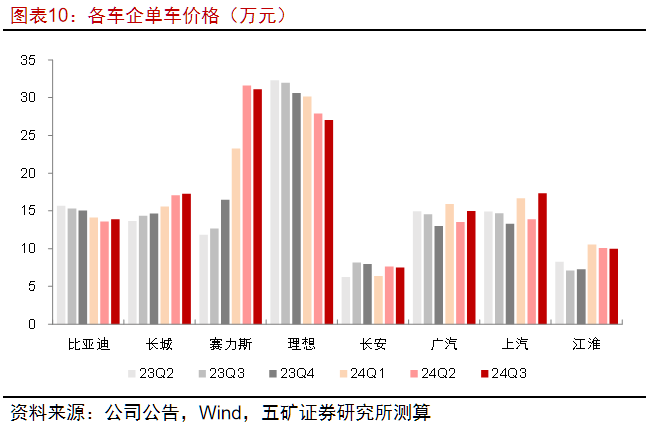

2024年三季度车企单车价格环比基本稳定,理想汽车受产品结构调整的影响,单车价格继续下滑。

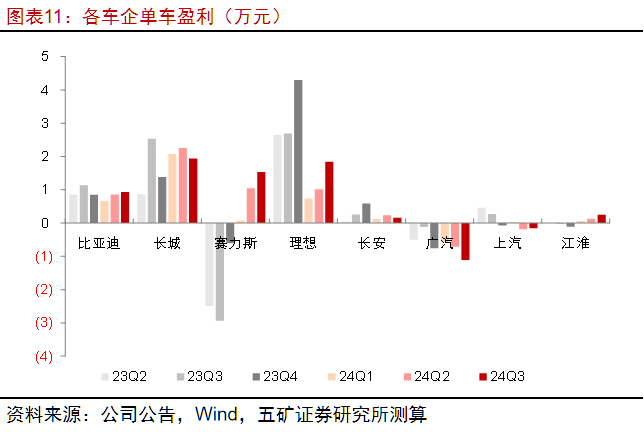

2024年三季度车企之间单车盈利能力分化。2024三季度比亚迪、长城 、理想、长安的单车盈利水平较2023年同期下降18%~39%不等,比亚迪、赛力斯、理想汽车的单车盈利能力环比提升。

2、2025年电动化趋势如何演绎?

趋势一:结构上纯电占比仍将持续下降

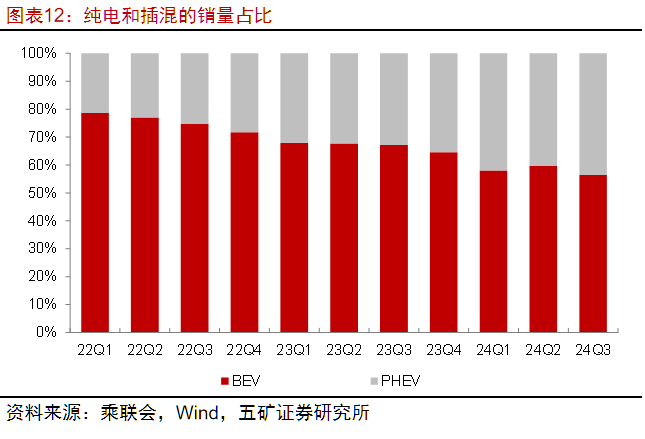

2025年纯电占比下降没有缓和的趋势。2024年1-10月纯电占比下降至57.6%,2024Q3纯电占比环比下降至56.4%;我们根据车企2025年产品策略、补能体系发展和车型低温续航性能综合判断,2025年纯电占比仍将持续下降。

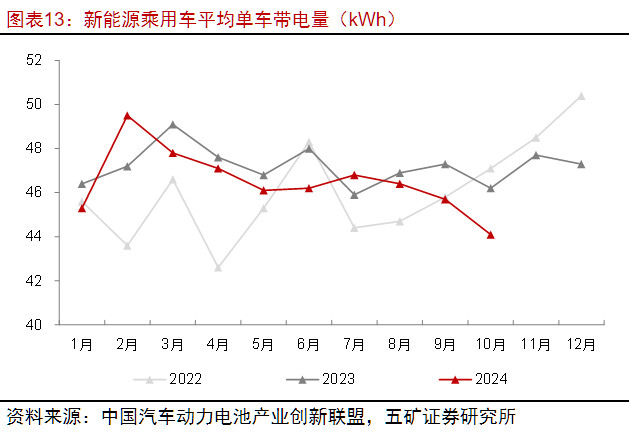

受结构调整的影响,平均单车带电量略有下降。2024年1-9月新能源乘用车平均单车带电量约46.2kWh,较2023年全年的47.2kWh下降约1kWh,据此测算,对2024年电池装机量影响约11GWh。

关键指标1:2025年将有更多的车企发布插混和增程车型

2024年新增车型中增程车型占比增加。截至2024年9月新能源在售车型合计476款,其中纯电、插混、增程车型占比分别为66%、27%、7%;2024年在售车型相较2023年新增车型65款,其中纯电、插混、增程分别新增车型33、19、13款,分别占比51%、29%、24%。

2025年将有更多纯电品牌发布插混和增程车型,专注纯电的品牌所剩无几。现有的纯电品牌上汽智己、吉利极氪、广汽埃安、小鹏将在2025年发布插混或增程车型;小米汽车将于2026年发布增程车型。

关键指标2:充电基础设施将提前完成2025年目标

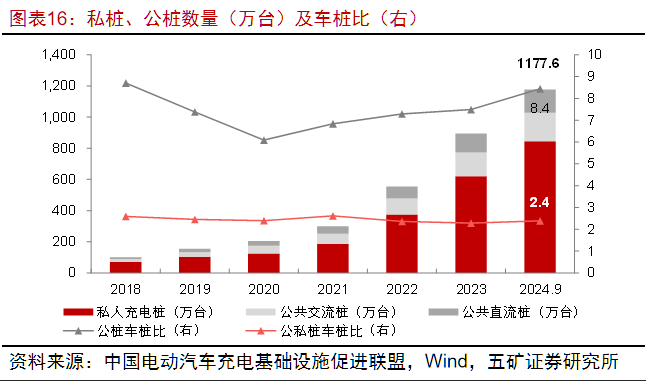

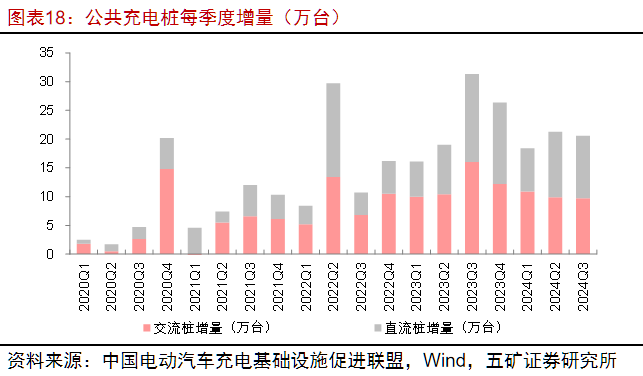

充电基础设施将提前完成2025年1200万台的目标。截至2024年9月,充电基础设施约1177.6万台,其中公共桩332.9万台,私桩844.7万台,虽然2024年充电桩增量放缓,但仍将提前完成2025年目标。

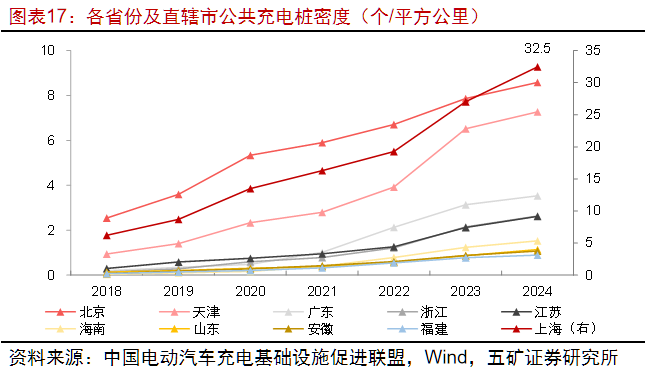

充电桩分布不均匀。上海市充电桩密度约32.5个/平方公里,远远领先于其他省份及直辖市;大部分省或直辖市充电桩密度不足1个/平方公里。

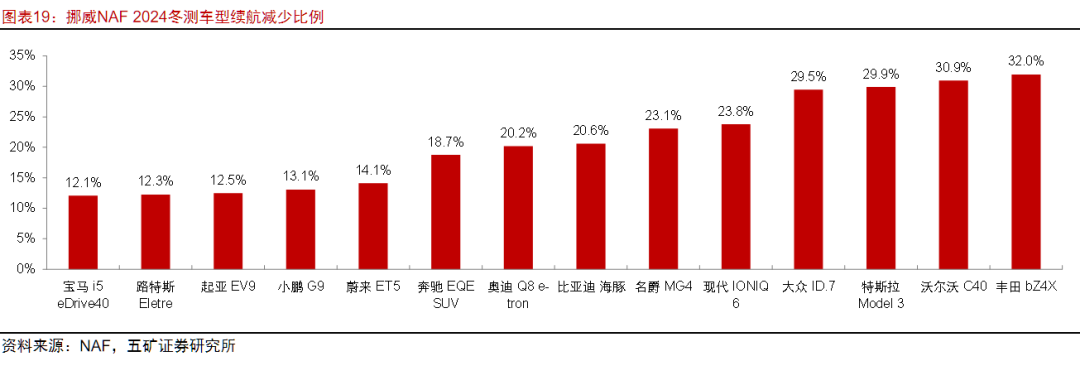

关键指标3:车辆低温下续航没有明显改善

根据挪威汽车工业协会2024年冬测数据,23款测试车型在冬季续航与标准续航的差距可分为3个梯队:第一梯队续航减少10%~15%;第二梯队续航减少20%左右;第三梯队续航减少30%左右。23款车型平均续航减少21.7%,续航减少中位数约23.8%,可见大部分车型在低温下续航大约减少20%左右。

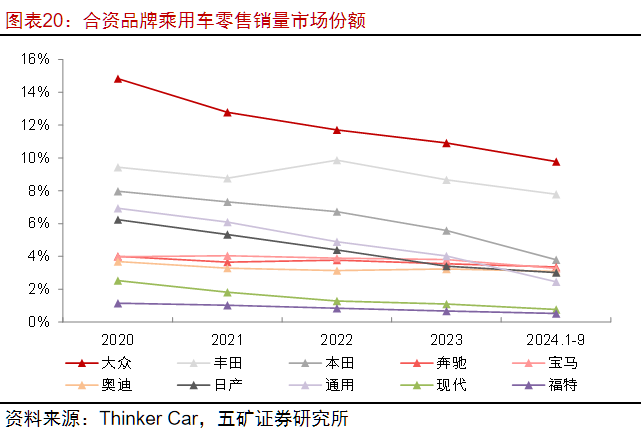

趋势二:电动化转型之下合资品牌困境难以反转

一线合资品牌基础夯实仍有下降空间,二线品牌份额已所剩不多。大众和丰田凭借历史积累在受到自主品牌电动化的冲击后仍保持了一定的市场份额,而二线品牌在下滑后市场份额普遍不足5%,本田、日产、通用的份额下滑较为严重,现代和福特份额已不足1%。

豪华品牌BBA市场份额下滑但受影响相对平价品牌较小。宝马、奔驰、奥迪保持约3%左右的份额,份额下滑相较平价品牌较少,但是成交价格不断下降,采用了以价格换市场的策略。中国自主品牌、新能源品牌不断推出50万级别、百万级豪车,在向豪华高端市场发起冲击。

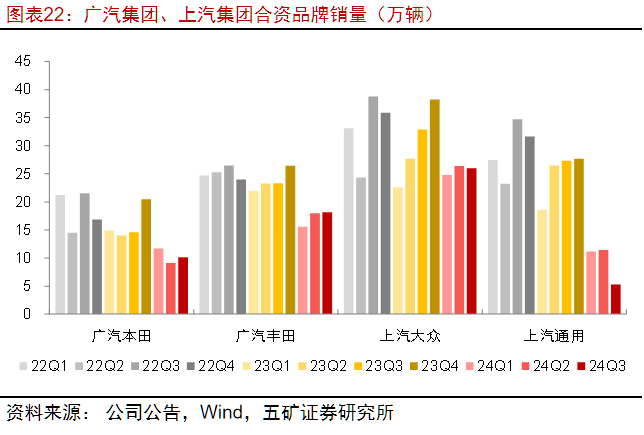

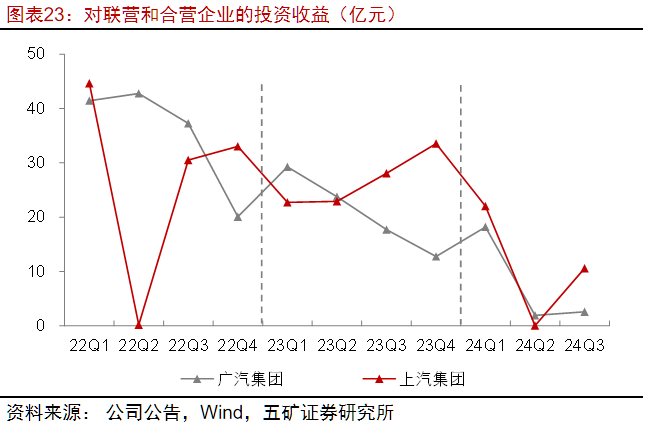

合资品牌份额下滑已影响汽车集团的盈利

2024年起合资品牌销量加速下滑。2023年销量虽然已经开始下滑,但是从单季度数据看,2024年销量下滑加速,2024年前三季度广汽本田、广汽丰田、上汽通用的累计增速分别为-29%、-24%、-62%,相较2023年的-14%、-5%、-14%同比下降扩大。

广汽集团、上汽集团受合资品牌拖累盈利大降。汽车集团很大一部分利润来源是合资品牌的盈利,随着份额的下滑合资品牌盈利能力也大幅下滑。2024年前三个季度广汽集团、上汽集团对联营和合营企业的投资收益同比下降68%、56%,相较2023年的增速-41%、-1%同比下降幅度更大。

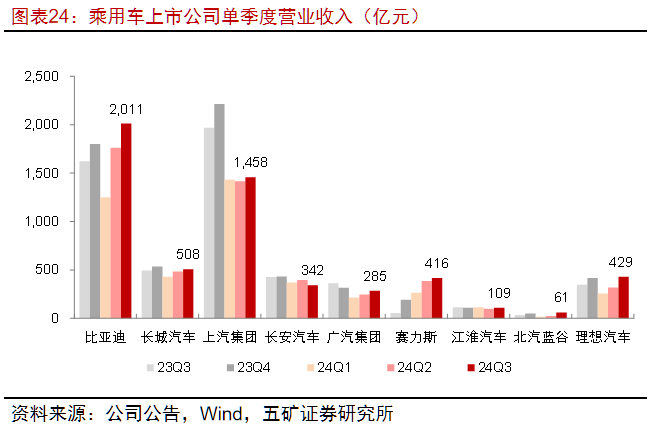

2024年三季度长安汽车、上汽集团、广汽集团的营收和归母净利润均同比下降。营业收入方面,长安、上汽、广汽分别同比下降19.8%、25.9%、21.5%,民营车企基本保持增长或同比变动较小;归母净利润方面,三家汽车集团均出现大幅下降,其中广汽集团出现亏损,并且导致2024年前三个季度累计归母净利润亏损。

受益于享界S9的上市,2024年三季度北汽蓝谷营业收入达到60.8亿元,同比增长71.8%。

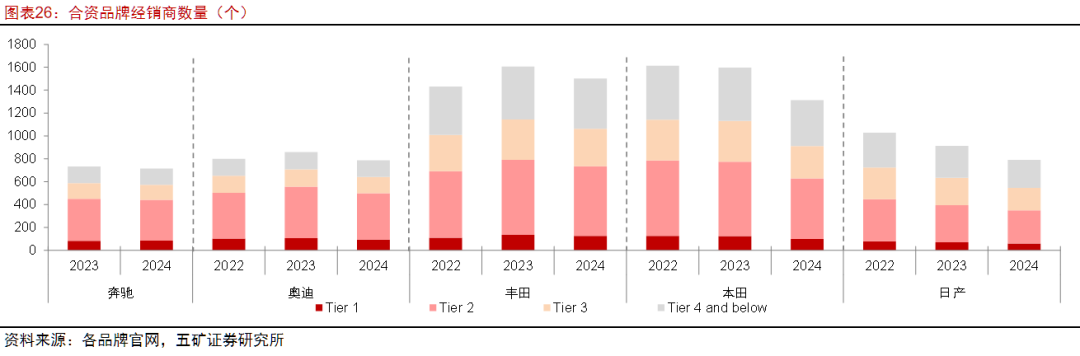

经销商数量下滑,合资品牌正在被迫撤退

经销商是合资品牌销售的重要环节,经销商数量可以看作销量的先行指标。豪华品牌和一线合资品牌经销商数量下滑幅度较小,以本田、日产为代表的二线合资品牌经销商数量下滑速度较快。

合资品牌叱咤中国汽车市场四十年,近些年长安铃木、东风雷诺、广汽讴歌、广汽三菱纷纷退出中国市场,合资品牌从三线到龙头,正在经历逐步被迫从中国撤退。

1、政策变动对需求带来波动的风险;

2、上游原材料价格波动的风险;

3、宏观经济不及预期的风险。

以上内容节选自五矿证券已经发布的研究报告《电车时间机器论2:新能源汽车结构性繁荣背后,2025年如何演绎?》,对外发布时间:2024/11/14,具体分析内容(包括风险提示等)请详见完整版报告。若因对报告的摘编产生歧义,应以完整版报告内容为准。

张娜威(分析师) 登记编码:S0950524070001

联系方式:zhangnawei@wkzq.com.cn

一般声明

五矿证券有限公司具有中国证监会批复的证券投资咨询业务资格,经营证券业务许可证编号:10730000。本报告仅供五矿证券有限公司(以下简称“本公司”)的客户使用,本公司不会因接收人收到本报告即视其为客户,本报告仅在相关法律许可的情况下发放,并仅为提供信息而发放,概不构成任何广告。

本报告的作者是基于独立、客观、公正和审慎的原则制作本研究报告。本报告的信息均来源于公开资料,本公司对这些信息的准确性和完整性不作任何保证,也不保证所包含信息和建议不发生任何变更。本公司已力求报告内容的客观、公正,但文中的观点、结论和建议仅供参考,不包含作者对证券价格涨跌或市场走势的确定性判断。在任何情况下,报告中的信息或意见不构成对任何人的投资建议,投资者据此做出的任何投资决策与本公司和作者无关。在任何情况下,本公司、本公司员工或者关联机构不承诺投资者一定获利,不与投资者分享投资收益,也不对任何人因使用本报告中的任何内容所引致的任何损失负任何责任。本公司及作者在自身所知情范围内,与本报告中所评价或推荐的证券不存在法律法规要求披露或采取限制、静默措施的利益冲突。本报告所载的资料、意见及推测仅反映本公司于发布本报告当日的判断,本报告所指的证券或投资标的的价格、价值及投资收入或将产生波动;在不同时期,本公司可发出与本报告所载资料、意见及推测不一致的报告;本公司不保证本报告所含信息保持在最新状态。同时,本公司对本报告所含信息可在不发出通知的情形下做出修改,投资者应当自行关注相应的更新或修改。

特别声明

在法律许可的情况下,五矿证券可能会持有本报告中提及公司所发行的证券并进行交易,也可能为这些公司提供或争取提供投资银行、财务顾问和金融产品等各种金融服务。因此,投资者应当考虑到五矿证券及/或其相关人员可能存在影响本报告观点客观性的潜在利益冲突,投资者请勿将本报告视为投资或其他决定的唯一参考依据。

法律声明

1、本公众订阅号为五矿证券有限公司(以下简称“五矿证券”)研究所依法设立、独立运营的唯一官方订阅号。其他机构或个人在微信平台上以五矿证券研究所名义注册的,或含有“五矿证券研究”,或含有与五矿证券研究所品牌名称相关信息的其他订阅号均不是五矿证券研究所官方订阅号。2、本订阅号不是五矿证券研究报告发布平台,本订阅号所载内容均来自于五矿证券研究所已正式发布的研究报告,如需了解详细的证券研究信息,请具体参见五矿证券研究所发布的完整报告。3、本订阅号仅面向五矿证券签约的机构客户,仅供在新媒体渠道下的研究信息、观点的及时沟通。因本订阅号受限于访问权限的设置,五矿证券不因其他订阅人收到本订阅号推送信息而视其为客户。4、本公众号仅面向五矿证券中国内地客户,无意通过本公众号向中国内地之外的海外投资者或客户提供资讯。敬请订阅者在订阅前自行评估订阅的适当性。(This WeChat account serves only mainland Chinese clients of MINMETALS SECURITIES CO., LTD, and does NOT serve as an information provider for overseas investors or clients outside of mainland. Those who are interested in this account should determine on their own, prior to their subscription, whether their subscription is appropriate.)5、在任何情况下,本订阅号的内容不构成对任何人的投资建议,五矿证券也不对任何人因使用本订阅号所载任何内容所引致的任何损失负任何责任。6、本订阅号所载内容版权仅为五矿证券所有,五矿证券对本订阅号保留一切法律权利。订阅人对本订阅号发布的所有内容(包括文字、影像等)进行复制、转载的,需注明出处为“五矿证券研究”,且不得对本订阅号所载内容进行任何有悖原意的引用、节选和修改。

投资建议的评级标准 | 评级 | 说明 | |

报告中投资建议所涉及的评级分为股票评级和行业评级(另有说明的除外)。评级标准为报告发布日后6到12个月内的相对市场表现,也即:以报告发布日后的6到12个月内的公司股价(或行业指数)相对同期相关证券市场代表性指数的涨跌幅作为基准。其中:A股市场以沪深300指数为基准;香港市场以恒生指数为基准;美国市场以纳斯达克综合指数或标普500指数为基准。 | 股票评级 | 买入 | 预期个股相对同期相关证券市场代表性指数的回报在20%及以上; |

增持 | 预期个股相对同期相关证券市场代表性指数的回报介于5%~20%之间; | ||

持有 | 预期个股相对同期相关证券市场代表性指数的回报介于-10%~5%之间; | ||

卖出 | 预期个股相对同期相关证券市场代表性指数的回报在-10%及以下; | ||

无评级 | 对于个股未来6个月的市场表现与基准指数相比无明确观点。 | ||

行业评级 | 看好 | 预期行业整体回报高于基准指数整体水平10%以上; | |

中性 | 预期行业整体回报介于基准指数整体水平-10%~10%之间; | ||

看淡 | 预期行业整体回报低于基准指数整体水平-10%以下。 |