三木集团拟向第一大股东定增募不超3亿 股价跌3.89%

中国经济网北京1月17日讯今日,三木集团(000632.SZ)股价下跌,截至收盘报4.69元,跌幅3.89%。

昨日晚间,三木集团披露了《2023年度非公开发行A股股票预案》。本次发行拟募集资金总额为不超过人民币30,000万元(含本数,募集资金总额已扣除本次非公开发行董事会决议日前6个月内新投入和拟投入的财务性投资金额),在扣除相关发行费用后,全部用于补充流动资金及偿还银行贷款。

本次非公开发行的发行对象为三联投资,共1名特定对象,符合中国证监会等证券监管部门规定的不超过三十五名发行对象的规定。本次非公开发行的发行对象拟以现金方式全额认购本次非公开发行的股票。

本次发行对象三联投资系公司控股股东的全资子公司,亦是公司的第一大股东,为公司关联方。因此,三联投资认购本次非公开发行股票的行为构成关联交易。

本次非公开发行的定价基准日为公司第十届董事会第九会议决议公告日。本次非公开发行的发行价格为3.75元/股,不低于定价基准日前二十个交易日公司股票交易均价的80%(定价基准日前二十个交易日股票交易均价=定价基准日前二十个交易日股票交易总额/定价基准日前二十个交易日股票交易总量)。若公司股票在定价基准日至发行日期间发生派息/现金分红、送股、资本公积金转增股本等除权、除息事项,本次非公开发行的发行价格将作相应调整。在定价基准日至发行日期间,如中国证监会等监管机构对发行价格进行政策调整的,则本次非公开发行的发行价格将作相应调整。

本次非公开发行股票数量不超过80,000,000股(含本数),未超过本次发行前公司总股本的30%,三联投资拟以现金方式全部认购。若公司股票在定价基准日至发行日期间发生送股、资本公积转增股本等除权、除息事项,则本次非公开发行股票数量将作相应调整。

三联投资通过本次非公开发行认购的股票自发行结束之日起36个月内不得转让。

截至预案公告日,三联投资直接持有公司18.06%的股份,国资营运公司直接持有三联投资100%股权,并且直接持有公司3.41%的股份,系公司控股股东,二者合计直接持有公司21.47%的股份。福州经济技术开发区财政局直接持有国资营运公司100%股权,系公司实际控制人。按照本次非公开发行股票方案,本次发行完成后,三联投资持股比例将会上升,国资营运公司仍为公司控股股东,福州经济技术开发区财政局仍为公司实际控制人,本次非公开发行不会导致公司控制权发生变化。

三木集团表示,第一大股东认购有助于彰显对公司未来发展的信心,向市场传递积极信号。本次募集资金到位后,公司的总资产、净资产规模均相应增加,资金实力得到进一步提高,为公司可持续发展提供有力保障。本次非公开发行后,公司资金实力进一步增强,将有利于夯实公司发展基础、提升运营管理能力,为业务储备和拓展提供更充分保障。

三木集团同日披露的《关于无需编制前次募集资金使用情况报告的公告》显示,鉴于公司前次募集资金到账时间距今已超过五个会计年度,且最近五个会计年度不存在通过配股、增发、可转换公司债券等方式募集资金的情况,公司本次向特定对象发行股票无需编制前次募集资金使用情况的报告,亦无需聘请会计师事务所出具前次募集资金使用情况鉴证报告。

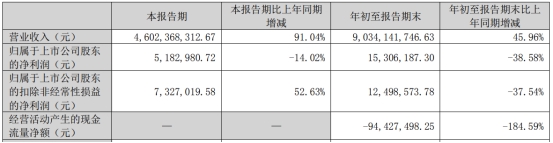

三木集团于2022年10月28日披露了2022年第三季度报告。去年前三季度,三木集团实现营业收入9,034,141,746.63元,同比增长45.96%;实现归属于上市公司股东的净利润15,306,187.30元,同比下降38.58%;实现归属于上市公司股东的扣除非经常性损益的净利润12,498,573.78元,同比下降37.54%;经营活动产生的现金流量净额为-94,427,498.25元,同比下降184.59%。

去年第三季度,三木集团实现营业收入4,602,368,312.67元,同比增长91.04%;实现归属于上市公司股东的净利润5,182,980.72元,同比下降14.02%;实现归属于上市公司股东的扣除非经常性损益的净利润7,327,019.58元,同比增长52.63%。