格力电器运营效率下降,存贷款双增原因,有待进一步披露

红周刊丨王立峰

专注于空调业务的格力电器近来风波不断,而公司的财务报表并没有看上去的那么健康。

由于分红不及预期,5月4日格力电器股价罕见跌停。与此同时,格力电器还闹出董事长兼总裁董明珠所持有的1150万股格力电器股票被“冻结”的乌龙,系公告披露错误导致。

格力电器,是一个时不时在市场上就会引发热评的公司,这在某种程度上是由于其颇具争议的董事长——董明珠。董明珠,很善于营造话题,且不时成为媒体报道的焦点。如董明珠曾对外公开表示,“格力电器没有银行借款”。实际上格力电器负债率颇高,借款不少。再比如2013年其与小米雷军的五年赌约,姑且不论谁胜谁负,话题可是持续了不止五年。

其他的争议性话题,如接班人问题、董事会秘书问题、其与经销商的博弈等等,直至最近的这些风波。通过财报,《红周刊》发现,投资人眼中的大白马格力电器也出现了“存贷双高”问题,而且公司的运营效率也比前几年低得多。

“存贷双高”现象

有待进一步说明

很多投资者“五一”之前憧憬地产复苏,这也是下游包括格力电器在内的不少家电企业股价都出现不少涨幅的原因之一。其中,格力电器年初至4月底涨幅达25%。但是,5月4日,五一假期后的第一个交易日,格力电器遭遇过去三年来的首次跌停,当日市值蒸发超200亿元。

多数的分析将跌停的原因指向了公司分红不及预期。根据2022年年度报告,格力电器拟向股东派现56.14亿元,每股分红1元,加上2022年中期的每股一元分红,格力电器2022年合计向投资者每股分红两元。这一分红数据显著低于此前两年。数据显示,2020年格力电器每股分红4元,2021年每股分红3元。

另据格力电器制定的2022年至2024年股东回报规划,每年每股现金分红不低于2元,或现金分红总额不低于当年经审计归属于上市公司股东净利润50%。进一步说,2022年格力电器遵守了股东回报的规划——按照最低限。

数据显示,2022年末,格力电器货币资金余额近1575亿元,今年一季度余额为1863亿元。格力电器的分红与其账面巨额现金余额形成鲜明对比。

如此高的现金余额,但是格力电器却吝于分红,原因何在?

实际上,由于存单质押等因素的制约,前述1575亿元的银行存款并不代表格力电器可以任意支配的真实现金余额。换句话说,格力电器的现金流并没有外界所看到的这样“丰沛”。真实的现金及现金等价物余额是317.55亿元。这一数据在格力电器的现金流量表上被清晰列示(表1,来源iFind)。

公司财报透露了一些细节。前述1575亿元的银行存款,包含近362亿元的存放同业款项,该款项系格力旗下财务公司产生,该款项对于流动性的要求较高;以及近483亿元的其他货币资金,该款项为“为银行承兑汇票保证金、保函保证金、信用证保证金存款等”。剔除了这两部分才是格力电器真正可以任意支配的现金,比方可以用于分红、各项经营开支等等。

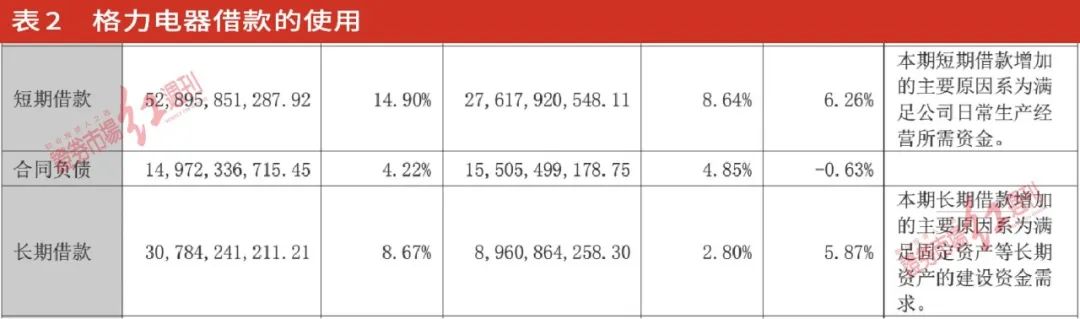

画风的另外一端,则是格力电器贷款的激增。财务数据显示,格力电器2022年末长期借款期末余额近308亿元,较2021年增加近218亿元;短期借款期末余额近529亿元,较2021年增加近253亿元,借款合计增加471亿元。今年一季度,格力电器的长期借款以及短期借款进一步增加合计193亿元至1030亿元左右。

从财务的角度,借款的增加必然导致存款的增加,除非新增的借款被用于企业的经营开支。格力电器在财报中披露了关于借款增加的原因,其中短期借款为“满足日常生产经营所需资金”,长期借款则是基于“满足固定资产等长期资产的建设资金需要”。

前述解释与公司实际财务表现并不匹配。大的资本开支方面,格力电器2022年财报中未披露较大规模的资本开支;现金流量表中所披露的“构建固定资产、无形资产以及其他长期资产支付的现金”也不高,2022年仅为60亿元。在建工程方面,格力电器账面价值最高的是格力钛工程,期末余额21亿元;当年变动额较大的是珠海智能制造工程,当年增加额13亿元,期末余额不足8亿元。

考虑到上述因素,格力电器如此大规模的借款,是为了什么?格力电器存款、贷款的双增,原因何在,还有待于进一步的信息披露。

营收和利润持续四年止步不前

预收款未及时转化成公司营收

格力电器2022年的财报,还有一组数据也颇值得外界警惕,甚或质疑。

从业绩增长的角度,格力电器的营收和利润已经维持了四年的低迷了。对比2018年33%的营收增长和17%的归母净利润增长,此后的四年,格力电器营收、利润止步不前。以2022年为例,其营收微增0.26%,归母净利润小幅增长6.26%。

问题不止于此。据格力电器财报,其2022年末合同负债金额接近150亿元,今年一季度进一步增加,金融接近240亿元。数据显示,格力电器的合同负债从2019年以来就出现激增。2019年,这一科目金额仅为82亿元(当时按照预收账款列示),到了2020年,很快增长至117亿元,随后逐步增加至今年一季度的近240亿元。

合同负债作为企业预收的经销商款项,如果其金额快速增长,则意味着销售的强劲和营收的较快增长。然而实际财务数据却显示,格力电器的营收2019年—2022年的平均增长率为-0.7%,为负增长。绝对数也显示负增长,2018年,格力电器营收总额2000亿元,2022年仅为1902亿元。

这么高的预收的经销商款项,为什么没有能够及时转化为公司的营收?

种种迹象都显示,格力电器的财务报表并没有外界看上去那么健康。

不妨再看几组数据。截至今年一季度末,72%的资产负债率,自2019年以来上升了12个百分点之多。越来越长的营业周期。数据显示,据iFind,2018年,格力电器的营业周期为70天,今年一季度末延长至179天。再比如,格力电器的存货周转天数从2019年的33.36天,增加至今年一季度的138天,也就是说,从原材料到作为成品卖出,再变成现金回笼,格力电器现在需要的时间是3年前的4倍还多。

这意味着这家公司的效率正在下降。有投资者看到了格力电器的毛利率在2022年的上升,这在行业整体低迷的情况下的确不容易。然而,如果没有合宜的公司运营效率的提升,产品的定价优势可以持续多久呢?

(本文已刊发于5月13日《红周刊》,文中提及个股仅为举例分析,不做买卖推荐。)