一个月内接连被央行、证监会处罚,东北证券怎么了

转自:北京商报

继2月遭证监会立案后,东北证券的处罚结果终于尘埃落定。5月14日,东北证券发布公告表示,因公司涉嫌在郑州华晶金刚石股份有限公司(以下简称“豫金刚石”) 2016年非公开发行股票及持续督导期间未勤勉尽责案,已被证监会罚款755万元,多名保代也难逃其责。一个月内,东北证券还曾被央行罚款。不仅如此,2022年其分公司、营业部均频收罚单。有业内人士表示,对于券商而言,需积累更多经验以避免监管处罚,更重要的是应形成以合规为主导的理念。下一步,东北证券可在强化合规的基础上进行差异化竞争。

遭罚超750万

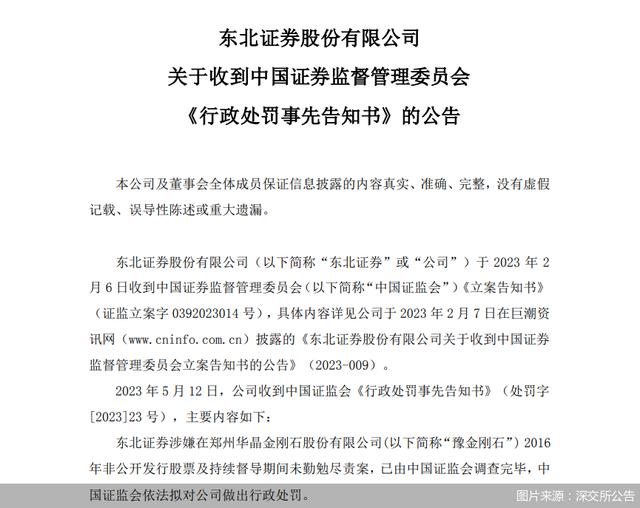

7年旧案被翻出,东北证券难逃其咎。5月14日,东北证券发布公告表示,5月12日,公司收到中国证监会《行政处罚事先告知书》,指出东北证券涉嫌在豫金刚石2016年非公开发行股票及持续督导期间未勤勉尽责案,证监会依法拟对东北证券做出行政处罚。

公告显示,经查明,彼时证监会在豫金刚石2016年非公开发行股票的审查反馈意见中要求保荐机构对发行对象认购资金来源及合法性、是否具备履行认购义务的能力进行核查。但东北证券作为豫金刚石2016年非公开发行股票项目保荐人,未按要求对非公开发行对象之一的北京天证远洋基金管理中心(有限合伙)(以下简称“天证远洋”)的资金来源审慎核查,天证远洋实际出资与其承诺不符。

此外,东北证券出具的《非公开发行股票的上市保荐书》《非公开发行股票发行过程与认购对象合规性的报告》存在虚假记载;在持续督导期间未对募集资金置换预投资金事项审慎核查,未充分核查募集资金投入项目的情况,未充分关注募投项目流动资金的用途和程序,未对涉诉事项保持合理的职业怀疑。

证监会表示,综上,东北证券在持续督导期间未勤勉尽责,期间保荐代表人于国庆、葛建伟、傅坦、郑克国、张旭东均有责任。依据相关规定,证监会拟决定对东北证券责令改正,没收保荐业务收入188.68万元,并处以566.04万元罚款,合计754.72万元。同时,对5名保代也处以5万-20万元不等的罚款。

“对7年旧案涉及的保荐券商进行追责是监管趋严与精细化的体现。”产业经济资深研究人士王剑辉直言,“监管机构回溯性处罚通常不会直接影响券商当期业务,短期内对业绩影响不大。但随着事件发酵,对后期展业可能会有一些负面影响,更多的是对品牌形象、评级项目、合作展业等中长期的影响。”

对于整改措施而言,王剑辉表示,如果彼时涉事团队已不复存在,整改会更容易一些。反之,整改任务可能会更重,需要券商不断强化内部自律监管机制。按照上述情况所言,北京商报记者查询中证协数据,彼时项目保荐代表人中,除张旭东仍在东北证券任职外,傅坦、郑克国分别转任中德证券、中天证券,其余则未显示去向。

另据公开信息显示,3个月前的2月6日东北证券曾收到中国证监会《立案告知书》。伴随东北证券被立案,持股5%以上的股东吉林省信托有限责任公司以集中竞价方式减持公司股份不超过2340万股减持计划被临时叫停。此外,于2022年7月27日公布的东北证券第一大股东吉林亚泰(集团)股份有限公司(以下简称“亚泰集团”)意向转让公司股份的事项也因故不能实施。

近一年屡接罚单

事实上,东北证券近期的烦心事不止上述一件。近一个月以来,东北证券也曾收到监管罚单。4月28日,央行披露的中国人民银行长春中心支行行政处罚信息公示表显示,东北证券因未按规定履行客户身份识别义务,遭罚款51.86万元。时任东北证券股份有限公司交易风控条线总经理于彦,也遭罚款2.03万元。

时间若拉长到近一年来,还有多份罚单指向东北证券。2022年6月,吉林证监局指出东北证券在部分证券交易单元租用协议未明确约定提供研究成果义务的情况下,将部分证券交易席位租赁收入确认为投资咨询业务收入等问题,对其责令改正。

不仅公司本身遭罚,2022年东北证券分公司、营业部均有因违规经营而收到监管罚单的情况。2022年6月,因营业部个别员工存在与客户约定分享投资收益、替客户办理证券交易,东北证券晋江世纪大道证券营业部遭福建证监局出具警示函。

分公司方面,2022年8月,上海证监局直指东北证券上海证券研究咨询分公司内部控制不完善,在尚未取得换发经营证券业务许可证的情况下,已在新营业场所开业。2022月3月,东北证券天津分公司也因存在多项合规问题被天津证监局出具警示函,包括新营业场所开业前,未按规定申请换发《经营证券期货业务许可证》;存在不具备基金从业资格人员违规参与基金销售活动的情况等。

王剑辉表示,事实上目前各项业务合规规定已经比较健全,只要严格执行,就不会出太大问题。但是在实际操作过程中券商可能出现为了拓展业务,而对规范有所放松的情况。对券商而言,还需更多经验积累,更重要的是应该形成以合规为主导的理念。可以看到,目前合规方面违规成本已越来越高,券商还应该考虑到其中的经济成本、品牌、社会效应等多方面的综合成本,在投行、资管等合规方面应当更加谨慎。

“投行方面,券商和相关上市公司需建立长效的合作机制,通过严格的持续督导,加强后期与上市公司的交流沟通,间接地督促相关上市公司能够合规合法地经营,以此尽量减少隐患,减低出现违规的概率。”王剑辉补充表示。

提升合规性、专业性是关键

值得一提的是,继2022年表现不佳后,今年一季度东北证券业绩刚刚有所回暖。2022年年报显示,东北证券2022年实现营业收入50.77亿元,同比减少32.1%;归母净利润2.31亿元,同比减少85.78%。

而东北证券于近期披露的一季报显示,2023年前三个月东北证券实现营业收入18.44亿元,同比增长130.73%;归母净利润3.73亿元,扭亏为盈。东北证券曾在一季度业绩快报中表示,业绩变动的主要原因是公司投资与销售交易业务、投资银行业务收入增加所致。2023年一季度,国内经济运行平稳,市场主要指数整体上涨,全面注册制正式实施,资本市场迎来较好发展契机,公司积极推动各项业务发展,实现经营业绩大幅提升。

虽然一季度投资银行业务收益上升,但从近一年来看,东北证券的IPO撤否率已达37.5%,远超业内平均值20.39个百分点。

就东北证券如何提升投行业务的合规性、罚单对公司有何影响以及如何降低IPO撤否率以提升执业水平等诸多问题,北京商报记者发文采访东北证券,但截至发稿暂未收到回复。

在财经评论员郭施亮看来,“IPO撤否率高可能反映出券商对项目的审核能力不足、内控能力不稳定、专业判断能力不够等问题。未来,券商还需提升团队在项目审核的谨慎性,稳扎稳打才能够有效避免合规风险。不宜过度追求规模或项目数量,提升合规性与专业性才是关键所在”。

王剑辉也提示称,“券商在选择红海类业务时要尤其谨慎,因为其竞争高度激烈且同质化程度高,在这一背景下,券商可能放松对合规的要求,为合规风险埋下隐患。下一步,东北证券在业务拓展方向上应注意多元化、创新化、特色化,在强化合规的基础上差异化竞争”。

北京商报记者 刘宇阳 郝彦