华信永道北交所上市首日涨23% 募1.14亿东北证券保荐

中国经济网北京7月10日讯华信永道(北京)科技股份有限公司(证券简称:华信永道,证券代码:837592)今日在北交所上市。截至收盘,华信永道报12.80元,上涨23.31%,振幅29.38%,成交额1.40亿元,换手率67.89%,总市值7.74亿元。

公司是一家提供住房公积金及银行业数字化解决方案的供应商和服务运营商,为全国各地的住房公积金管理机构和银行提供多跨场景的信息系统相关的软件定制开发、维护服务、第三方产品销售与集成、外包服务等业务。

截至上市公告书签署日,公司控股股东为众邦融鑫、刘景郁、王弋、姚航、吴文、李宏伟、李凯、韩占远,实际控制人为刘景郁、王弋、姚航、吴文、李宏伟、李凯、韩占远。

华信永道的保荐机构(主承销商)是东北证券股份有限公司,保荐代表人是杭立俊、贾奇。

华信永道本次公开发行的股票数量为11,000,000股(超额配售选择权行使前);12,650,000股(超额配售选择权全额行使后)。本次发行价格为10.38元/股。

本次发行超额配售选择权行使前,华信永道募集资金总额为人民币114,180,000.00元。大华会计师事务所(特殊普通合伙)已出具《华信永道(北京)科技股份有限公司发行人民币普通股1,100万股后实收股本的验资报告》,确认公司截至2023年6月29日,已收到主承销商东北证券股份有限公司转入的扣除相关保荐及承销费用人民币8,644,811.32元后的余款人民币105,535,188.68元。公司本次公开发行股票募集资金总额114,180,000.00元,扣除发行费用人民币14,906,516.49元(不含增值税),募集资金净额为人民币99,273,483.51元,其中增加股本为人民币11,000,000.00元,增加资本公积为人民币88,273,483.51元。

华信永道2023年6月19日披露的招股书显示,公司原拟募资12,917.72万元,用于“综合服务能力提升项目”、“数字智治一体化平台项目”。

华信永道本次发行费用总额为1,490.65万元(行使超额配售选择权之前);1,612.25万元(若全额行使超额配售选择权),其中东北证券获得保荐承销费用930.52万元(超额配售选择权行使前),1,051.70万元(全额行使超额配售选择权)。

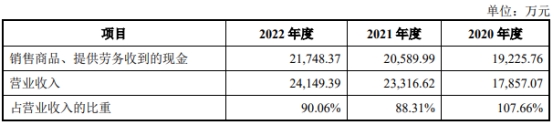

2020年-2022年,公司分别实现营业收入17,857.07万元、23,316.62万元和24,149.39万元,销售商品、提供劳务收到的现金分别为19,225.76万元、20,589.99万元和21,748.37万元,收现比分别为1.08、0.88、0.90。

以上同期,公司净利润分别为-2,939.14万元、3,503.85万元、3,587.08万元,归属于母公司所有者的净利润分别为-2,939.14万元、3,517.05万元、3,607.63万元,扣除非经常性损益后的归属于公司普通股股东的净利润分别为-2,904.28万元、3,344.64万元和3,490.88万元,经营活动产生的现金流量净额分别为261.11万元、1,837.43万元和1,092.03万元,净现比分别为-0.09、0.52、0.30。

公司2023年1-3月实现营业收入1,357.47万元,同比下降5.10%;净利润分别为-1,619.15万元,上年同期为-1,352.72万元;归属于母公司所有者净利润为-1,608.06万元,上年同期为-1,344.11万元;扣除非经常性损益后归属于母公司所有者净利润为-1,615.39万元,上年同期为-1345.94万元;经营活动产生的现金流量净额为-3,511.66万元,上年同期为-3,478.95。

华信永道表示,公司今年首季经营业绩较去年同期有所下降,主要系公司加大研发投入,增加研发人员导致研发费用较2022年同期增长422.98万元。