【中原传媒】三七互娱(002555)中报点评:业绩稳健增长,半年内连续分红

公司发布2024年半年度报告。2024H1营业收入92.32亿元,同比增加18.96%,归母净利润12.65亿元,同比增加3.15%,扣非后归母净利润12.75亿元,同比增加14.27%。

Q2单季度营业收入44.82亿元,同比增加12.16%,环比减少5.65%;归母净利润6.48亿元,同比增加43.63%,环比增加5.25%;扣非后归母净利润6.59亿元,同比增加47.99%,环比增加6.93%。

投资要点:

新品带动收入增长,长线运营激发产品活力。2024H1公司移动游戏收入89.59亿元,同比增加19.82%,毛利率80.98%,同比提升2.15%。公司收入增长主要来自于境内地区,境内营业收入63.34亿元,同比增长33.82%,毛利率81.23%,同比下滑0.99pct。在产品端,公司《寻道大千》《霸业》《灵魂序章》等产品表现良好,带动营业收入提升;《斗罗大陆:魂师对决》《凡人修仙传:人界篇》《叫我大掌柜》《寻道大千》等产品深度挖掘IP潜力,通过各类运营手段不断推出新玩法,拉动用户活跃度,激发产品活力。

持续探索全球市场机会。2024H1公司境外营业收入28.98亿元,同比减少4.27%,毛利率76.13%,同比提升3.32pct。出海标杆产品《Puzzles & Survival》自2020年上线后累计流水超过百亿元,常年稳居日本畅销榜前十、欧美地区畅销榜前三十,根据SensorTower数据,《Puzzles & Survival》排在7月中国出海手游收入榜第10名。公司基于“因地制宜”策略扎根全球市场,巩固MMORPG、SLG、卡牌、模拟经营等赛道的优势并持续探索休闲游戏市场机会。在玩法上,公司不断迭代更多题材多样、玩法迥异的游戏产品并打出差异化竞争优势。

Q2销售费用率略有企稳。2024H1公司毛利率79.63%,同比提升1.08pct,Q2毛利率77.41%,同比下滑1.44pct,环比下滑4.31pct,毛利率变化主要是受游戏分成以及服务器成本变动影响较大。费用率方面,2024H1销售费用率58.06%,同比提升2.92pct,主要是《寻道大千》《霸业》《无名之辈》《灵魂序章》等游戏流量投放增加所致,但Q2单季度来看,销售费用率55.09%,同比下滑4.01pct,环比下滑5.78pct,略有企稳,2024H1以及2024Q2其他费用率均有不同程度的环比和同比的下滑。

自研、代理双轮驱动,产品储备丰富。2024年公司推出《时光杂货店》《三国群英传:鸿鹄霸业》《Mecha Domination》《Primal Conquest: Dino Era》《Yes Your Highness》等新产品。披露的储备有《斗罗大陆:裂魂世界》等9款自研产品以及《赘婿》《时光大爆炸》等16款代理游戏,游戏类型以公司优势品类MMORPG、SLG、卡牌、模拟经营等为主,题材包含西方魔幻、东方玄幻、三国、现代、古风等,发行地区包括境内、境外。新产品的上线有望对公司未来业绩形成有效支撑。

半年度分红比例达73.36%。公司拟进行半年度分红,每10股派发现金红利2.10元,共计现金分红4.66亿元,叠加一季度现金分红4.62亿元,2024H1共分红9.28亿元,占上半年归母净利润的73.36%。公司2024年已进行2次分红,通过较高的分红频次和分红比例回馈投资者。

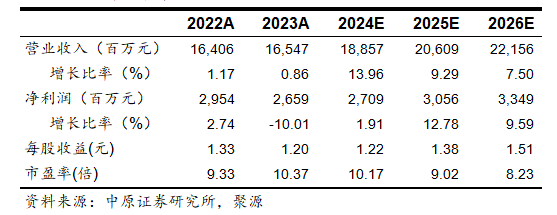

盈利预测与投资评级:预计公司2024-2026年EPS为1.22、1.38元和1.51元按照8月26日收盘价12.43元,对应PE为10.17倍、9.02倍和8.23倍,维持“买入”投资评级。

风险提示:买量成本提升;行业竞争加剧;新游戏产品表现不及预期;老游戏流水持续下滑。

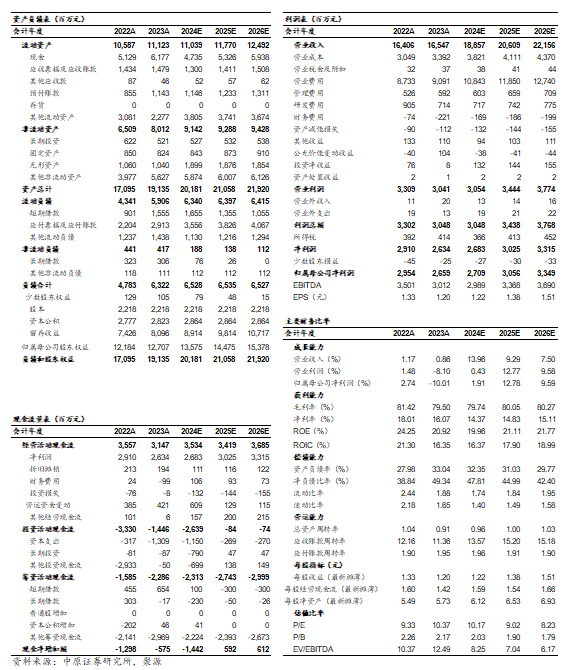

财务报表预测和估值数据汇总

证券分析师承诺:

本报告署名分析师具有中国证券业协会授予的证券分析师执业资格,本人任职符合监管机构相关合规要求。本人基于认真审慎的职业态度、专业严谨的研究方法与分析逻辑,独立、客观的制作本报告。本报告准确的反映了本人的研究观点,本人对报告内容和观点负责,保证报告信息来源合法合规。

重要声明: