【中原传媒】传媒行业专题研究:前三季度业绩承压,关注后续修复空间

(来源:中原证券研究所)

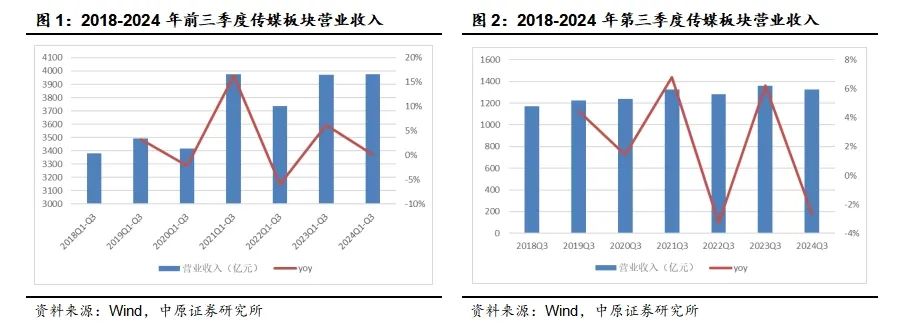

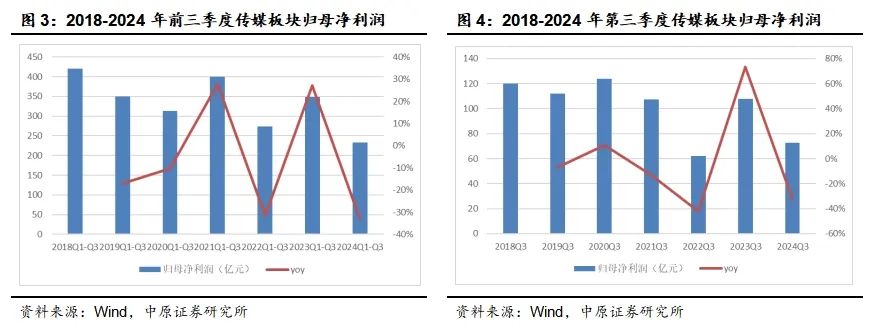

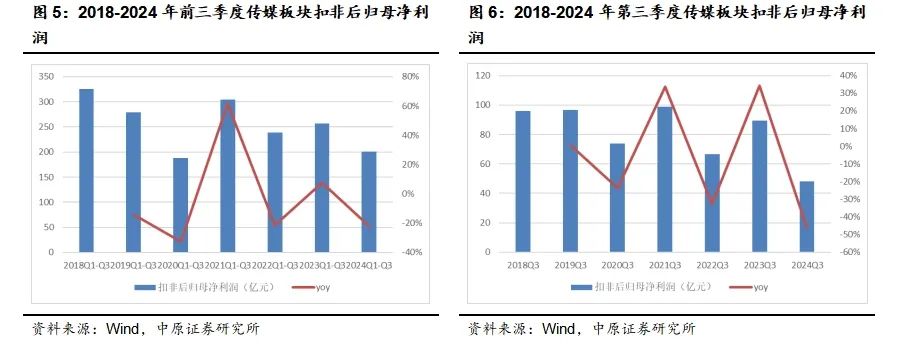

营收规模创同期最高记录,但利润端下滑较为显著。由于外部经济环境、市场竞争格局、行业经营特点、税收政策变化等因素,2024年前三季度传媒板块的整体业绩承压,各个不同的细分子板均出现业绩下滑的现象。截至2024年三季度末,传媒板块142家上市公司(含ST股)在2024年前三季度共实现营业收入3976.72亿元,同比微幅增加0.16%,略微超过2021年同期3975.11亿元的营收规模,创历史同期最高纪录;利润端却出现较为明显的下滑现象,归母净利润233.62亿元,同比减少33.05%;扣非后归母净利润200.30亿元,同比减少21.95%。

2024年前三季度传媒板块下各个子板块的业绩都处于下滑之中。其中影视板块受2024年电影市场需求不振影响下滑幅度最大;图书出版板块的利润下滑主要是受行业税收政策变化带来的影响,广播电视板块由于传统大屏电视业务需求的收缩,延续过往几年的下滑趋势;游戏板块和互联网媒体板块虽然利润也有不同程度下滑,但幅度相对较小。

投资建议:展望后续,结合近期政策端表现,政府对于提振国内居民消费需求的意愿较为强烈,通过货币政策及财政政策以达到减少居民家庭负担、释放国内居民消费潜力、推动经济高质量发展的目的。预计未来还将会有更多地区推出政策以进一步刺激居民消费需求,电影、线下娱乐、游戏、图书等文化消费领域也有望受益。考虑到国内广告营销市场的景气度和经济、消费等数据具有较高的相关性,政策推动下消费和经济的回暖也有望有效带动广告市场的景气度回升。传媒板块的业绩具有修复空间。

游戏子板块目前市场需求较为稳定,市场竞争导致销售费用提升影响板块利润率,但是《黑神话:悟空》等新品上线引发的市场大量关注以及带来的商业转化能够坚定游戏行业长期向着精品产品的方向发展,高品质游戏产品的盈利能力进一步提升,研发能力强的游戏公司的长期投资价值仍存;出版板块预计继续延续业绩稳健的节奏,税收政策变化不可避免给2024年板块的利润端带来影响,但预计自2025年起税收政策的影响将减小,高分红比例、高股息率的图书出版公司仍具有较好的长期关注价值;经济环境和消费需求改善前提下,广告市场也有望迎来顺周期的修复,带动广告营销板块盈利能力回升;影视板块建议关注电影定档和市场需求恢复情况。

建议关注恺英网络、吉比特、三七互娱、分众传媒、中原传媒、光线传媒。

风险提示:行业税收政策变化;经济和消费需求恢复不及预期;市场竞争加剧;内容产品表现不及预期;板块估值中枢长期位于低位

1.传媒板块前三季度业绩回顾

1.1.营收规模创同期最高记录,但利润端下滑较为显著

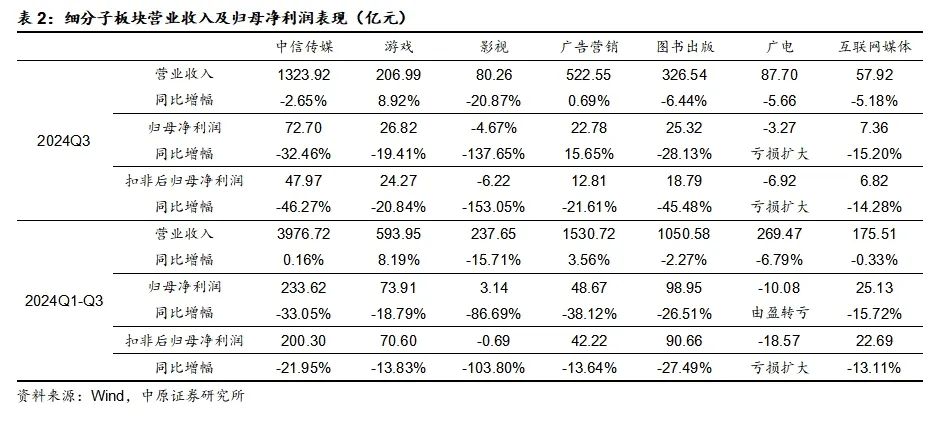

根据Wind统计(均采用加总值或加总平均值),截至2024年三季度末,传媒板块142家上市公司(含ST股)在2024年前三季度共实现营业收入3976.72亿元,同比微幅增加0.16%,略微超过2021年同期3975.11亿元的营收规模,创历史同期最高纪录;利润端却出现较为明显的下滑现象,归母净利润233.62亿元,同比减少33.05%;扣非后归母净利润200.30亿元,同比减少21.95%。从单季度的业绩表现看,2024Q3传媒板块营业收入规模1323.92亿元,同比减少2.65%;归母净利润72.70亿元,同比减少32.46%;扣非后归母净利润47.97亿元,同比减少46.27%。

从整体业绩表现来看,前三季度传媒板块虽然营业收入规模创新高,但归母净利润和扣非后归母净利润均出现不同程度的下滑,所有子板块在利润端都出现不同程度同比减少的现象。

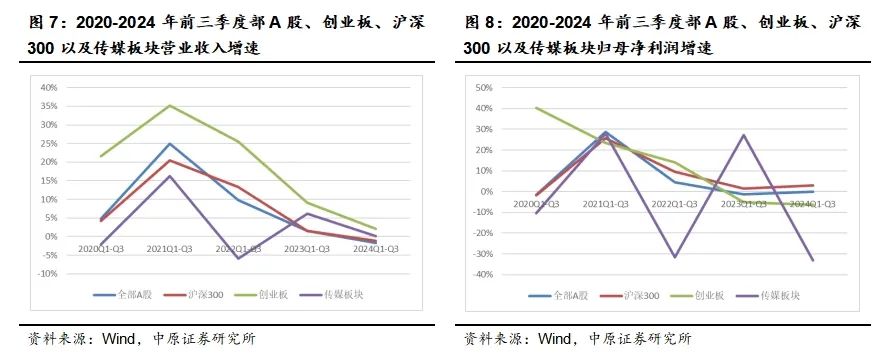

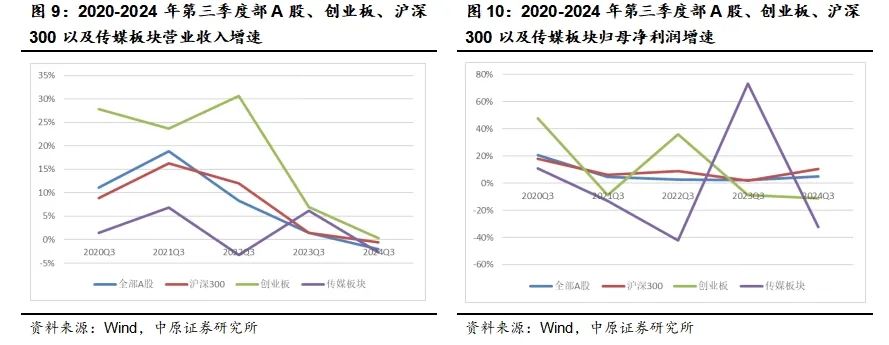

我们将传媒板块的业绩变动情况与全部A股、沪深300以及创业板进行对比。2024年前三季度全部A股、沪深300以及创业板的营业收入增速分别为-1.71%、-1.11%、2.03%;归母净利润增速分别为-0.02%、2.97%、-6.41%。2024年第三季度全部A股、沪深300以及创业板营业增速分别为-2.06%、-0.56%、0.36%;归母净利润增速分别为4.81%、10.29%、-11.01%。

与基准指数相比,传媒板块的营业收入增速差距较小,但归母净利润增速明显低于基准指数且差距较为明显。

传媒板块142家上市公司中,有93家在2024年前三季度实现盈利,49家出现亏损;扣除非经性损益后,盈利公司数量下降至86家,亏损数量增加至56家。相比2023年同期,扣非前和扣非后能够实现盈利的公司数量均减少了19家。

1.2.盈利能力下滑,费用率提升

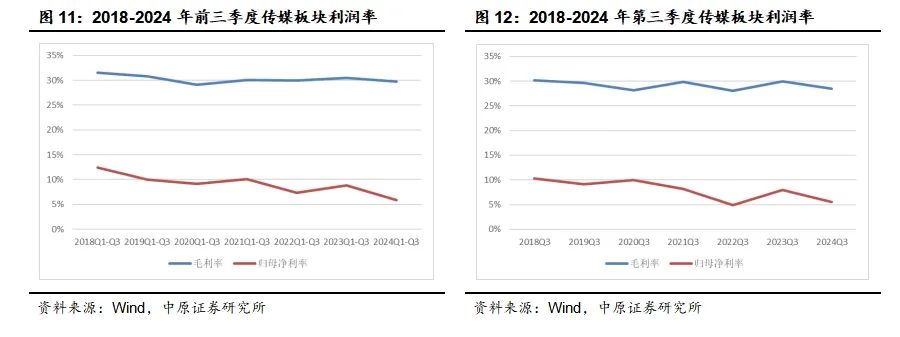

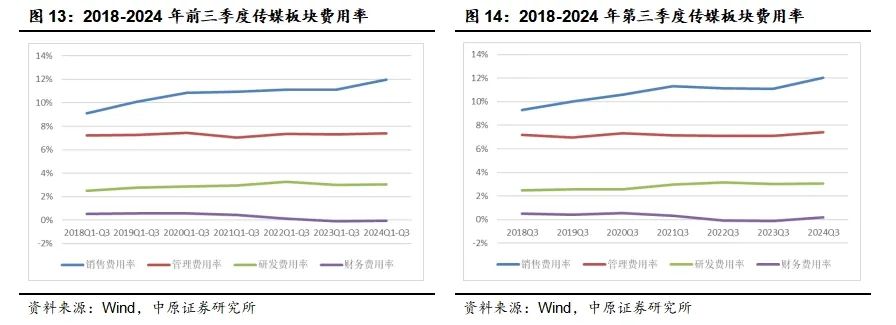

在盈利能力方面,2024前三季度板块整体的毛利润为1183.89亿元,同比减少2.18%,对应板块整体的毛利率约为29.77%,同比下滑0.71pct。第三季度整体毛利润377.22亿元,同比减少7.44%,对应整体毛利率约为28.49%,同比下滑1.48pct。

在费用率方面,2024前三季度板块整体的销售费用率、管理费用率、研发费用率、财务费用率分别为11.96%(yoy+0.84pct)、7.39%(yoy+0.09 pct)、3.03%(yoy+0.02 pct)、-0.05%(yoy+0.03 pct),合计为22.34%,与2023年同期相比小幅提升0.98pct。第三季度板块整体售费用率、管理费用率、研发费用率、财务费用率分别为12.04%(yoy+0.94%)、7.40%(yoy+0.84 pct)、3.07%(yoy+0.05pct)、0.19%(yoy+0.30pct),合计为22.70%,与2023Q3相比提升了1.57pct。

一方面板块整体的毛利率面临下滑,另一方面由于整体费用率也略有提升,两端挤压之下传媒板块整体的归母净利润率出现下滑,2024年前三季度归母净利率为5.87%,同比下滑2.92pct,为历年同期最低水平;第三季度归母净利率5.49%,同比下滑2.43pct,为历年同期倒数第二,仅好于2022Q3的4.85%的归母净利率。

1.3.前三季度子板块业绩全部下滑,游戏、互联网媒体板块幅度相对较小

由于传媒板块下各个细分子板块的业务模式、所处行业都有比较大的差异,因此在业绩变化的程度和原因也各有不同。但总体来看,2024年前三季度传媒板块下各个子板块的业绩都处于下滑之中。其中影视板块受2024年电影市场需求不振影响下滑幅度最大;图书出版板块的利润下滑主要是受行业税收政策变化带来的影响,广播电视板块由于传统大屏电视业务需求的收缩,延续过往几年的下滑趋势;游戏板块和互联网媒体板块虽然利润也有不同程度下滑,但幅度相对较小。

2.重点子板块业绩回顾

2.1. 游戏:营业收入规模创新高,买量成本提升影响利润

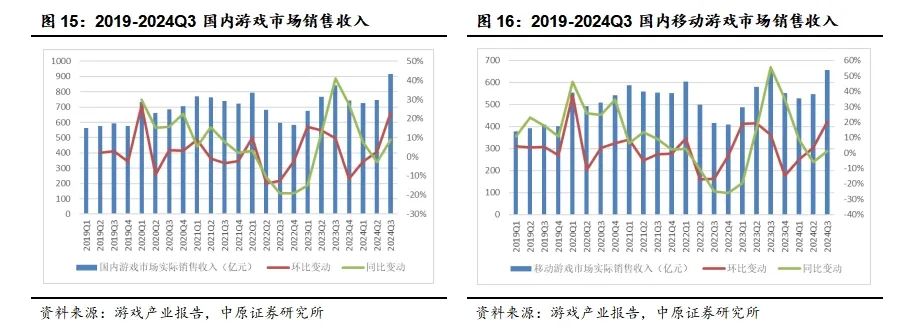

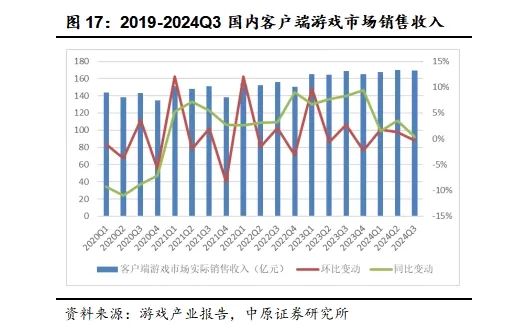

根据游戏产业报告统计数据,2024年前三季度国内游戏市场实际销售收入2390.33亿元,同比增加4.61%。细分市场中,移动游戏市场实际销售收入1731.75亿元,同比增加0.93%;客户端游戏市场实际销售收入506.89亿元,同比增加1.78%。

2024年第三季度国内游戏市场实际销售收入917.66亿元,同比增加8.94%,环比增加22.96%;移动游戏市场实际销售收入656.58亿元,同比增加1.21%,环比增加20.20%;客户端游戏市场实际销售收入169.26亿元,同比增加0.40%,环比减少0.39%。2024Q3国内游戏市场整体的销售收入和移动游戏市场销售收入规模均创单季度新高,部分新产品的上线以及老产品持续推出运营活动刺激流水带动收入增长。

2024年游戏版号的发放进一步宽松。截至10月末,国家新闻出版署2024年发放国产游戏版号10批次共1072款,同比增加36.56%,已经超过2023年全年发放的国产游戏版号数量,平均每批次发放国产游戏版号约107款,相比2023年平均每批次约87款的数量增加了20款左右。进口版号方面共发放5批次91款,同比增加56.90%。

根据8月3日国务院发布的《国务院关于促进消费服务高质量发展的意见》,首次将网络游戏产业和电子竞技产业直接出现在国家级政策文件中,意味着监管部门对于游戏产业的态度由“重监管”向“重良性发展”转变。在提振经济刺激消费的大背景下,预计监管政策发生大幅波动的可能性较小,预计版号的发放将继续维持稳定的节奏。

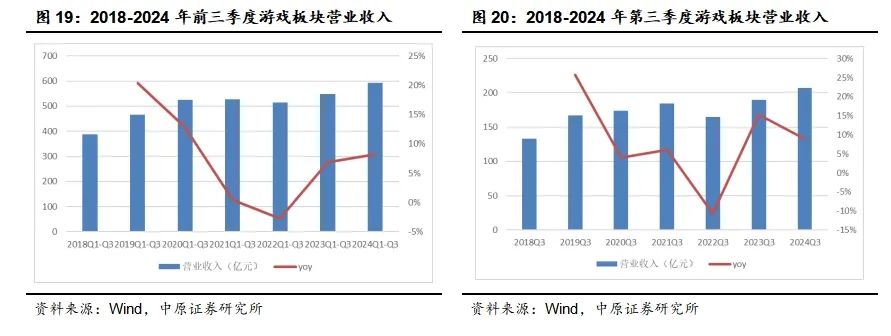

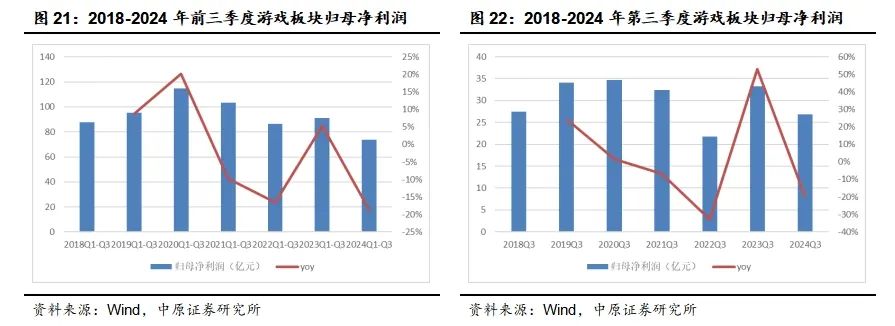

在上市公司层面,A股23家游戏公司在2024年前三季度共实现营业收入593.95亿元,同比增加8.19%,归母净利润73.91亿元,同比减少18.79%,扣非后归母净利润70.60亿元,同比减少13.83%。2024Q3实现营业收入206.99亿元,同比增加8.92%,归母净利润26.82亿元,同比减少19.41%,扣非后归母净利润24.27亿元,同比减少20.84%。

在营业收入端,游戏板块Q3营业收入规模达到近年来单季度最高水平,也是首次单季度营收规模超过200亿元,带动2024年前三季度游戏板块的营业收入创新高;但Q3利润端出现较大幅度的下滑,也导致2024年前三季度板块归母净利润创近年来同期最低。

个股方面,完美世界、冰川网络、星辉娱乐等公司由2023年前三季度的盈利状态转为2024年前三季度的亏损;三七互娱、吉比特等公司归母净利出现一定程度下滑;神州泰岳、恺英网络、世纪华通的利润有不同程度的增长,其中神州泰岳归母净利润由2023年前三季度的5.63亿元同比增加94.32%至10.94亿元,第三季度归母净利润同比增加191.19%;世纪华通和恺英网络2024年前三季度归母净利润分别同比增加26.17%和18.27%。

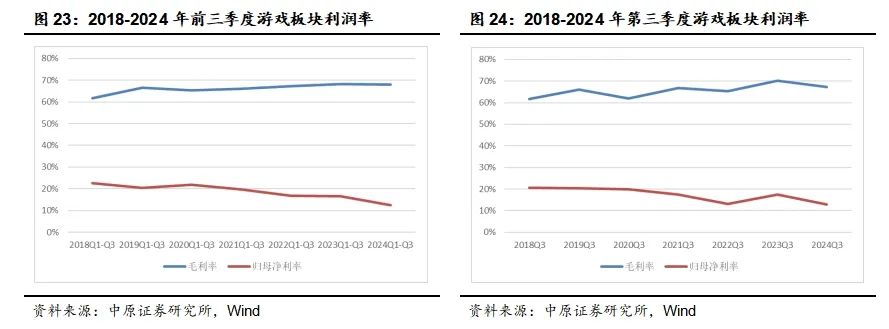

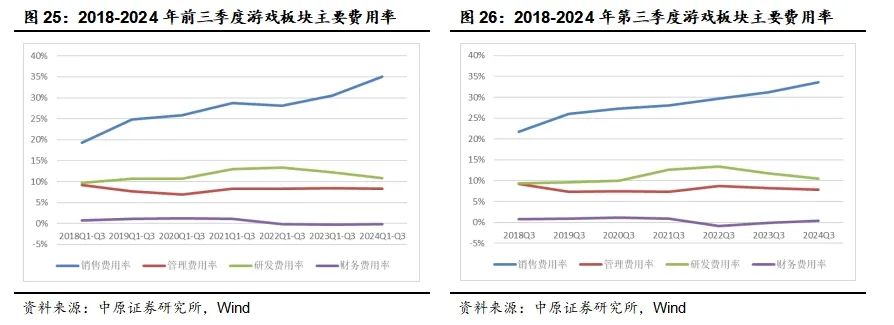

利润率方面,2024年前三季度游戏板块整体毛利率67.95%,同比小幅下滑0.41pct,销售费用率、管理费用率、研发费用率、财务费用率分别为35.11%(yoy+4.57pct)、8.29pct(-0.12pct)、10.84%(yoy-1.39pct)、-0.20(yoy+0.08pct),合计为54.04%,同比提升3.14pct。第三季度毛利率67.21%,同比下滑2.97pct,销售费用率、管理费用率、研发费用率、财务费用率分别为33.63%(yoy+2.48pct)、7.86%(yoy-0.39pct)、10.51%(yoy-1.24pct)、0.44%(yoy+0.53pct),合计为52.44%,同比提升1.38pct。

从游戏板块的利润率情况来看,虽然板块的毛利率同比有所下滑,但依然处于历年同期较高的毛利率水平。各项费用率中销售费用率提升较为明显,主要是由于游戏买量市场竞争激烈带来的营销推广支出增加。根据Wind统计,在销售费用规模较大的公司中,三七互娱前三季度销售费用同比增加21.11%,世纪华通、冰川网络、恺英网络销售费用同比增加124.84%、36.21%和78.29%,神州泰岳、完美世界、吉比特等公司的销售费用有不同程度的减少。

此外,研发费用率整体有所下滑,我们认为可能是一方面是AI技术提升了游戏产品的研发效率,另一方面是由于部分公司进行了研发人员的调整。根据Wind统计,在营业收入同比增长7.80%的基础上,2024H1游戏板块研发费用中工资薪酬部分规模为35.80亿元,同比反而减少了3.37%。

由于毛利率出现小幅下滑并且销售费用率提升较为明显导致游戏板块前三季度归母净利率同比下滑4.13pct至12.44%,第三季度归母净利率同比下滑4.55pct至12.96%,处于近年来同期较低的水平。

2.2. 影视:电影市场需求疲软,影视板块大幅下滑

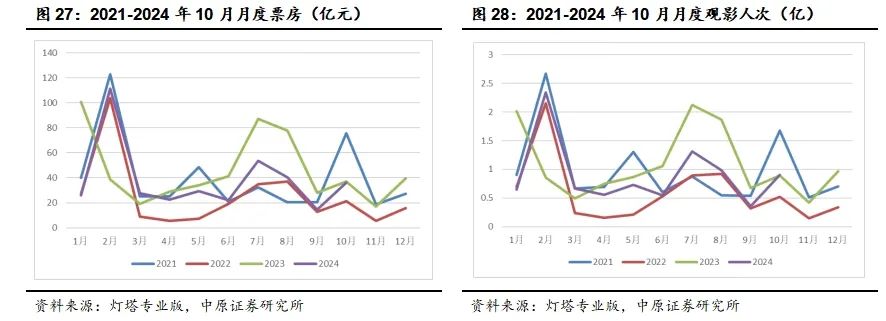

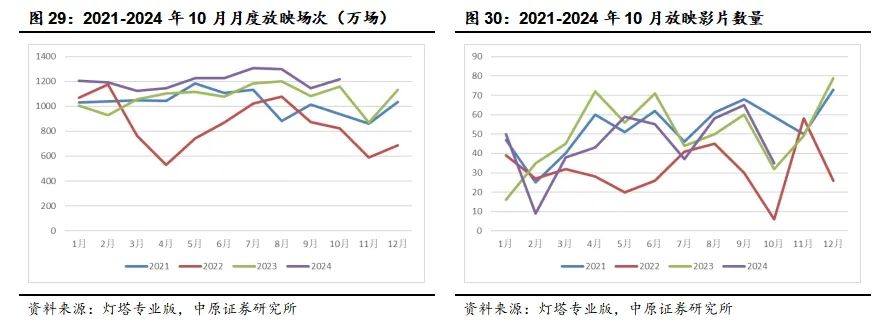

根据灯塔专业版数据,2024年1-10月国内电影市场票房383.95亿元,同比减少22.13%,观影人次9.06亿,同比减少21.90%,平均票价42.38元,同比下降0.31%;放映场次1.21亿场,同比增加10.80%;放映影片数量449部,比2023年同期减少32部。2024年7-9月国内电影市场票房108.66亿元,同比减少43.73%,观影人次2.66亿,同比减少43.04%。

2024年国内的电影市场处于需求疲软状态,1-10月国内电影的市场票房规模和观影人次创2016年以来同期最低水平(除2020及2022年特殊原因外)。从单月变化来看,除了3月能够实现票房同比增长外,其余月份票房均有不同程度的下滑(1-2月合并计算),6月、8月和9月的票房下滑幅度接近50%,7月下滑幅度接近40%。

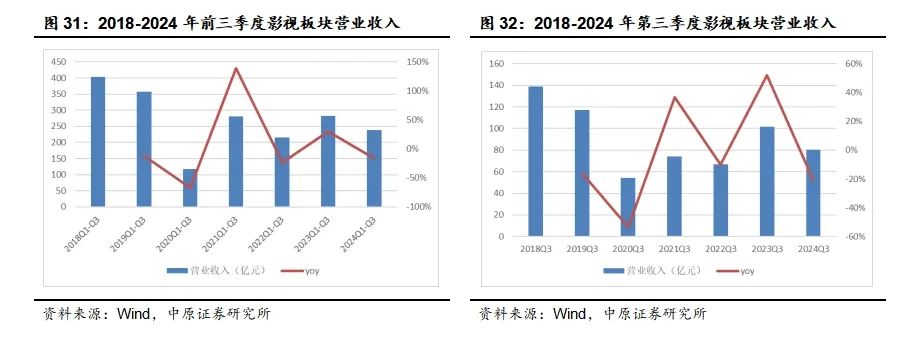

影视板块(包含影视内容与院线)共18家上市公司,2024年前三季度实现营业收入237.65亿元,同比减少15.71%,归母净利润3.14亿元,同比减少86.69%,扣非后归母净利润-0.69亿元,同比减少103.80%,由盈利转为亏损。第三季度实现营业收入80.26亿,同比减少20.87%,归母净利润-4.67亿元,扣非后归母净利润-6.22亿元,均由2023Q3的盈利转为亏损。除了2020年以及2022年的特殊情况外,目前影视板块的营收规模和利润规模都达到了2018年以来的最低水平。

从个股的业绩变化来看,与电影市场关联紧密的万达电影、金逸影视、华谊兄弟、幸福蓝海、中国电影、上海电影、横店影视等公司都有不同程度的业绩下滑,部分公司在Q3出现利润大幅下降的情况,拖累了影视板块的业绩表现。

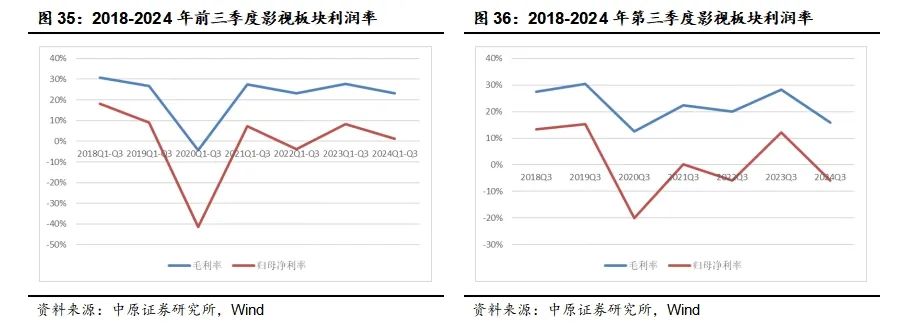

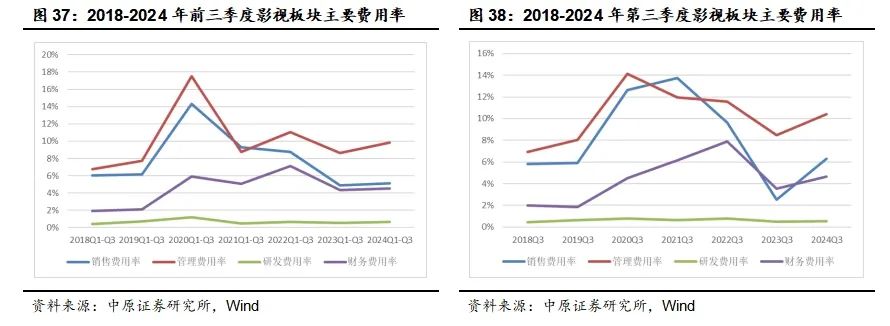

2024年前三季度影视板块毛利率23.22%,同比下滑4.54pct,销售费用率、管理费用率、研发费用率、财务费用率分别为5.15%(yoy+0.24pct)、9.87%(yoy+1.26pct)、0.68%(yoy+0.14pct)、4.52%(yoy+0.17pct),合计为20.22%,同比提升1.82pct。第三季度毛利率为15.88%,同比大幅下滑12.30pct。销售费用率、管理费用率、研发费用率、财务费用率分别为6.31%(yoy+3.80pct)、10.39%(yoy+1.89pct)、0.56%(yoy+0.08pct)、4.65%(yoy+1.10pct),合计为21.90%,同比大幅提升6.86pct,我们认为Q3影视板块主要费用率的大幅提升主要是由于影视板块的营业收入端虽然出现下滑,但部分费用属于刚性支出难以随收入的下滑同步减少导致各项费用率被动提升。

2024年前三季度影视板块的归母净利率为1.32%,同比下滑7.03pct;Q3归母净利率为-5.82%,同比大幅下滑18.05pct。

2.3. 广告营销:投放需求略有回升,部分个股显著影响板块利润变化

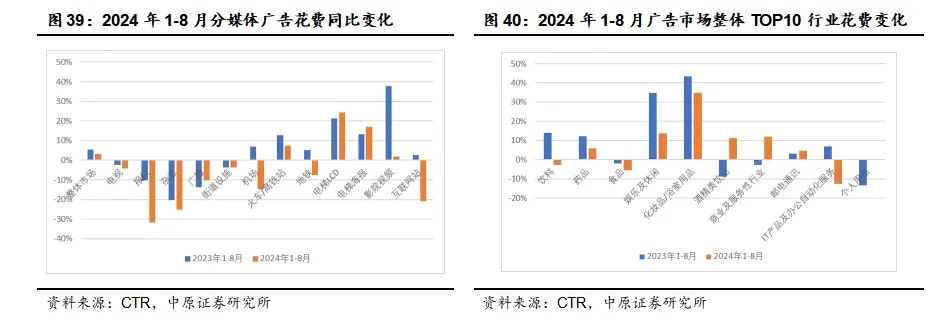

根据CTR数据显示,2024年1-8月广告市场同比上涨3.1%,增幅相比上年同期有所回落,8月广告市场刊例花费同比上涨5.2%,已连续3个月实现同比正增长,环比上涨3.1%,涨幅相比7月略有扩大。

分渠道来看,2024年1-8月呈现同比增长的四种广告渠道分别是火车/高铁站、电梯LCD、电梯海报和影院视频,涨幅分别为7.5%、24.3%、16.9%、1.9%,其他广告渠道花费均有不同程度缩减。从8月的月度表现看,电梯LCD、电梯海报、影院视频三个渠道广告同比增长均达双位数;从环比角度看,除电视、报纸、地铁和互联网站的广告花费呈现下跌,其他广告渠道花费均有不同程度的环比增长。

从具体的行业及品牌表现看,2024年1-8月广告市场头部榜单中,食品、药品和饮料三大行业广告投放量大,始终位居前列;娱乐及休闲、化妆品/浴室用品、酒精类饮品、商业及服务性行业加大宣传推广力度,广告花费同比均呈现双位数增长。

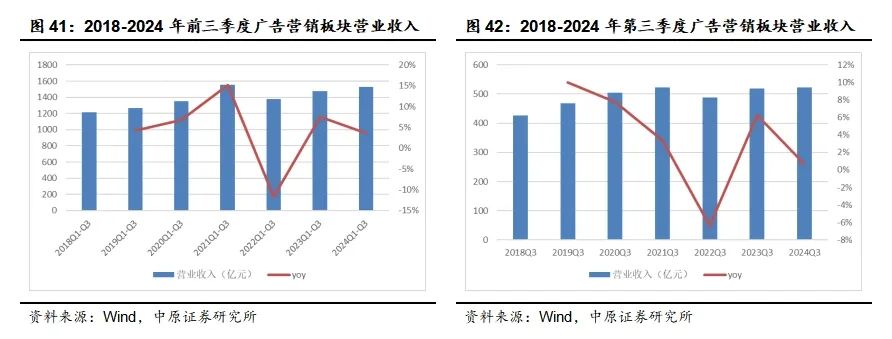

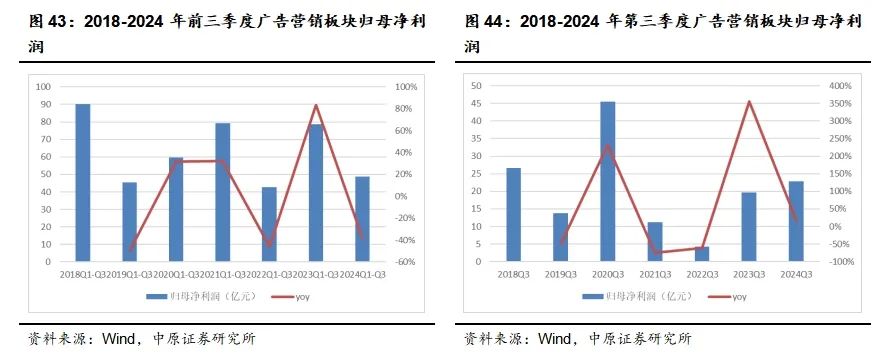

广告营销板块39家上市公司2024年前三季度合计实现营业收入1530.72亿元,同比增加3.56%,归母净利润48.67亿元,同比减少38.12%,扣非后归母净利润42.22亿元,同比减少13.64%。第三季度实现营业收入522.55亿元,同比增加0.69%,归母净利润22.78亿元,同比增加15.65%,扣非后归母净利润12.81亿元,同比减少21.61%。

在个股方面,行业头部公司分众传媒、蓝色光标、省广集团等公司的营业收入都有不同程度的增长,带动板块的营业收入同比增加。利润端的下降主要是由于利欧股份在2023年前三季度确认了17.26亿元的公允价值变动收益,当期的归母净利润为20.94亿元,利润基数较高;但2024年前三季度公允价值变动净亏损7.99亿元,导致当期归母净利润为-1.60亿元,相比上年减少了22.54亿元,影响了广告营销板块的整体利润。同时利欧股份公允价值变动收益的变化也影响了第三季度广告板块的利润,由于2023Q3利欧股份的公允价值变动净收益为-3.79亿元,而2024Q3的公允价值变动净收益增加了9.32亿元至5.53亿元,因此单季度归母净利润也从1.87亿元增加至5.84亿元,推动广告营销板块第三季度整体净利润的增长。

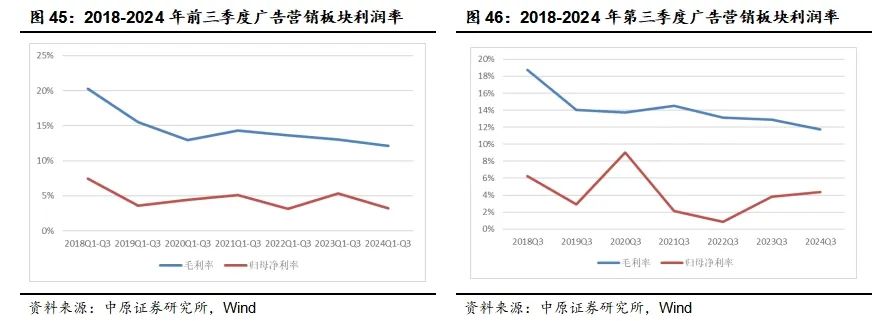

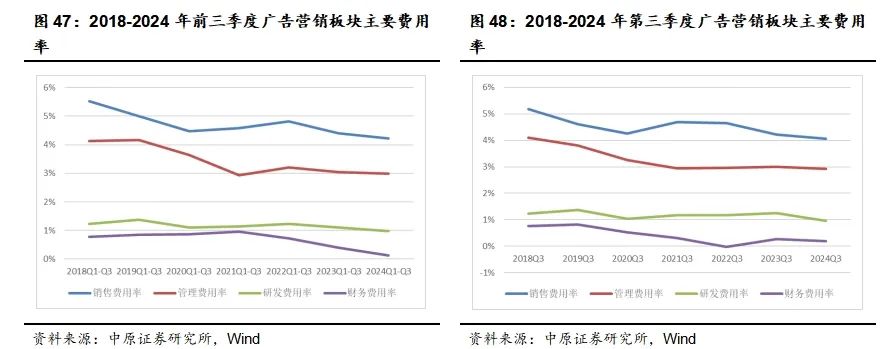

2024年前三季度广告营销板块整体毛利率12.14%,同比下滑0.86pct,销售费用率、管理费用率、研发费用率、财务费用率分别为4.22%(yoy-0.18pct)、2.98%(yoy-0.06pct)、0.98%(yoy-0.13pct)、0.17%(yoy+0.04pct),合计为8.35%,同比下滑0.33pct。第三季度整体毛利率11.76%,同比下滑1.14pct,销售费用率、管理费用率、研发费用率、财务费用率分别为4.07%(yoy-0.15pct)、2.93%(yoy-0.06pct)、0.96%(yoy-0.30pct)、0.19%(yoy+0.08pct),合计为8.15%,同比下滑0.60pct。

广告营销板块的毛利率和各项费用率有不同程度的下降,伴随归母净利润和营收的变化,2024年前三季度板块归母净利率为3.18%,同比下滑2.14pct,第三季度归母净利率4.36%,同比提升0.56pct。

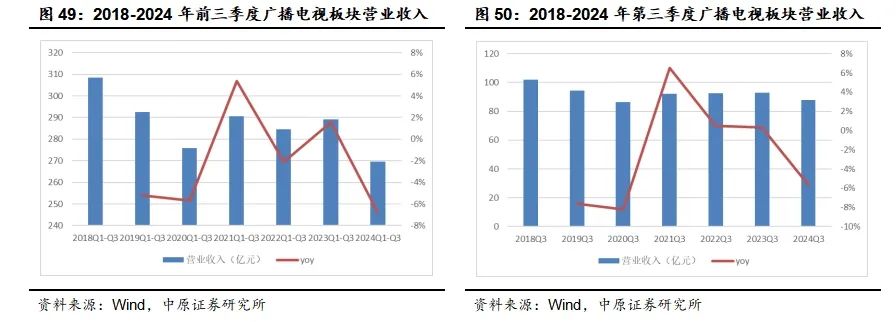

2.4. 广播电视:行业持续承压,业绩继续下行

作为大屏电视的替代品,游戏、长视频、短视频等在线娱乐活动的渗透率持续走高,用户数量和使用时长不断增加,传统的广播电视业务也受到了较大冲击,广播电视板块延续了业绩下滑的趋势。

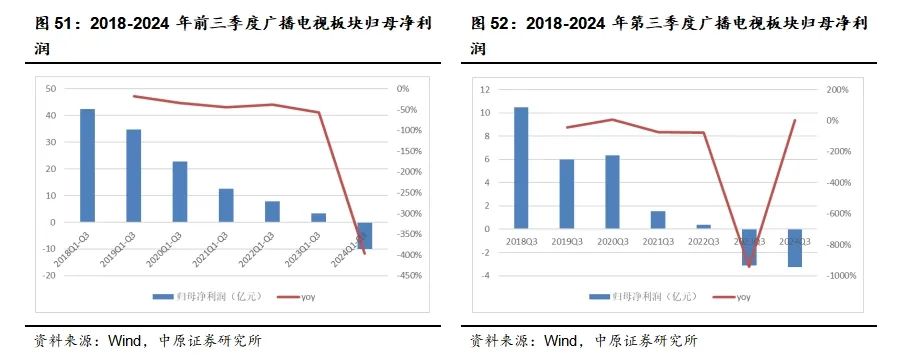

广播电视板块13家上市公司2024年前三季度合计实现营业收入269.47亿元,同比减少6.79%;归母净利润亏损10.08亿元,2023年同期为盈利3.39亿元;扣非后归母净利润为亏损18.57亿元,相比2023年同期的5.72亿元的亏损额进一步扩大。2024年第三季度营业收入87.70亿元,同比减少5.66%,归母净利润-3.27亿元,扣非后归母净利润-6.92亿元,相比2023Q3,亏损额均有小幅扩大的迹象。广播电视板块的营业收入规模和归母净利润规模都已经达到2018年以来的最低点。

广播电视板块的上市公司中,华数传媒、东方明珠、无限传媒、江苏有线还能继续保持相对稳定的利润规模(以前三季度为口径),湖北广电、广西广电、贵广网络已连续5年亏损,吉视传媒连续3年亏损。

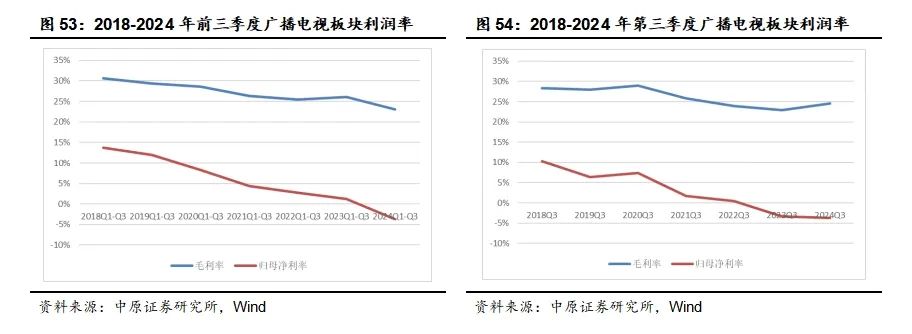

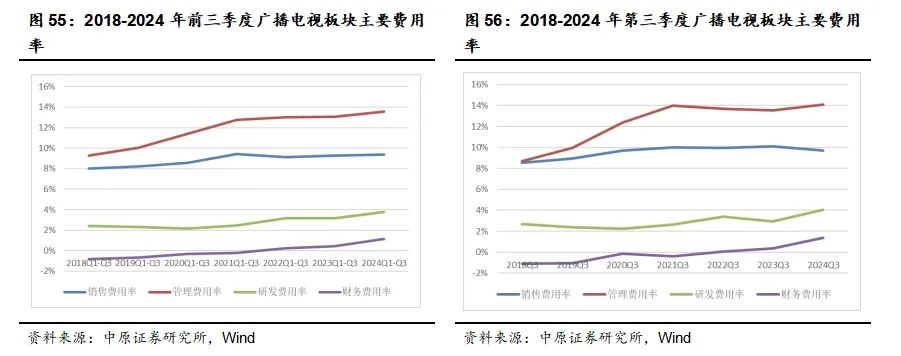

广播电视板块的盈利能力延续下行趋势。2024年前三季度板块整体毛利率为23.00%,同比下滑3.05pct,销售费用率、管理费用率、研发费用率、财务费用率分别为9.39%(yoy+0.13pct)、13.55%(yoy+0.48pct)、3.78%(yoy+0.60pct)、1.13%(yoy+0.69pct),合计为27.84%,同比提升1.90pct。第三季度整体毛利率为24.53%,同比提升1.68pct,销售费用率、管理费用率、研发费用率、财务费用率分别为9.72%(yoy-0.41pct)、14.11%(yoy+0.55pct)、4.02%(yoy+1.10pct)、1.35%(yoy+0.98pct),合计为29.20%,同比提升2.22pct。

对比广播电视板块的毛利率和各项费用率加总数据来看,目前的板块各项费用率的加总值已经超过同期毛利率,板块的主营业务正面临亏损状态。2024年前三季度板块归母净利率为-3.74%(yoy-4.91pct),第三季度归母净利率为-3.73%(yoy-0.37pct),均创新低。

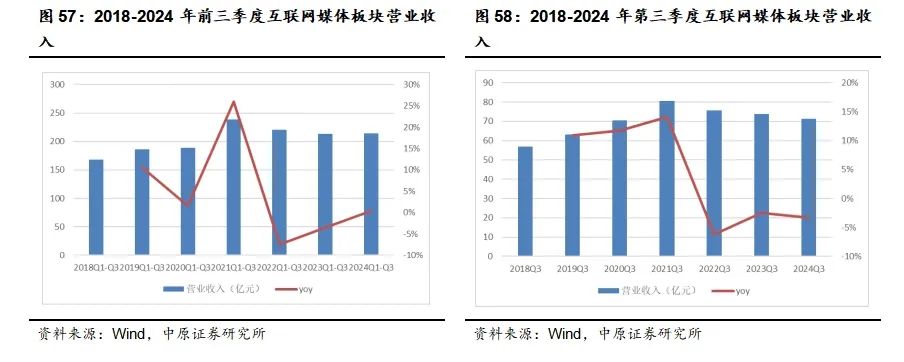

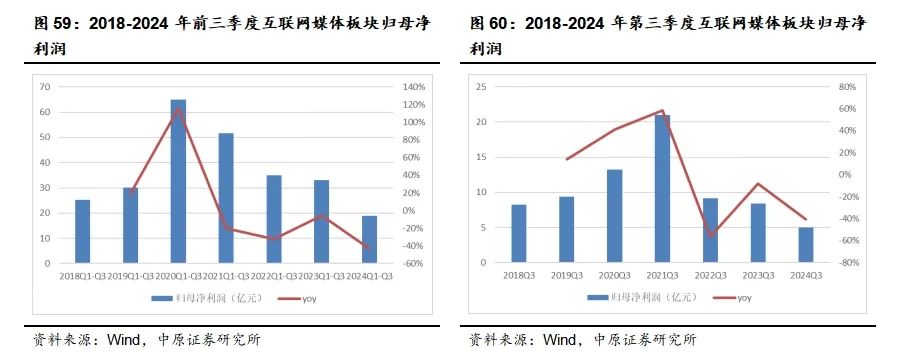

2.5. 互联网媒体:部分公司对板块业绩波动影响较大

互联网媒体板块共10家上市公司(主要包括芒果超媒、昆仑万维、视觉中国、新媒股份、人民网、新华网等)。2024年前三季度实现营业收入213.79亿元,同比微增0.42%;归母净利润18.87亿元,同比减少43.00%;扣非后归母净利润16.21亿元,同比减少43.85%。第三季度实现营业收入71.19亿元,同比减少3.34%,归母净利润4.99亿元,同比减少40.50%,扣非后归母净利润4.41亿元,同比减少41.84%。目前互联网媒体板块的利润规模已经达到2018年以来的最低水平。

互联网媒体板块内各个公司所处的行业、商业模式和主营业务等关键因素存在较大差异。从业绩规模来看,芒果超媒和昆仑万维两家公司对板块整体业绩的变动影响较大,分别占2024年前三季度互联网媒体板块整体营收的48.08%和17.91%。在利润端,互联网媒体板块前三季度和第三季度归母整体利润的下降也主要是受这两家公司影响。

芒果超媒的利润下滑是受公司企业所得税变化的影响所致,部分纳税主体的所得税税率由免税变为15%或25%,确认的所得税费用同比增加约2.8亿元,上年同期公司的所得税费用约为-1737.81万元,导致前三季度公司归母净利润同比下降18.96%。如果以税前利润为口径,公司2024年前三季度利润总额17.02亿元,同比小幅减少1.41%。

昆仑万维利润的下滑一方面来自于公司前三季度毛利率的同比下降以及各项费用率的显著提升,毛利率同比下降2.15pct至76.90%,销售费用率、管理费用率、研发费用率分别为36.70%(yoy+3.83pct)、22.79%(yoy+6.00pct)、29.89%(yoy+13.04pct),2024年前三季度三项费用率合计为89.38%,已经超过同期的毛利率水平,主营业务在财务层面处于亏损状态;另一方面则是公司以投资为主营业务的子公司持有的股权投资产生了公允价值变动损益,前三季度公司的公允价值变动净收益为-2.80亿元,上年同期为盈利8594万元,也对利润端造成拖累。

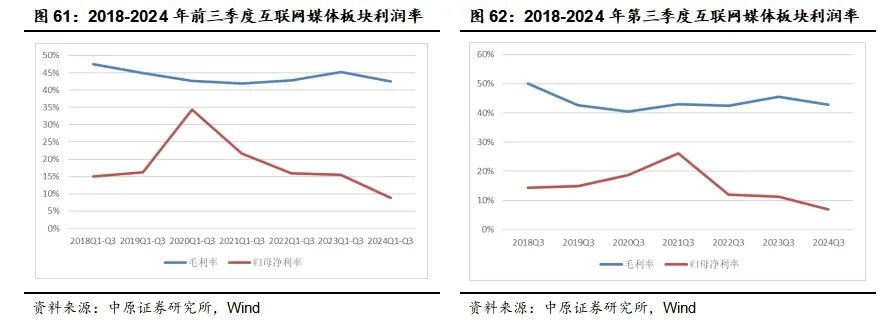

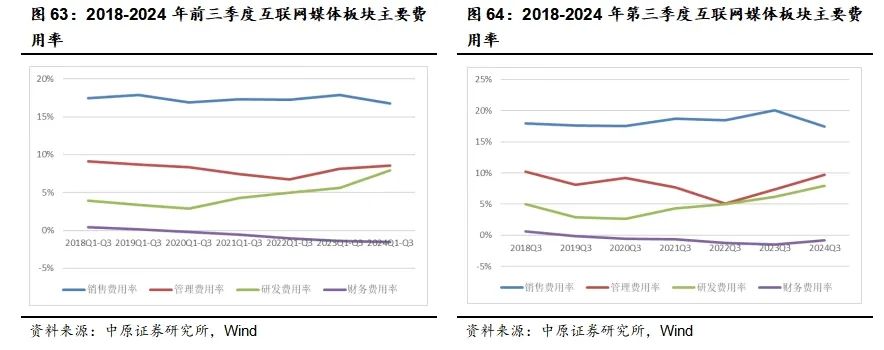

2024年前三季度互联网媒体板块整体毛利率为42.55%,同比下滑2.67pct,销售费用率、管理费用率、研发费用率、财务费用率分别为16.74%(yoy-1.15pct)、8.58%(yoy+0.46pct)、7.93%(yoy+2.33pct)、-1.57%(yoy-0.19pct),各项费用率合计为31.68%,同比提升1.45pct。

2024Q3互联网媒体板块整体毛利率42.92%,同比下滑2.58pct,销售费用率、管理费用率、研发费用率、财务费用率分别为17.48%(yoy-2.59pct)、9.75%(yoy+2.37pct)、7.92%(yoy+1.76pct)、-0.80%(yoy+0.72pct),各项费用率合计为34.34%,同比提升2.26pct。

由于整体毛利率出现下滑以及合计费用率上升导致互联网媒体板块的归母净利率出现下滑,2024年前三季度板块归母净利率为8.83%,同比下滑6.72pct;Q3归母净利率为7.01%,同比下滑4.38pct。板块的归母净利率为2018年以来的最低点,且差距较为明显。

2.6. 出版:税收政策变化影响利润,预计2025年起回归常态

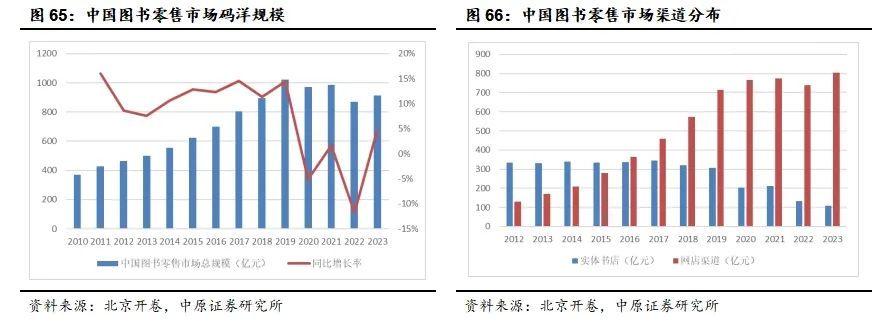

根据开卷数据,2023年国内图书市场零售码洋912亿元,同比增长4.7%,但整体的码洋规模仍然低于2019-2021年;同时受电商渠道竞争以及短视频渠道低折扣的影响,2023年图书零售市场整体折扣从2022年的6.6折下降至6.1折,因此2023年全国图书零售市场实洋同比下降了7.04%。2024年前三季度图书零售市场整体依然负增长,零售码洋同比下降0.68%,但降幅相比第一季度和上半年进一步收窄;从实洋来看,折扣进一步下降导致实洋同比增长率小于码洋同比增长率。

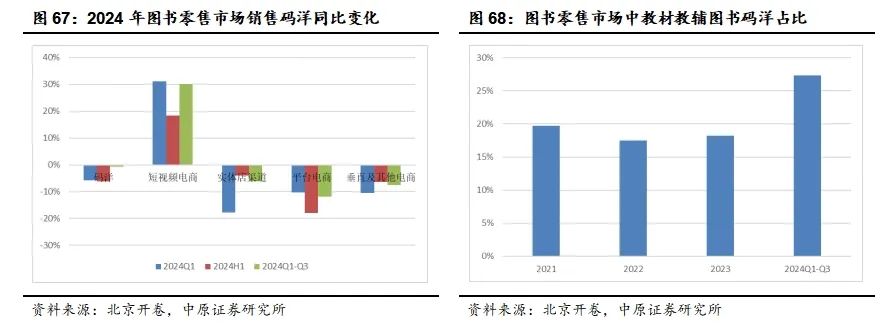

当前的图书销售以线上作为主要渠道,由于短视频成为流量高地,短视频电商呈现高速增长,成为带动零售市场增长的主要的动力,传统实体书渠道面临较大压力。2023年实体店销售码洋同比减少18.24%,平台电商同比减少3.68%,垂直及其他电商同比减少10.08%,短视频电商同比大幅增长70.1%。2024前三季度实体书店同比减少6.26%;平台电商和垂直及其他电商同比分别减少11.96%和7.46%,短视频电商同比增长30.16%。

图书门类上,2023年码洋占比排名前五的分别是少儿、教辅、文学、学术文化、经济管理,分别为27.21%、17.05%、11.96%、9.91%、4.51%。2024前三季度排名前五的分别是少儿、教辅、文学、学术文化、语言,码洋占比分别为27.87%、26.47%、9.03%、7.56%、3.52%,作为学生群体的刚需类图书,教材教辅类书籍的码洋占比提升幅度较大。

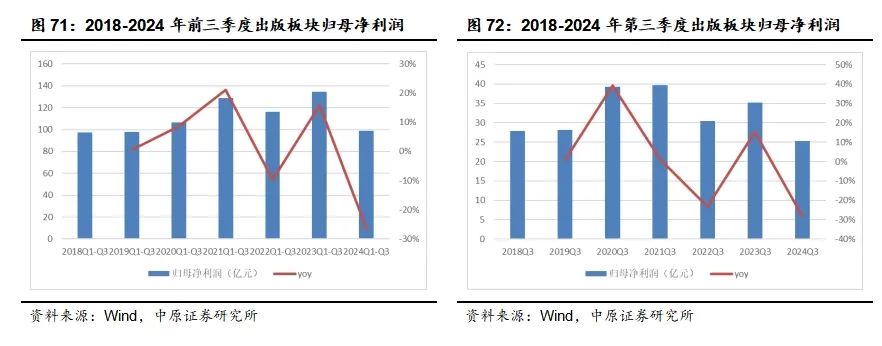

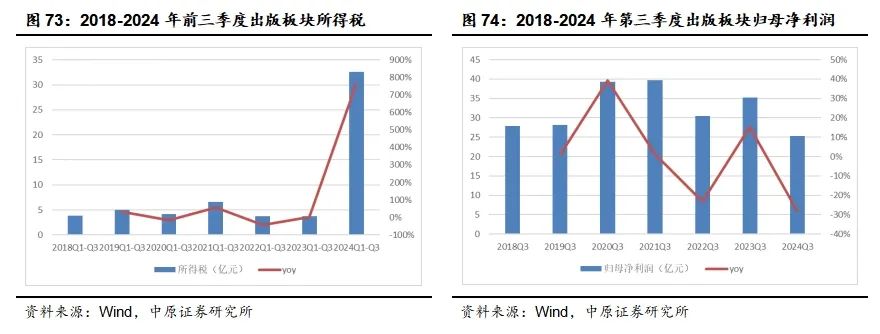

出版板块31家上市公司2024年前三季度合计实现营业收入1050.58亿元,同比减少2.27%,归母净利润98.95亿元,同比减少26.51%,扣非后归母净利润90.66亿元,同比减少27.49%。第三季度实现营业收入326.54亿元,同比减少6.44%,归母净利润23.32亿元,同比减少28.13%,扣非后归母净利润18.79亿元,同比减少45.48%。

出版板块整体的利润出现下滑,我们认为主要是部分国有出版公司的所得税税率发生较大的变化,此前享受的经营性文化事业单位转制为企业的所得税税收优惠政策已经于2023年12月31日到期,自2024年1月1日起不再享受免征所得税的优惠政策,导致出版板块的所得税费用增长较为明显,2024年前三季度出版板块所得税费用为32.64亿元,同比大幅增加763.49%。如果以税前利润为统计口径,2024年前三季度出版板块税前利润为134.12亿元,同比减少5.23%。

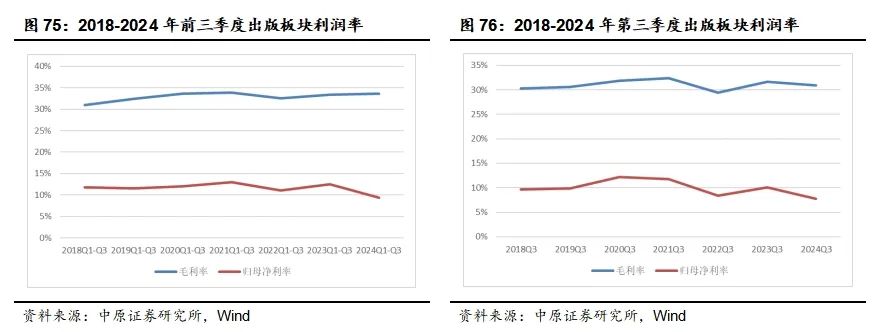

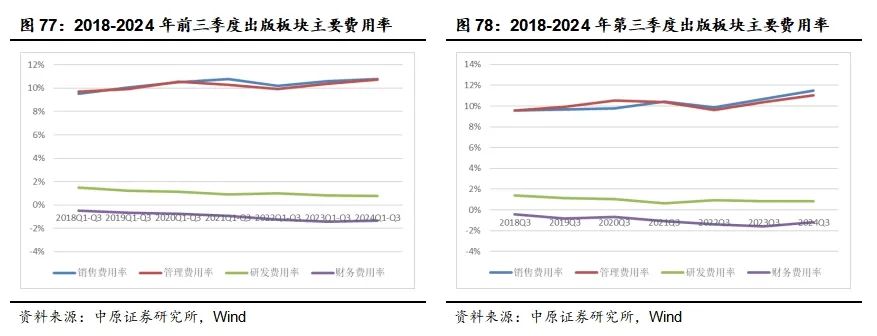

出版板块2024年前三季度毛利率33.63%,同比提升0.26pct,销售费用率、管理费用率、研发费用率、财务费用率分别为10.76%(yoy+0.14%)、10.73%(yoy+0.37%)、0.77%(yoy-0.06%)、-1.33%(yoy+0.12%),合计为20.93%,同比提升0.58pct。第三季度毛利率30.86%,同比下滑0.79pct,销售费用率、管理费用率、研发费用率、财务费用率分别为11.50%(yoy+0.81%)、11.03%(yoy+0.67%)、0.82%(yoy+0.00%)、-1.17%(yoy+0.44%),合计为22.18%,同比提升1.92pct。

出版板块的毛利率总体平稳,但由于各项费用率层面有所提升加上所得税税率变化的影响,2024年前三季度和第三季度板块的归母净利率均有下滑,分别为9.42%(yoy-3.11pct)和7.75%(yoy-2.34pct)

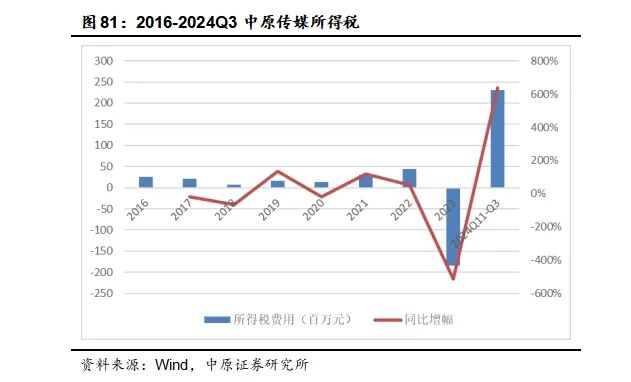

由于所得税税率调整,部分公司重新几辆了递延所得税资产和递延所得税负债,并将对应的递延所得税费用计入当期损益,导致2023Q4出版板块的所得税费用为-28.02亿元,大幅推高当期板块的利润规模,预计2024全年出版板块的归母净利润将延续同比大幅减少的趋势。但考虑到自2024年起部分公司已经按照全新的所得税税率执行,预计该影响自2025年起可能显著减弱。

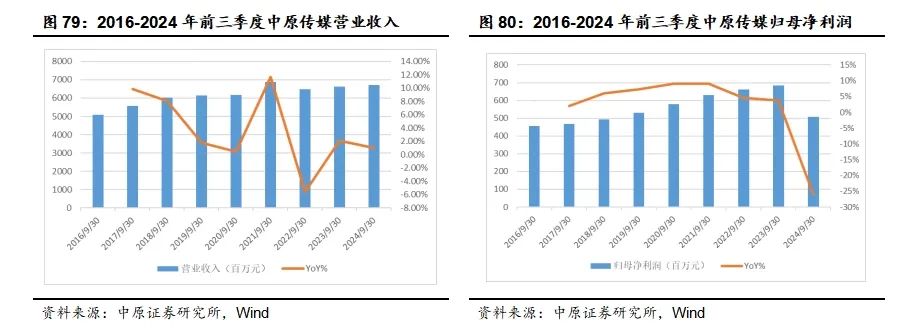

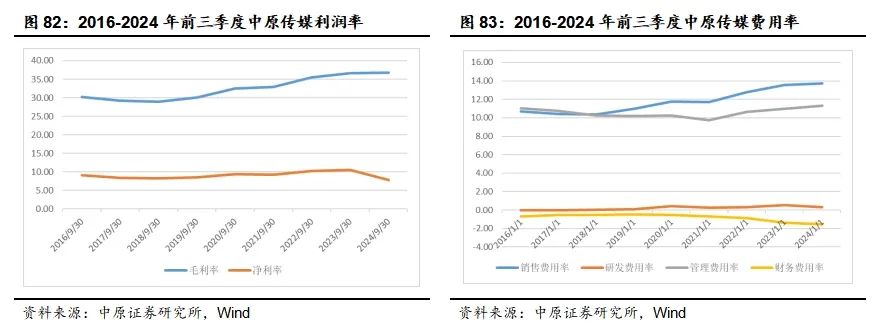

河南省目前唯一的上市文化企业中原传媒2024年前三季度营业收入66.99亿元,同比增加1.02%,归母净利润5.08亿元,同比减少25.87%,扣非后归母净利润4.89亿元,同比减少26.37%。

2023年公司归母净利润的大幅增长以及2024年前三季度归母净利润的大幅下降主要是公司的税收政策发生变化导致所得税费用出现较大波动所致,2024年前三季度公司所得税费用为2.31亿元,同比增加约2亿元,增幅达到635.56%。如果观察税前利润变化,2024前三季度公司税前利润总额为7.54亿元,同比小幅增长2.64%,显示公司整体的经营稳健。

公司毛利率持续提升,各项费用率平稳。2024年前三季度公司毛利率36.77%,同比小幅提升0.14pct,销售费用率、研发费用率、管理费用率、财务费用率合计为23.79%,同比小幅提升0.09pct,但由于所得税大幅增长导致公司净利率同比下滑2.74pct至7.82%。

3.投资建议

由于外部经济环境、市场竞争格局、行业经营特点、税收政策变化等因素,2024年前三季度传媒板块的整体业绩承压,各个不同的细分子板均出现业绩下滑的现象。在细分子板块中,影视板块受2024年电影市场需求不振影响下滑幅度最大;图书出版板块的利润下滑主要是受行业税收政策变化带来的影响,广播电视板块由于传统大屏电视业务需求的收缩,延续过往几年的下滑趋势;游戏板块和互联网媒体板块虽然利润也有不同程度下滑,但幅度相对较小。

展望后续,结合近期政策端表现,政府对于提振国内居民消费需求的意愿较为强烈,通过货币政策及财政政策以达到减少居民家庭负担、释放国内居民消费潜力、推动经济高质量发展的目的。预计未来还将会有更多地区推出政策以进一步刺激居民消费需求,电影、线下娱乐、游戏、图书等文化消费领域也有望受益。考虑到国内广告营销市场的景气度和经济、消费等数据具有较高的相关性,政策推动下消费和经济的回暖也有望有效带动广告市场的景气度回升。传媒板块的业绩具有修复空间。

游戏子板块目前市场需求较为稳定,市场竞争导致销售费用提升影响板块利润率,但是《黑神话:悟空》等新品上线引发的市场大量关注以及带来的商业转化能够坚定游戏行业长期向着精品产品的方向发展,高品质游戏产品的盈利能力进一步提升,研发能力强的游戏公司的长期投资价值仍存;出版板块预计继续延续业绩稳健的节奏,税收政策变化不可避免给2024年板块的利润端带来影响,但预计自2025年起税收政策的影响将减小,高分红比例、高股息率的图书出版公司仍具有较好的长期关注价值;经济环境和消费需求改善前提下,广告市场也有望迎来顺周期的修复,带动广告营销板块盈利能力回升;影视板块建议关注电影定档和市场需求恢复情况。

建议关注恺英网络、吉比特、三七互娱、分众传媒、中原传媒、光线传媒。

4.风险提示

行业税收政策变化;经济和消费需求恢复不及预期;市场竞争加剧;内容产品表现不及预期;板块估值中枢长期位于低位

证券分析师承诺:

本报告署名分析师具有中国证券业协会授予的证券分析师执业资格,本人任职符合监管机构相关合规要求。本人基于认真审慎的职业态度、专业严谨的研究方法与分析逻辑,独立、客观的制作本报告。本报告准确的反映了本人的研究观点,本人对报告内容和观点负责,保证报告信息来源合法合规。

重要声明: