【华创食饮】燕京啤酒:Q4大幅减亏,改革动能充足

公司发布2024年业绩预告。预计2024年实现归母净利润10-11亿元,同增55.11%-70.62%,实现扣非净利润9.5-10.7亿元,同增89.91%-113.90%;单Q4看,预计归母净利润为-2.88~-1.88亿元,23Q4为-3.11亿元;预计扣非净利润为-3.11~-1.91亿元,23Q4为-3.66亿元,Q4同比明显减亏。

U8势能强劲,全年顺利收官。销售端,尽管24年行业整体需求偏疲软,但U8卡位生命力旺盛的8-10元价格带,作为公司战略性大单品,持续推动升级与全国化扩张,除了在河北、内蒙等环北京基地市场增长较好,东北、华中、华东等市场亦逐步突破。整体看,虽然24年旺季恶劣天气给广西漓泉表现带来一定压力,但我们预计U8全年销量同增约30%至70万吨上下,带动公司总销量逆势实现低单增长,24全年顺利收官。

Q4实现大幅减亏,改革提效逻辑持续验证。Q4是啤酒企业改革成效的重要验证期,以预告中枢计算,24Q4公司实现归母/扣非净利润-2.38/-2.51亿元,同比减亏约0.73/1.14亿元(其中23年同期计提排污相关一次性费用约0.8亿元)。全年维度看,测算净利率中枢约9.0%,同比大幅提升约3.0pcts,主要原因:一是生产管理体系与编制优化改革体现成效;二是原材料方面,除了享受行业成本下行红利,还通过集中采购议价、数字化跟踪价格的方式进一步降低采购成本;三是销售端精准落地市场开拓,大单品放量带动结构改善与规划效应优化。

25年冲刺十四五收官,中期盈利提升潜力仍足。2025年是公司十四五规划的收官之年,经24年蓄势夯实基础,我们预计大单品U8将进一步加大空白市场开拓力度,销量有望冲刺90万吨规模(对应同增近30%)。利润端,考虑大麦低位锁价及包材价格压力不大,且公司仍将继续扎实落地各项降本增效措施,生产规模效应亦有望随大单品放量继续显现,故预计业绩有望保持快速增长。中长期视角看,24E净利率约9.0%,较当前龙头华润青啤13-14%水平仍有较大提升空间,燕京啤酒改革提效后发潜力仍足。

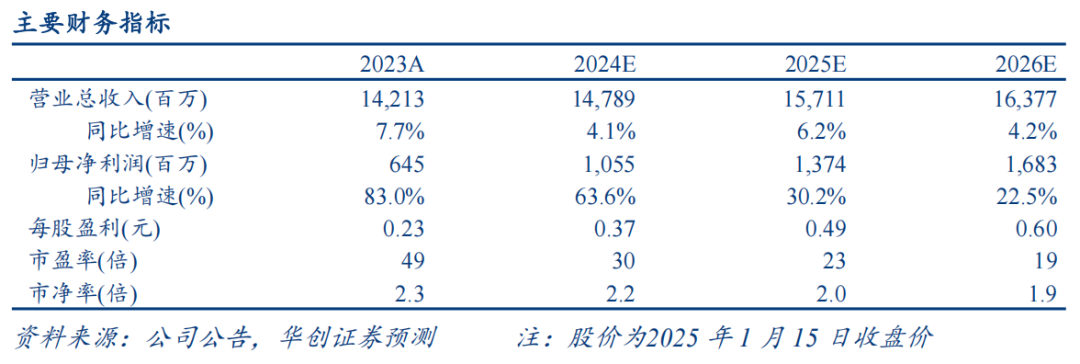

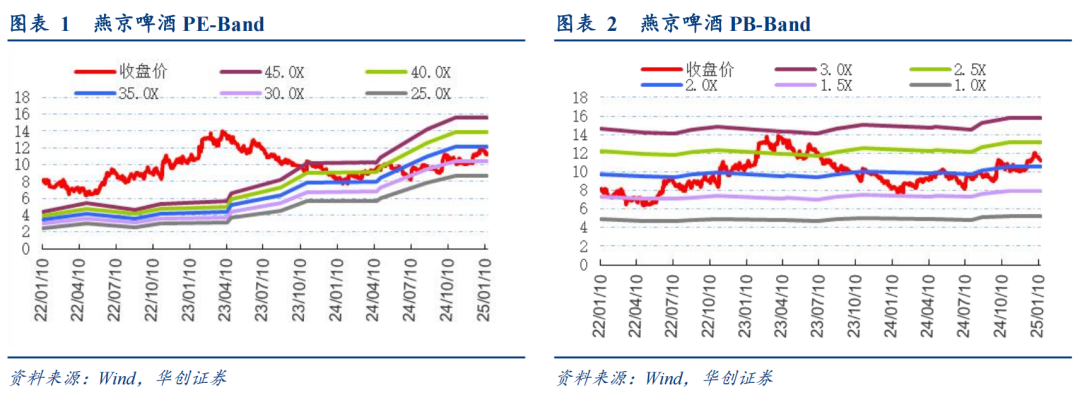

改革成效兑现,25年高增有望延续,重申“强推”评级。24年外部需求疲软的背景下,公司专注推进大单品全国化与内部提效,业绩表现明显跑赢行业。公司改革后发优势明显,盈利提升潜力仍足,当下U8产品势能仍强,公司内部士气充足,将迎十四五收官之年,预计业绩高增有望延续。我们上调24-26年盈利预测至10.6/13.7/16.8亿元(原预测为10.0/13.4/16.5亿元),对应24-26E P/E分别30/23/19倍,维持目标价14元,重申“强推”评级。

风险提示

U8推广不及预期,中高端市场竞争加剧,消费疲软压制升级。

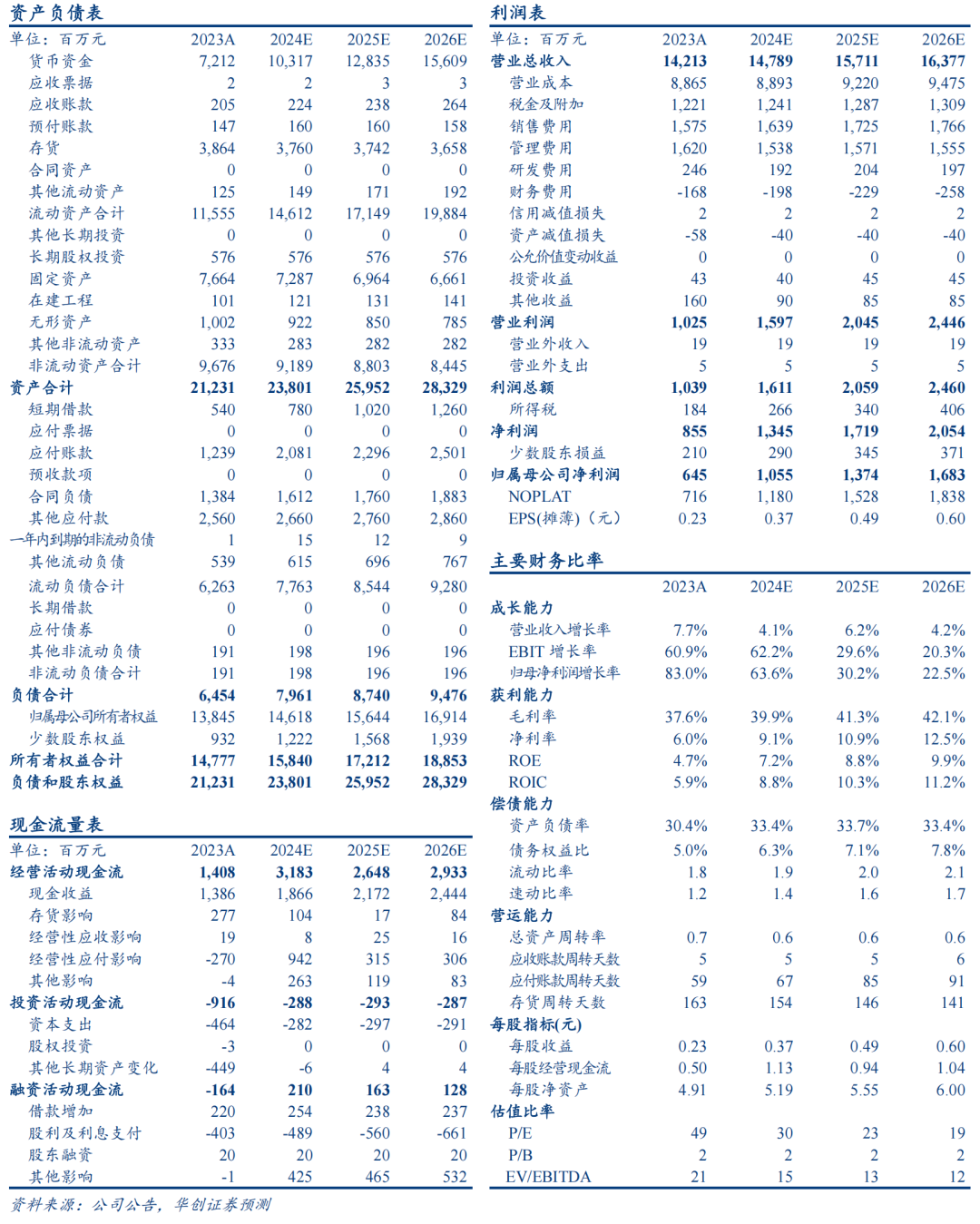

附录:财务预测表

团队介绍

组长、首席分析师:欧阳予

浙江大学本科,荷兰伊拉斯姆斯大学研究型硕士,7 年食品饮料研究经验。曾任职于招商证券,2020年加入华创证券。2021-2023年获新财富、新浪金麒麟、上证报等最佳分析师评选第一名。

——白酒研究组(白酒、红酒、黄酒、酒类流通行业)

组长、联席首席分析师:沈昊

澳大利亚国立大学硕士,5年食品饮料研究经验,2019年加入华创证券研究所。

分析师:田晨曦

英国伯明翰大学硕士,2020年加入华创证券研究所。

分析师:刘旭德

北京大学硕士,2021年加入华创证券研究所。

——大众品研究组(低度酒、软饮料、乳肉制品、烘焙休闲食品、食品配料等)

组长、高级分析师:范子盼

中国人民大学硕士,5 年消费行业研究经验,曾任职于长江证券,2020 年加入华创证券研究所。

分析师:杨畅

美国南佛罗里达大学硕士,2020年加入华创证券研究所。

研究员:严晓思

上海交通大学金融学硕士,2022年加入华创证券研究所

——餐饮供应链研究组(调味品、预制食品、卤味餐饮连锁等)

高级分析师:彭俊霖

上海财经大学金融硕士,4年食品饮料研究经验,曾任职于国元证券,2020年加入华创证券研究所。

助理研究员:严文炀

南京大学经济学硕士,2023年加入华创证券研究所。

执委会委员、副总裁、华创证券研究所所长、新财富白金分析师:董广阳