澳矿祭出减产大旗,智利盐湖陡生变局,碳酸锂止跌反弹有戏?

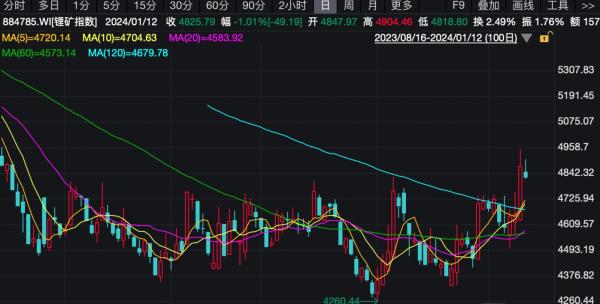

2024年开年,跌了一整年的国内电池级碳酸锂价格,却因为资源端的突然收缩,在下跌的坡道上踩了刹车。

近日,澳洲锂矿生产商Core Lithium宣布为应对持续下行的锂矿价格,公司将暂停旗下Finniss锂项目中Grants露天矿的采矿作业,以优先处理库存为主。

Core Lithium是上轮锂价上涨周期中澳洲首家新投的锂矿生产商,于2023年2月产出首批锂精矿,公司原2024财年产量指引为8-9万吨锂精矿。

而在1月10日,智利北部数百名原住民举行抗议活动,封锁了智利最大的阿塔卡玛(Atacama)盐湖南部公共道路上的六个不同地点,并要求智利总统博里奇(Boric)将他们纳入盐湖碳酸锂主要生产商智利化学工业公司(SQM)与政府的谈判中。

1月12日,据上海有色网最新报价,国内电池级碳酸锂价格上涨280元报收9.62万元/吨,近5日累计跌240元,近30日累计跌34740元,电池级氢氧化锂持平报收8.46万元/吨,近5日累计跌1620元,近30日累计跌35830元。

据国内多家机构预测,为锂价止跌,澳矿减产及被动出清规模或有进一步扩大的可能,而智利的抗议活动为盐湖碳酸锂的生产增添了多重不确定性。不过,在国内新能源市场需求减缓,锂电池市场订单偏弱的情况下,2024年电池级碳酸锂现货价格仍将震荡偏弱运行。

澳矿再次出大招,减产或进一步扩大

去年年末,澳大利亚圣乔治矿业有限公司执行主席John Prineas在出席第10届中国(深圳)电池新能源产业国际高峰论坛时表示,西澳大利亚州主导着全球上游锂资源,是全球锂资源供应的第一大来源。

具体来看,全球约47%的锂产量来自西澳大利亚州,而澳大利亚98%的锂出口至中国。澳洲锂矿占据中国锂原料供应的55%。

据澳大利亚工业、科学和资源部(DISR)发布2023年9月版《资源和能源季刊》报告,2022-2023财年,澳大利亚的锂总产量为405,000吨LCE。

而从历史上来看,澳洲锂矿以减产成功支撑全球锂价并不是首次。

中信证券指出,2018-2020年间,由于锂矿价格持续下跌,澳洲锂矿开启减停产潮,2020年产量低位较2019年高位时期下滑超过30%。

由于澳矿产能快速收缩,锂供应端得以快速出清,行业供需平衡表得以修复。随着2020年下游需求快速增长,锂价实现触底反弹。

2021年以来,由于劳动力短缺、能源动力成本上升、运费和权益金增加等因素影响,澳洲锂矿的生产成本出现系统性上升。主要企业的生产成本区间由300-600美元/吨上升至600-1000美元/吨。其中Mt Cattlin、Mt Marion和Wodgina项目成本高企的现象较为突出。截至2023年底,中国市场锂精矿销售价格已跌至约1000美元/吨,逼近上述企业成本线。

“澳矿减停产是上一轮锂价止跌的重要原因,澳洲锂矿因其供应规模和灵活的产销策略对锂供应有着重大影响,本轮澳矿减停产规模不排除进一步扩大的可能。”中信证券分析称。

不过,值得注意的是,此次Core Lithium虽然暂停Finniss项目Grants露天矿的采矿,但仍然有原矿库存。当前公司原矿库存约28万吨,可以支撑选矿至2024年中。

Core Lithium公司网站数据显示,Finniss项目三季度锂精矿产量20692吨,FY24产量指引为8-9万吨,三季度C1成本(FOB,不含royalties)降至904澳元/吨。

中泰证券分析称,当前锂精矿售价已经降至1000美元/吨以内,开始考验行业边际成本,Finniss项目为2023年新投产项目,现金流保障能力相对较弱,有望成为澳大利亚第一个出清的矿山。

智利原住民再次封路抗议,是否影响阿塔卡玛盐湖碳酸锂产量需关注

目前,智利是仅次于澳大利亚的全球第二大锂生产国。2022年其国内生产的碳酸锂产量估计为3.9万吨,仅次于澳大利亚的6.1万吨,约占世界供应量的30%,智利政府计划到2025年将产量翻一番,达到约25万吨碳酸锂当量(LCE)。

据路透社报道,此次智利北部原住民抗议的原因,主要是全球第二大锂化合物生产商智利化学工业集团(SQM)与智利国有机构(Codelco,世界上最大的铜生产商)谈判过程中将原住居民搁置一边。

根据近期Codelco与SQM签订的谅解备忘录,SQM在阿塔卡玛盐湖开采的时间将扩至2060年。当地社区认为其将对环境的影响和损害延长30年,且未与当地人民商量便达成协议,未能及时保护盐滩水文盆地。

当地居民核心诉求,是希望智利总统博里奇到访阿塔卡玛,与当地社区一起调研,了解锂配额扩充的的具体情况。

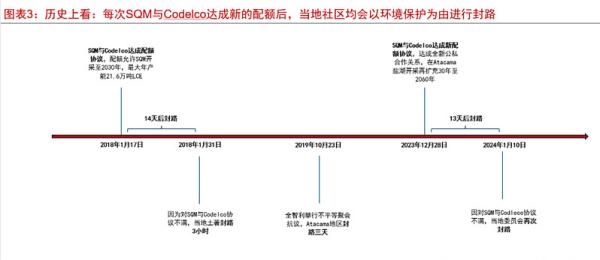

资料来源:五矿证券研究所

资料来源:五矿证券研究所据介绍,智利目前仅有阿塔卡玛盐湖在产碳酸锂,SQM和美国雅保(Albemarle)两家私营公司均通过签署租约获得阿塔卡玛盐湖的配额进行生产,其中SQM的租约将于2030年到期,Albemarle租约将于2043年到期。

2023年12月27日,SQM发布公告称与Codelco达成谅解备忘录,主要内容包括:

从2025年初,两家公司将成立新公司,Codelco将拥有新公司50%+1的股份,SQM将拥有新公司50%-1的股份。在第一个合作期(2025年年初~2030年年底),Codelco授权在2031年前使用16.5万吨碳酸锂的额外生产和销售配额,并将其添加到截至2024年底SQM的剩余生产和销售配额中。Codelco和SQM的合资公司将每年获得3.35万吨碳酸锂的配额(六年期间共计20.1万吨)。

第二个合作期(2031~2060年):各方将根据其在合资公司的持股比例获得经济利益。

历史上,SQM在阿塔卡玛盐湖片区也上演过两次被封路事件,分别在2018年和2019年,每一次SQM与Codelco达成新的配额后,当地社区均会以环保保护为由进行封路。

不过也有消息显示,此次抗议活动封堵的是运输盐湖卤水的通道,而锂盐厂一般都有卤水和碳酸锂的库存,暂时影响不大。

五矿证券报告指出,SQM碳酸锂生产分为两大阶段,核心制备工厂在Antofagasta而不是阿塔玛卡盐湖地区。SQM从阿塔卡玛地区制备氯化锂溶液后,通过道路运输的方式送至靠近Antofagasta附近的Carmen工厂进行提锂加工,生产制备成碳酸锂、氢氧化锂再通过港口进行运输。

图表来源:五矿证券报告

图表来源:五矿证券报告考虑SQM制备碳酸锂需要经过盐田-碳酸锂生产工厂-港口(SQM独家港口)三大环节,整体制备环节较多,预计短期封路难以对全球锂供给造成实质影响,后续仍持续跟踪具体进展。

不过仍然值得注意的是,近年来智利是我国碳酸锂第一进口大国。慧博投研指出,保守估计,2024年智利锂盐产量达28万吨,占全球产量的20%,若阿塔卡玛盐湖受抗议活动影响生产长期受阻,或将导致全球供给端出现明显减量,或将对锂价带来一定支撑作用。

2024年国内碳酸锂价格走势如何?

2023年年初,在碳酸锂价格还在50万元/吨左右时,国内锂盐巨头赣锋锂业董事长李良彬对媒体表示,锂盐“有60万元一吨的昨天,就可能有10万元一吨的明天。”

仅仅一年,市场风云变幻就如其所言。

虽然此次全球两大锂资源国同时出现了供给变动,资本市场锂资源板块也迎来一小波反弹:1月11日,A股锂资源板块强势上涨,融捷股份、中矿资源涨停,天齐锂业涨超7%,永兴材料涨逾6%,亿纬锂能、赣锋锂业涨超3%。碳酸锂期货主力合约涨逾6%。然而1月12日,相关股票均有所回落。

对于未来碳酸锂价格的走势,国内机构的普遍观点仍较为谨慎,认为在新能源汽车市场增速放缓的情况下,锂电市场供过于求的格局在2024年仍然较为明确。

中汽协11日的最新数据显示,2023年,我国新能源汽车产销分别完成958.7万辆和949.5万辆,同比分别增长35.8%和37.9%,市场占有率达到31.6%,高于上年同期5.9个百分点。作为对比,2022年,我国新能源汽车产销分别完成705.8万辆和688.7万辆,同比分别增长96.9%和93.4%,市场占有率达到25.6%,高于上年12.1个百分点。

同日,中国汽车动力电池产业创新联盟公布数据显示,2023年全年,我国动力电池累计装车量387.7GWh,同比增长31.6%。同样作为对比,2022年全年,我国动力电池累计装车量294.6GWh,同比增长90.7%。

东海期货分析指出,临近春节及检修影响,碳酸锂后续供给预计缩量。然而国内电池仍去库,正极材料厂订单不佳,对碳酸锂采购意愿弱。碳酸锂延续累库,库存压力仍大;广期所碳酸锂仓单亦继续增加。基差收窄,期现套盘空间缩窄,采购再减弱。现货仍充裕,需求不佳,库存再累,碳酸锂继续承压,逢高做空,锂矿现减产信号,但后续价格跌幅有限。

但另一方面,也要看到成本对价格的支撑。“随着过剩状态持续,部分产线价格倒挂难以维持,必然会有无效产能的出现。测算2024年10%锂矿产能的成本高于9.5万元/吨,25%的锂矿成本高于6.3万元/吨,这也是在锂价下行周期中仅有的核心价格支撑。”招商期货如此表示。

关于2024年的锂价走势,国泰君安指出,在2024年一季度末前后,由于2023年全年的价格下跌+产业去库,有可能出现因为短期供需结构性错配带来锂价反弹行情。再向后看更长期的维度,电池级碳酸锂将继续下跌至8-10万元/吨。

中信证券则预计,锂价在8万元/吨左右具备支撑,锂价后续下跌空间有限,叠加锂股票的“抢跑”效应,市场对于锂股票止跌反弹的预期不断增强。

“展望2024年,供给过剩问题仍然是市场的主线,随着供给释放,过剩从预期转为现实,价格也有望进一步向成本逼近。”中信建投期货分析师认为,在价格下跌、部分供给陷入亏损,进而引发供给出清后,碳酸锂价格有望从低点迎来反弹,但预计反弹高度有限,难以大幅超出当前价格水平。

中信建投期货也认为,成本支撑下碳酸锂价格较难长期处在8万元/吨以下,而合理价格水平在8万元/吨到10万元/吨。