困局中的酒鬼酒:经销商回款不强,前三季度营利双降,现金流暴跌

转自:证券之星

继去年业绩“滑铁卢”之后,酒鬼酒(000799.SZ)今年业绩颓势依旧。根据酒鬼酒披露的三季报显示,公司今年前三季度营利均双位数下滑,其中归母净利润降近九成。证券之星注意到,尤其是第三季度,酒鬼酒净利润更是同比由盈转亏,进一步拉低盈利能力。

财报显示,今年前三季度酒鬼酒实现营业收入11.91亿元,同比下降44.41%,这一数字远低于市场预期,显示出公司在白酒行业的竞争力正在迅速减弱。同时,公司的归母净利润同比下降88.2%至5648.76万元;扣非后净利润5062.12万元,同比下降89.27%。

对于业绩承压,酒鬼酒表示,受白酒行业整体弱周期影响,次高端以上白酒需求较疲软,市场各品牌产品价格均有所下滑,公司主营产品体系定位次高端及以上价位段,受到的影响更为明显,经销商、终端店经营趋于保守化,经销商回款意愿不强。三季度最为重要的中秋、国庆传统销售旺季市场表现较为平淡,市场终端动销与预期差距较大,进一步影响了经销商的回款意愿,造成公司当季度收入承压明显。

据了解,酒鬼酒前身是始建于1956年的吉首酒厂,1997年在深交所上市,2016年成为中粮集团成员企业。目前,酒鬼酒有“内参”、 “酒鬼”、“湘泉”三大系列产品,其中内参系列定位高端,酒鬼系列定位次高端,湘泉系列定位中低端。此次三季报中,酒鬼酒并未披露详细营收数据,但可以从此前财报中窥见一二。

数据显示,内参系列作为酒鬼酒的高端核心大单品,其营收贡献占比从上年同期的28.64%降至今年上半年的17.39%,实现营收1.73亿元,同比下滑60.85%。酒鬼系列作为营收主力,也未能幸免,实现营收5.91亿元,同比下滑30.11%。其他系列收入为1.77亿元,同比下降17.51%。唯一的亮点是湘泉系列,营收增长36.33%至0.49亿元,但受限于产能,未能有效转化为利润补充。

酒鬼酒曾在披露的投资者关系活动记录表中称,“内参”一季度表现不是很理想,一方面公司对“内参”的战略进行调整,去年11月推出的内参甲辰版目前正处于市场导入阶段,尚未形成销量支撑;另一方面则是公司坚守“内参”高端价格战略定位,不以低价格换取销量,全力以赴稳定提升“内参”价格。不过,目前这些举措并没有挽回下滑的业绩。

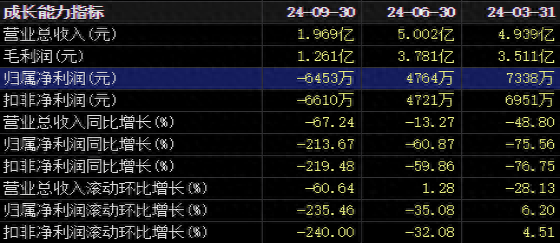

根据三季报,酒鬼酒今年第三季度实现营业总收入1.97亿元,同比下降67.24%,环比下降60.64%;归母净利润-6453万元,同比下降213.67%,环比下降235.46%;扣非净利润-6610万元,同比下降219.48%,环比下降240%。

证券之星注意到,业绩不佳,酒鬼酒还归结为“持续加大促销投入,加之产品结构中中端及大众价位段产品占比上升,导致利润降幅明显”。

“公司持续推进 BC联动销售模式,强化市场动销,持续加大消费者促销费用投入,去化渠道库存,消费端开瓶、宴席数量都取得了较明显增长,但因当前经销商回款谨慎,造成终端动销、经销商分销与经销商回款节奏不同频,进而导致费用投入进度与公司收入达成不匹配,因此公司当期利润受到较大影响。 同时,次高端以上白酒产品需求减弱,导致公司高端、次高端产品销售同比降幅较大,中端及大众价位段产品比例上升,导致利润降幅明显”,酒鬼酒如是说。

众所周知,经销商是产品流通的关键节点,也是品牌触达终端和消费者的桥梁,合理的经销商数量能反映了市场的广度,这对于维持品牌的市场份额和推动业绩增长具有重要意义。

分析指出,酒鬼酒此前一直在盲目扩张经销商数量。随着2023年酒鬼酒营收、净利润下滑,越来越多的经销商丧失对企业的信心。酒鬼酒的经销商数量从2023年末的1774家减少至今年上半年的1301家。

作为酒业“蓄水池”的合同负债指标,酒鬼酒今年前三季度为2.07亿元,较年初减少了0.78亿元。

业绩端的承压也直观的反映在毛利率和现金流上。2024年前三季度,公司毛利率为71.81%,同比下降7.09个百分点;净利率为4.74%,较上年同期下降17.6个百分点。单季度指标来看,2024年第三季度公司毛利率为64.04%,净利率为-32.77%。

今年前三季度酒鬼酒经营活动产生的现金流量净额为-4.11亿元,同比下滑了817.04%。

值得一提的是,今年2月,中粮酒业投资有限公司董事长、党委书记高峰正式接替王浩,成为酒鬼酒新任董事长。高峰在上任之时曾提出,“让2024年成为酒鬼酒馥郁征途上的全新起点”。如今伴随业绩持续下滑,酒鬼酒能否迎来“春天”,仍是一个未知数。

来源:证券之星