国信金属 | 云铝股份年报点评:连续两个季度满产,现金流强劲

(来源:刘孟峦有色钢铁研究)

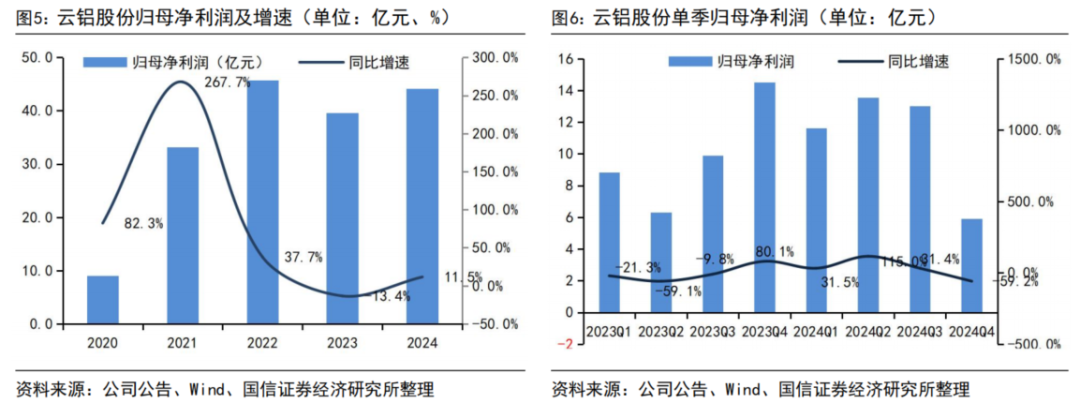

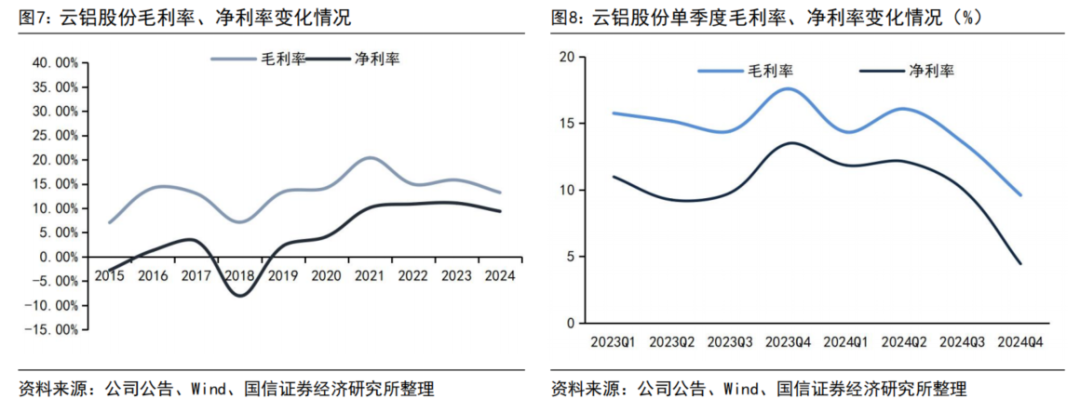

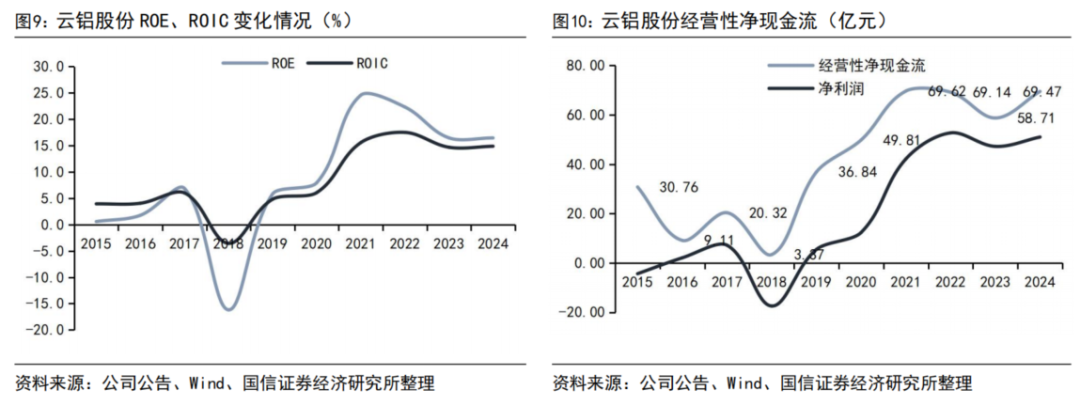

2024公司归母净利润同比增长12%。2024年营收544.5亿元,同比+27.6%,归母净利润44.1亿元,同比+11.5%, 扣非归母净利润42.6亿元,同比+8.3%,经营性净现金流69.5亿元,同比+18.3%。2024Q4归母净利润5.9亿元(同比-59.2%,环比-54.5%),主因Q4氧化铝价格暴涨挤占铝冶炼利润。公司2024年累计现金分红有望达14.2亿元,占2024年归母净利润的32.2%。

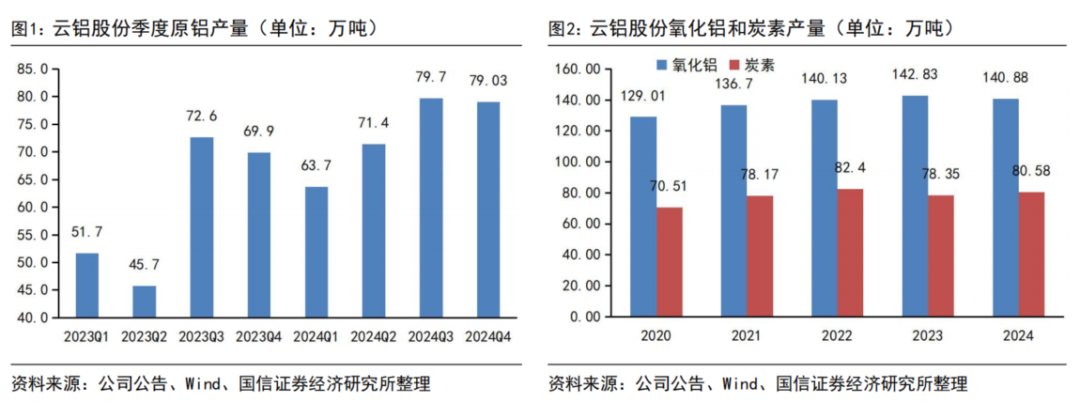

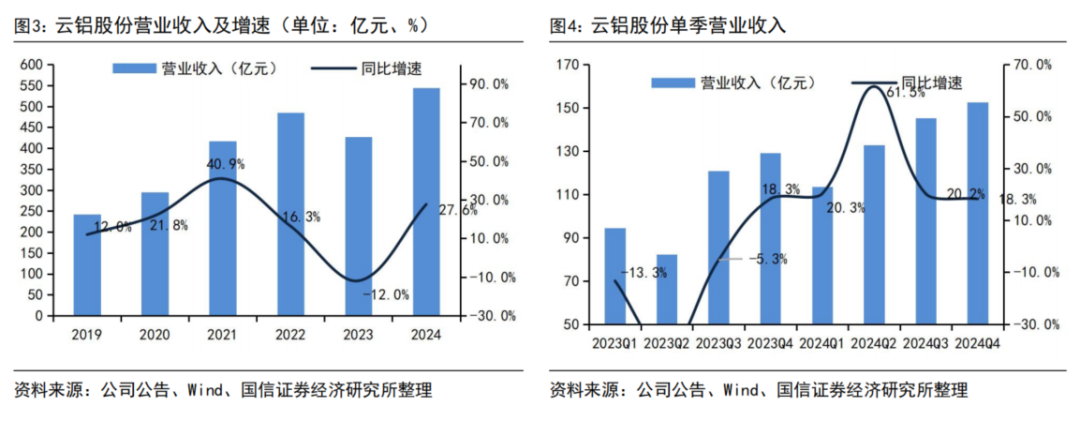

原铝产量同比增加54万吨,连续两个季度满产。公司电解铝产能305万吨,2024年生产原铝294万吨,同比增长23%,达到历史新高。随着2024年上半年云南供电形势好转,公司抓住机遇快速复产,2024年三四季度产量均在79万吨以上。2024年除了原铝之外,公司的氧化铝、炭素等产品产量均符合年度计划。

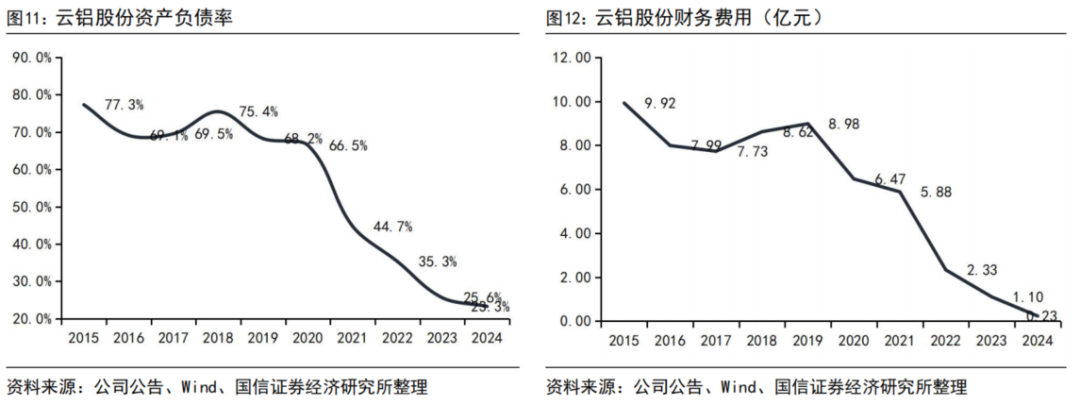

财务负担显著减轻,现金流强劲。截至2024年12月末,公司货币资金达到62.8亿元,比2023年末增加10亿元。与其他电解铝上市公司类似,云铝股份借助近几年电解铝行业高景气周期,持续降低财务杠杆率,截至2024年12月末,公司带息债务29亿元,比2023年末减少15亿元,公司资产负债率进一步降至23.3%。2024年财务费用降至0.23亿元,较2020年之前动辄每年8-10亿元的财务费用下降,显著增强了公司盈利能力。2024年公司经营性净现金流达到69.5亿元,近几年折旧摊销稳定在17亿元左右,资本开支在7亿元左右,现金流强劲。

公司对铝价具有高盈利弹性:公司电解铝权益产能255万吨,氧化铝自给率23%,显著受益于铝价上涨,以及云南电费、氧化铝价格下降,冶炼利润有望显著扩大。以2025年为例,铝价每上涨1000元/吨,公司归母净利润增加近20亿元;氧化铝价格每下降200元/吨,公司归母净利润增加6亿元。

风险提示:铝价下跌风险,氧化铝价格上涨风险,电费上涨风险。

报告正文

2024年公司归母净利润同比增长12%。2024年营收544.5亿元,同比+27.6%,归母净利润44.1亿元,同比+11.5%, 扣非归母净利润42.6亿元,同比+8.3%,经营性净现金流69.5亿元,同比+18.3%。2024Q4归母净利润5.9亿元(同比-59.2%,环比-54.5%),主因Q4氧化铝价格暴涨挤占铝冶炼利润。公司2024年累计现金分红有望达到14.2亿元,占公司2024年归母净利润的比例为32.2%。

原铝产量同比增加54万吨,连续两个季度满产。公司电解铝产能305万吨,2024年生产原铝294万吨,同比增长23%,达到历史新高。随着2024年上半年云南供电形势好转,公司抓住机遇快速复产,2024年三四季度产量均在79万吨以上。2024年除了原铝之外,公司的氧化铝、炭素等产品产量均符合年度计划。

财务负担显著减轻,现金流强劲。截至2024年12月末,公司货币资金达到62.8亿元,比2023年末增加10亿元。与其他电解铝上市公司类似,云铝股份借助近几年电解铝行业高景气周期,持续降低财务杠杆率,截至2024年12月末,公司带息债务29亿元,比2023年末减少15亿元,公司资产负债率进一步降至23.3%。2024年财务费用降至0.23亿元,较2020年之前动辄每年8-10亿元的财务费用下降,显著增强了公司盈利能力。2024年公司经营性净现金流达到69.5亿元,近几年折旧摊销稳定在17亿元左右,资本开支在7亿元左右,现金流强劲。

绿电优势突出:公司是国内规模最大的绿色低碳铝供应商,依托云南省丰富的绿色电力优势,2024年公司生产用电结构中绿电比例80%以上。公司依托绿色能源生产的绿色铝与煤电铝相比,碳排放约为煤电铝的20%左右。。

法律声明

本公众号不是国信证券研究报告的发布平台,本公众号只是转发国信证券发布研究报告的部分观点,订阅者若使用本公众号所载资料,有可能会因缺乏对完整报告的了解而对其中关键假设、评级、目标价等内容产生误解和歧义。提请订阅者参阅国信证券已发布的完整证券研究报告,仔细阅读其所附各项声明、信息披露事项及风险提示,关注相关的分析、预测能够成立的关键假设条件,关注投资评级和证券目标价格的预测时间周期,并准确理解投资评级的含义。国信证券对本公众号所载资料的准确性、可靠性、时效性及完整性不作任何明示或暗示的保证。本公众号中资料、意见等仅代表来源证券研究报告发布当日的判断,相关研究观点可依据国信证券后续发布的证券研究报告在不发布通知的情形下作出更改。国信证券的销售人员、交易人员以及其他专业人士可能会依据不同假设和标准、采用不同的分析方法而口头或书面发表与本公众号中资料意见不一致的市场评论和/或观点。