业绩骤降、年度目标未过半!张裕葡萄酒市场战略失焦、白兰地碰壁

在国内葡萄酒的市场上,烟台张裕葡萄酿酒股份有限公司(下文称张裕)曾以近三分之一的市场份额傲视群雄。然而,其近期的三季报却如同深秋的冷风,向市场透露出了一丝凉意。财务数据显示,2024年张裕的营收和归母净利润双双步入了下滑的轨道,其中前三季度营收同比下降21.56%,归母净利润同比下降更为明显,高达47.25%。

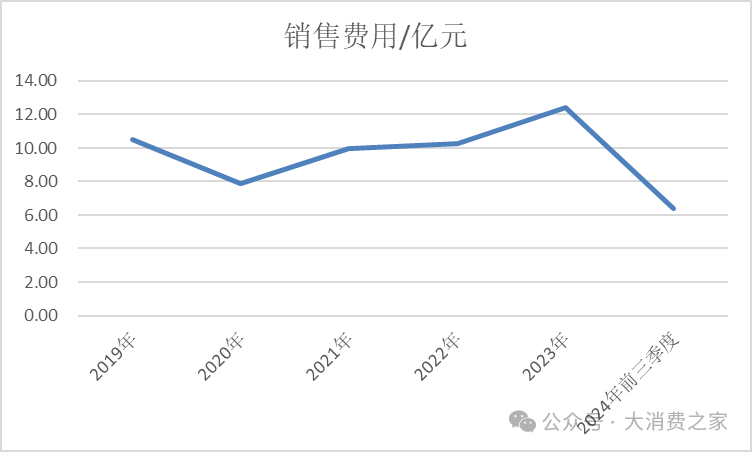

2024年,张裕给自己定的目标是营收不低于47亿元,但前三季度尚未完成年度目标的一半,目前来看,该目标的达成已困难重重。此外,与低迷的业绩形成鲜明对比的是,前三季度销售费用高达6.41亿元,这或许反映出其高昂的市场投入并未转化为预期的销售成效。张裕董事长周洪江曾提出的“十四五”末期百亿销售目标,在当前业绩下滑的形势下显得愈发遥不可及。

营收、归母净利双双下降,应收账款、合同负债下滑明显

近期,张裕公布了2024前三季度的财务报告,整体来看,业绩下滑比较明显。

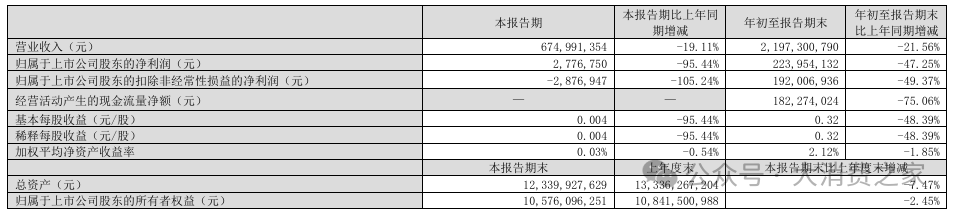

财报数据显示,前三季度,张裕实现营收21.97亿元,同比下降21.56%;归母净利润2.24亿元,同比下降47.25%;扣非后归母净利润1.92亿元,同比下降49.37%。其中,第三季度单季度,公司实现营收6.75亿元,同比下降19.11%;实现归母净利润277.68万元,同比下降95.44%;扣非后归母净利润亏损287.69万元,同比下降105.24%。

数据来源:上市公司公告

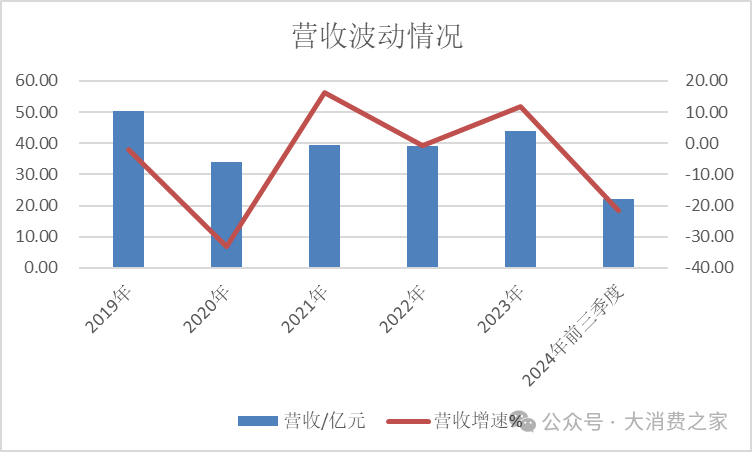

数据来源:上市公司公告根据iFind数据,2019至2023年,公司的营收曾经历了较大波动,期间数额分别为50.31亿元、33.95亿元、39.53亿元、39.19亿元和43.85亿元,对应的增速为-2.16%、-33.08%、16.42%、-0.86%和11.89%。从这些数据可以看出,张裕在五年内三次出现营收负增长的情况,值得注意的是,自2019年营收超过50亿规模后,张裕未能再次达到这一水平,表明公司难以突破增长瓶颈。此外,2024年前三季度,张裕营收下滑21.56%,这一跌幅下公司营收仅为21.97亿元,仅为去年全年营收规模的半数。

数据来源:iFind

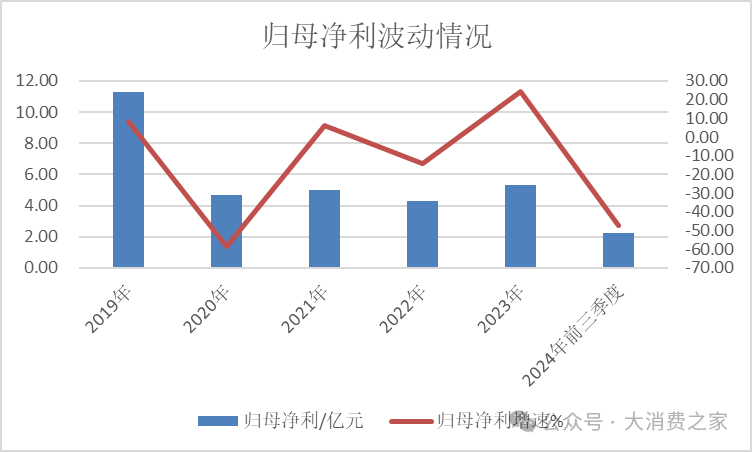

数据来源:iFind张裕近年来的归母净利润表现同样令人担忧。根据iFind数据,2019-2023年,张裕的归母净利润分别为11.30亿元、4.71亿元、5.00亿元、4.29亿元和5.32亿元,增速分别为8.35%、-58.75%、6.21%、-14.28%和24.20%。从这些数据可以看出,张裕在这段时间内经历了两次显著的利润下滑,尤其是2020年的跌幅超过50%,利润直接腰斩。尽管2023年曾短暂实现了增长,但整体来看,与2019年相比,利润几乎减半,公司盈利能力已大幅削弱。进入2024年,张裕的财务状况进一步恶化,前三季度,归母净利润仅为2.24亿元,同比大幅下降47.25%,利润净额创下近五年来的新低。

数据来源:iFind

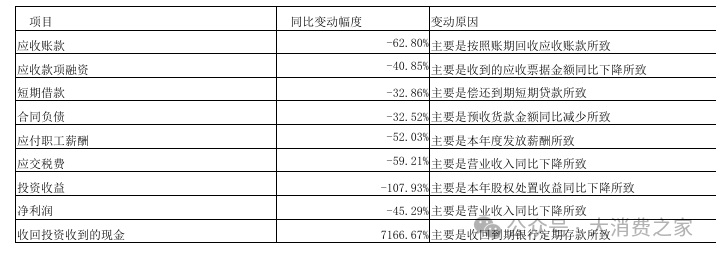

数据来源:iFind除了业绩出现下降外,张裕多项关键财务指标也出现了负面变化。财报数据显示,2024前三季度张裕应收账款大幅下降62.80%,合同负债减少32.52%,公司解释指向为预售收入减少。公司的应交税费和应付职工薪酬也分别减少了59.21%和52.03%。但是,公司存货却增加至30.21亿元,同比增长9.26%。经营活动现金流净额也从7.31亿元降至1.82亿元,下降幅度高达75.10%。这一系列数据的变化表明公司正面临流动性和运营效率的双重挑战,迫切需要采取措施来改善其财务状况。

数据来源:上市公司公告

数据来源:上市公司公告在多项财务数据面临困境的同时,张裕销售费用却持续保持在较高水平,甚至在近年来出现了一定的增长。根据iFind数据,2019年至2023年,张裕的销售费用分别为10.53亿元、7.88亿元、9.99亿元、10.29亿元和12.40亿元,其中,2023年销售费用达到了近年来的新高。令人担忧的是,张裕的销售费用依然居高不下,2024年前三季度累计已达到6.41亿元,这一水平与去年同期的6.86亿元保持相当。

数据来源:iFind

数据来源:iFind股权激励下去年第四季度利润曾暴增20倍

面对业绩的下滑,张裕公司的销售费用却居高不下,这一销售策略似乎与公司设定的远大目标存在关联。公开资料显示,2020年11月张裕董事长周洪江曾提出了“十四五”末主营业务销售收入超过百亿的目标。

2024年前三季度,张裕A的营收仅为20亿,仅完成年度目标的一半,现在看来百亿目标显得愈发遥不可及。尽管张裕在2023年依靠第四季度的爆发实现了营收和净利润的双增长,但与百亿销售目标相比,不到50亿的年度实际销售额成绩显得有些黯淡。按照目前的增长速度,张裕要想实现这一远大目标,似乎面临着巨大的挑战。如今距离“十四五”末年不到两年,假如公司不能采取有效的措施来刺激业绩增长,周洪江的百亿销售目标或沦为一句空话。

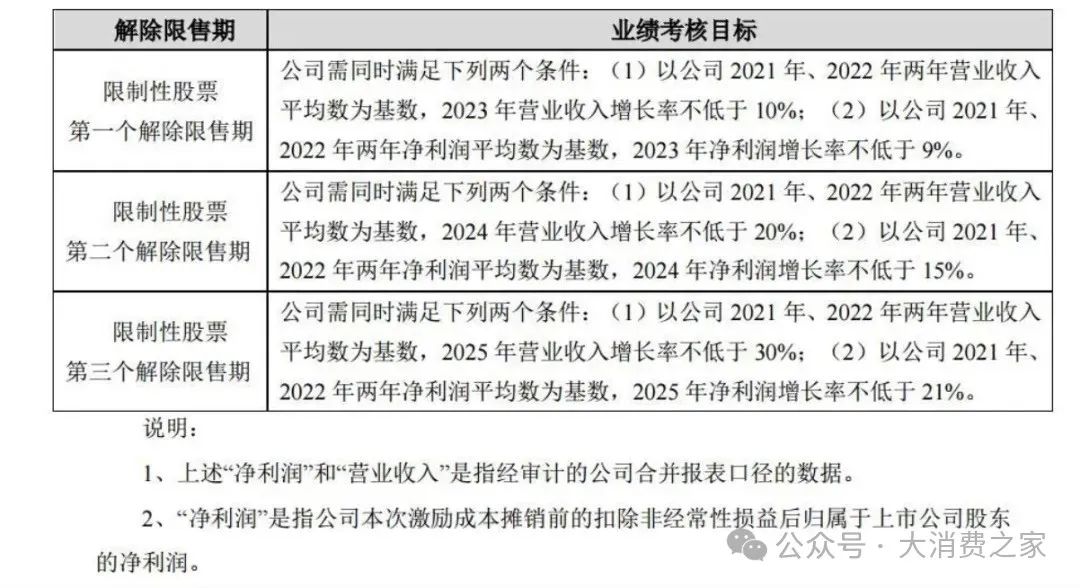

实际上,张裕也曾采取措施激励业绩增长,例如,2023年6月,张裕A推出了限制性股票激励计划,计划向包括董事长、高管及核心技术人员在内的204人授予685万股限制性股票。这一激励计划的授予前提是完成业绩考核目标,包括营业收入和净利润的增长率要求。

数据来源:上市公司公告

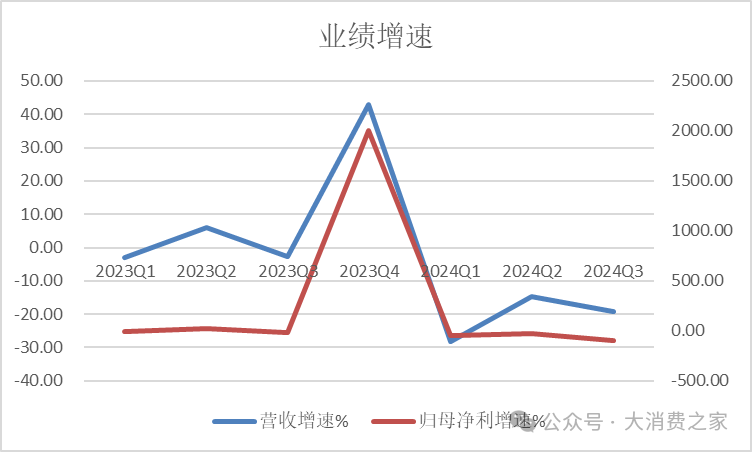

数据来源:上市公司公告2023年上半年,张裕的营收仅为19.67亿元,年度目标完成率不到45%,但是公司在第四季度却实现了业绩的显著反弹,营收和归母净利润分别同比增长42.93%和超过2000%,其中归母净利润增速更是创下了近十年来的新高。然而进入2024年第一季度,期间含有春节假期本应是葡萄酒销售的旺季,张裕的业绩却出现了意外的大幅下滑,其中营收环比2023第四季度下降48.8%,这与往年第一季度与第四季度营收上下差距仅在10%以内的常态形成了鲜明对比。

数据来源:iFind

数据来源:iFind面对2023年年底业绩的“逆转绝杀”及2024年第一季度的急速变脸,这种波动曾引发了市场的质疑。公开资料显示,今年4月召开的张裕2023年度暨2024年第一季度业绩交流会上,部分股东提出的第一个问题就是,“为什么张裕去年四季度的业绩与历史上相比有显著增长,今年一季度的业绩却有较大下降”,另外有投资者质疑张裕是否在2023年通过操纵下游代理商提前囤货的方式,人为地调节了业绩。尽管张裕总经理孙健对此回应称,这种数据反差更多地反映了市场的真实现状,另外指出今年宴席消费也明显下滑。资本市场上股价的下跌也反映了市场对张裕业绩真实性的担忧,自该业绩交流会之后,第二季度股价下跌超过10%,远超大盘的下跌幅度。

此外,在2024年3月举办的全国糖酒会上,孙健也表示,去年国内葡萄酒上市公司赚钱的少,赚钱金额也少。但对张裕来讲,国内业务有7个事业部,4个经营公司,全面完成预定的目标。毫无疑问,孙健的言论透露出一丝乐观,然而,这种乐观情绪与国内葡萄酒行业的整体状况形成了鲜明对比。

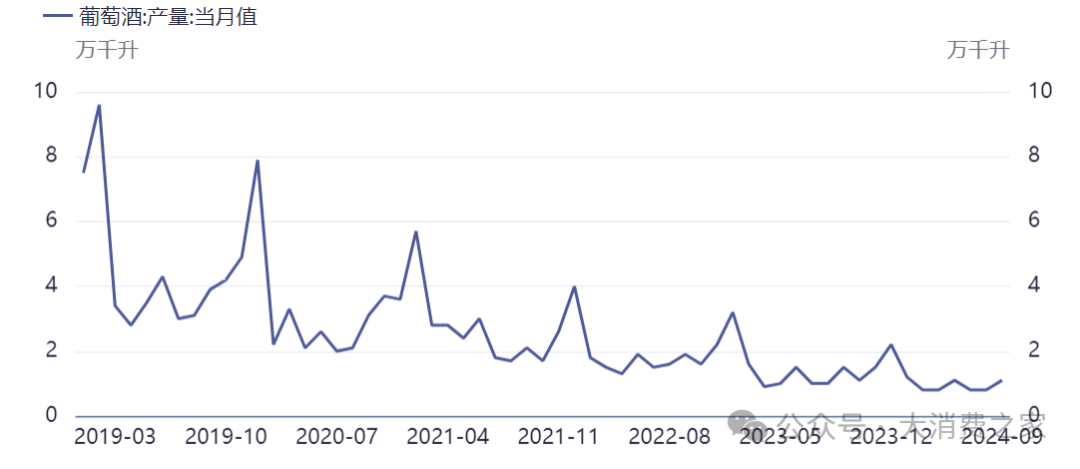

根据国家统计局及海关总署发布的数据,2023年中国葡萄酒产量为14.3万千升,同比下降33.18%。另外,葡萄酒进口量由2022年的33.7万千升下降至2023年的24.96万千升,同比下降25.93%。另外,在A股上市公司中,威龙股份2023年的归母净利润亏损高达1.55亿元,另外中信尼雅虽然在归母净利润上实现了367.61万元的盈利,但扣非归母净利润却亏损1869.11万元。在葡萄酒行业整体发展承压的背景下,张裕2024年业绩出现下滑,似乎也并非偶然。

数据来源:iFind

数据来源:iFind葡萄酒市场战略定位失焦,白兰地发展碰壁

在行业整体承压及自身业绩下滑的双重压力下,近年来张裕在经营策略上也进行了多次调整,试图通过多元化的产品线来应对挑战,但这些努力似乎并未转化为预期的业绩提升。从推出定位低端市场的“小葡”产品,到力图在高端市场占据一席之地的酒庄酒,再到试图开辟白兰地作为新的增长点,张裕的这些战略转型似乎并未在市场上引起太大的波澜。

2024年3月的全国糖酒会上,孙健面对行业挑战时指出,“让消费者养成喝葡萄酒和白兰地的习惯”,这或许是张裕在试图突破业绩增长瓶颈方面的努力尝试。另外,张裕在业务发展策略上也做出了调整,比如在山东市场大本营内开展白兰地销售体制上的改革,提出了在未来几年内将山东区域白兰地销售额提升至10亿的目标。

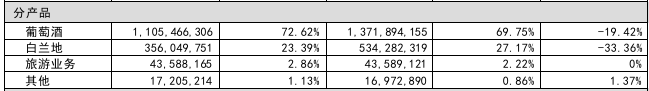

然而这些举措似乎并未能有效扭转其业绩的颓势。截至2024年上半年,白兰地累计销量为9119吨,相较于去年同期13012吨减少29.91%。与此同时,白兰地业务收入同比下降33.36%,库存量同比增长了37.17%。这些数据的变化反映出张裕在试图打造第二增长曲线时的不顺,在市场上遇到了不小阻力。

数据来源:iFind

数据来源:iFind同样,张裕近年来在主营产品结构和市场策略上的调整方面,也未能取得预期的成果。在中低端市场,张裕2013年推出百元级的解百纳系列产品,张裕董事长周洪江曾提到,“如果把张裕的所有产品按高中低端来划分,那么解百纳是中端产品,相当于人体的腰部,面对市场形势的快速变化,一个强大的腰部,是张裕提升高端、做大中低端的必然之路。”另外,2014年和2016年,张裕分别推出68元的醉诗仙和15元以下的“小葡”,其战略试图通过覆盖更广泛的价格带来吸引消费者。

在高端市场,张裕从2018年开始主推酒庄酒,通过并购海外酒庄和寻求代理权来补充产品线,其中对外投资收购了西班牙爱欧、智利魔狮、法国拉颂、澳大利亚歌浓等多个国外酒庄,并在国内推广龙谕、黄金冰谷等千元价格带高端系列产品。

尽管张裕试图通过打造白兰地新兴市场、转向中低端市场以及突破高端市场来寻求增长,但市场似乎并没有买单,截至2024年上半年,公司葡萄酒产品业务收入11.05亿元,较去年同期13.72亿元下降19.42%,销售量同比同样下降12.65%。

数据来源:上市公司公告

数据来源:上市公司公告另外,在当前的市场环境下,张裕所采取的“提升高端、做大中低端”战略似乎正导致其品牌价值遭受稀释。在中低端市场的竞争中,性价比是影响消费者选择的一大重要因素,张裕正面临着来自威龙、长城、莫高股份、迦南酒业等国产品牌带来的压力。

由于国内葡萄酒市场的高端份额长期被进口酒占据,张裕似乎难以突破这一壁垒。某电商平台的销量数据显示,截至2024年11月8日,张裕千元价格带的龙谕酒庄产品销量仅为38件,而同价格带的拉菲产品销量却高达300+。对比之下,在高端葡萄酒市场,张裕正面临着来自国内外品牌的激烈竞争,尤其是像拉菲、玛歌、奔富等国际品牌。

数据来源:某电商平台

数据来源:某电商平台张裕当前所面临的困境,可能远不止业绩的短期滑坡和年度目标的完成压力那么简单,其深层次的挑战在于品牌聚焦和市场定位方面的问题。尽管张裕提出了“提升高端、做大中低端”的发展策略,但在实际执行中,张裕似乎未能有效应对消费者需求的转变。未来,张裕想要实现业绩的恢复和增长,或许需要从保持市场战略聚焦做起。