从退租、定增募资到引入战投 新希望离“希望”还缺多少钱?

观点网 为了度过这场养猪业史无前例的寒冬,“我为猪狂”的新希望已然打响了关乎存亡的战争。

12月17日,新希望于线上召开金融分析师会议,与会股东、投资者、分析师等共 123 人。本次会议也是近期除了定增公告后,该司又一次达到百人规模以上的线上分析师会议。

本次会议中,投资人十分关心新希望为禽产业链、食品深加工业务引入战投能为公司经营面带来多少成效。新希望方面则表示,如果交易完成,负债率会下降4-5%,同时也可以给公司带来一定投资收益,而未来会进一步聚焦于饲料、养猪产业。

从猪场退租到定增再到业务板块“割肉”引入战投,新希望在这轮漫长的猪价周期中求存的方式很是直接,即收缩战线,扩大融资。

淡市融资

猪肉和房地产两个行业有一个共同之处,就是它们都经历了一段“野蛮生长”的时期。而在当前的周期调整中,这两个行业也不约而同地成为了今年最“难”排名的前三甲。

曾经,新希望作为“猪企”龙头,与牧原、正邦等上市猪企携手合作,引发了一轮疯狂的猪周期。相关企业也在这段“黄金”年代,饱食时代红利,规模迎来越级增长。

然而,随着猪价进入下跌周期,新希望作为龙头企业不得不面临着来自现金流和业绩方面的双重压力。因此,该司最近的一系列举措都围绕着“筹钱”这个关键词展开。

其中,当属73亿元定增及白羽肉禽和食品深加工两个板块引战的消息最受市场关注。外界对于“引战”动作,不像新希望公告中写的那样正面,普遍认为割肉回血才是最终目的。

参会分析师向观点新媒体透露,新希望管理层承认过去业务跨度比较宽,业务引入战投是为了有利于进一步加深管理的精细化,实现降本增效。

新希望执行董事长张明贵在会中指出,白羽肉禽是个好行业,也是重要产业,但过去公司对其投入有限,而造成这块业务的扩表能力受到限制。

“该产业也需要资本、资源的持续注入,但公司把资源向白羽肉禽倾斜有难度。引战后仍持有这块业务较大比例的股权,如果未来这块业务做得更大,依然可以分享发展红利。” 张明贵如是说道。

在参会分析师看来,所谓新希望两项业务引入战投,其背后本质仍是为了“筹钱”过关,只不过管理层为这个动作套上了“借力助推”业务发展的美好说辞。

今年12月15日晚间,新希望公告指出,拟将旗下禽产业链运营主体山东中新食品51%股权出售给该业务竞争对手中牧集团,后者将成为中新食品的控股股东,交易价格合计约27亿元;食品深加工业务运营主体德阳新希望67%的股权则是售予海南晟宸投资,交易作价15.08亿元。

完成交易后,两业务“引战”动作将为新希望带来约42亿元的资金回流,与此同时也失去了对两项业务的控股权。据悉,该司这两块业务的整体估值接近80亿元。

观点新媒体了解到,为了缓解资金压力,新希望还采取了退租租赁场和处置猪场的战线收缩动作。

根据5月8日的投资者关系活动记录表显示,自2022年开始,新希望不断进行租赁场的退租工作,全年共退租了178个租赁场,而这一行动导致了一定的资产损失和补偿损失。今年全年计划退租50个项目,截至目前已经完成了41个项目。

此外,自2022年底以来,新希望相继将11个在建猪场项目公司和其在川渝地区持有的7个猪场项目公司出售给当地国资兴新鑫农牧公司。这些交易的总交易金额分别为9.26亿元和13.17亿元,总回笼资金达到了22.43亿元。

除了出售资产、引入战投以外,新希望还在11月底抛出了73.5亿元的巨额定增计划,寄希望于定增募资帮助公司“回血”。

而面对淡市里的融资动作,资本市场给出了明显负面反馈。

自定增方案发布之后的首个交易日起,新希望股价便录得低开下行,一度跌停。12月1日单日录得跌幅8.80%。

在2020年9月时,新希望则是录得42.2元每股的高位,市值更是逼近2000亿元。截至12月18日收盘时,该司股价已较高位下滑78%,市值蒸发近1600亿元。

观点新媒体了解到,新希望此次定向增发的资金将用于两个方向。第一方向是投向“猪场生物安全防控及数智化升级项目”,第二方向则是用于收购两个控股子公司的少数股权以及偿还银行贷款。

值得一提的是,这已经是新希望2020年以来的第四次再融资,合计再融资金额161亿元。在此之前,该司分别在2020年1月及9月通过可转债和定增的方式,融资80亿元;并在2021年11月再次发行可转债融资81亿元。

“猪”局之战

本轮猪价周期,使得全行业陷入亏损阶段,养殖规模越大的猪企,其现金流越是受到挑战。

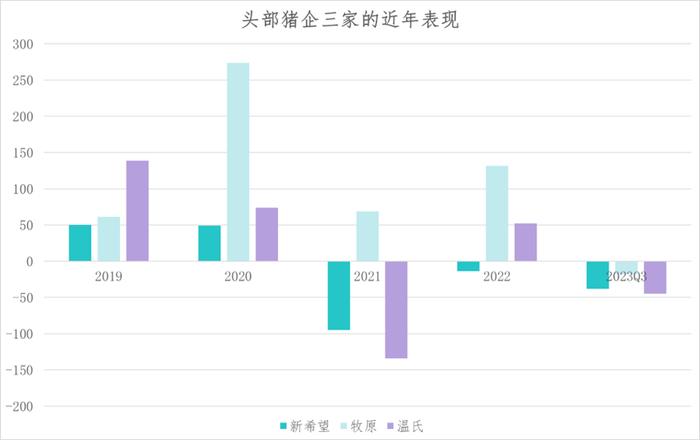

从头部上市猪企的表现看,前三季度,新希望、牧原、温氏三家企业利润面均承受着不小的亏损压力,业绩增长一度被按下了“暂停键”。

上述三家企业披露的机构调研及投资者交流内容中,降本增效、现金流管理是近几年应对“亏损”周期的关键词。

据观察,前三季度,三家企业分别录得归属净利润亏损38.58亿元、18.42亿元、45.3亿元,总计亏损超102亿元。利润面的亏损压力主要来自于近期猪价有所回落,再次降至行业平均成本线以下,主营养殖行业重新陷入亏损状态。

数据来源:观点指数整理、企业公告

数据来源:观点指数整理、企业公告据观察,在“猪局”竞争之中,新希望的出栏数目最低,且亏损也不小。中期财务数据显示,截至6月末,新希望、牧原、温氏三家企业分别录得肉猪出栏899万头、3026万头、1178万头,亏损金额则是29.83 亿元、27.79亿元、46.89亿元。

由此推算,三家企业的单猪亏损金额为331元每头、91.83元每头以及398元每头。牧原在生猪出栏上依然“遥遥领先”,温氏次之,新希望距离二者仍有不小差距。从头均盈亏上看,温氏股份亏损最大,新希望也在300元每头以上的头均亏损。

据观点新媒体统计,自2021年起,新希望开始持续亏损,2022年和2023年前三季度持续赤字。

其中,2021年净利润亏损高达95.91亿元,2022年亏损14.61亿元,2023年前三个季度净亏损达到38.58亿元,共计亏损149.10亿元,将2017至2020年四个财政年度的归属净利润全部亏光。

目前,新希望正面临着上市以来未曾有过的危机,这也是自2013年5月刘畅接任新希望董事长以来,面临持续亏损的困境。

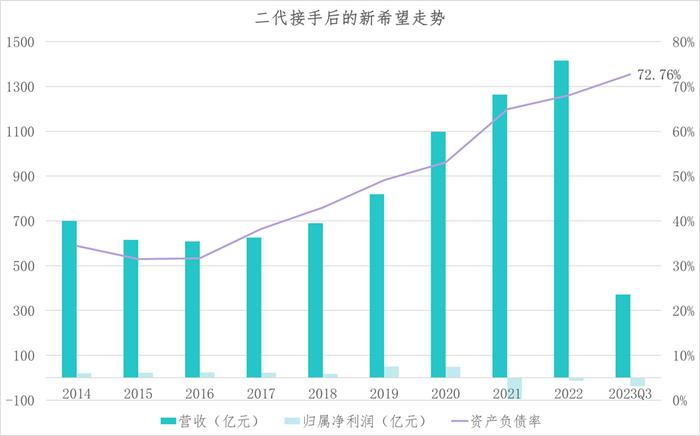

从2016年开始,由“二代”刘畅领导的新希望大力发展养猪事业,从“上游”饲料行业正式进入“下游”生猪养殖领域。

据财报数据显示,2019年至2022年期间,新希望在建设方面的资本支出合计超过552亿元,其中大部分是用于生猪产能基础设施的建设,涉及养殖公司改造和扩建等工程。

随着成本的持续投入,新希望的生猪产能也得到了明显提升。截至2022年末,新希望完成全年生猪出栏数1462万头,跻身全国第三,完成从饲料大王向养猪龙头的身份转变。

而新希望规模快速增长的背后,是债台助推下的“美好”。

数据来源:观点指数整理、企业公告

数据来源:观点指数整理、企业公告今年三季报显示,新希望负债合计970亿元,较2016年刘畅开始发展养猪事业的118.4亿元,暴增7倍之多。截至目前,新希望的负债率已从2015年的低位31.46%,上升到2023年9月末的72.76%。

72.76%的负债率,放在整个生猪养殖行业都是很高的杠杆。仍以牧原、温氏作为对比,同期这两家企业的负债率仅为60%上下区间。

同时,新希望的负债结构以流动负债为主,占债务总额59%,接近6成水平。

数据显示,其流动负债合计577.6亿元,短期借款和一年内到期的非流动负债为大头,两项目累计金额315.6亿元,占流动负债比重的5成以上。期内,该司的对应现金及现金等价物余额仅为98.35亿元,流动性压力十分显著。

如何穿越“猪”周期,新希望把“广积粮”视为唯一信条。

“正是迫于目前的现金流压力和降杠杆需求,新希望的工作围绕广积粮展开,拟通过'非核心'业务的引战、闲置猪场处置以及定增融资等途径,完成降杠杆任务和在养猪、饲料业务上的聚焦。”与会分析师如是指出。