天山股份终止发不超92.7亿元可转债

中国经济网北京8月5日讯天山股份(000877.SZ)近日发布关于终止向不特定对象发行可转换公司债券并撤回申请文件的公告。天山股份于2024年8月2日召开第八届监事会第十八次会议和第八届董事会第三十七次会议,审议通过《关于终止向不特定对象发行可转换公司债券并撤回申请文件的议案》,同意公司终止本次向不特定对象发行可转换公司债券并向深交所申请撤回相关申请文件。

关于终止向不特定对象发行可转换公司债券事项的原因,天山股份表示,自本次发行预案披露以来,公司与中介机构积极有序推进可转换公司债券各项相关工作。现综合考虑当前市场环境及政策变化、结合公司实际情况、发展规划等诸多因素,经与各方充分沟通、审慎分析后,公司决定终止本次向不特定对象发行可转换公司债券并撤回申请文件。

天山股份本次发行可转债的保荐机构(主承销商)为中金公司,保荐代表人为王煜忱、郭允。

天山股份于2023年9月7日发布的向不特定对象发行可转换公司债券募集说明书(修订稿)(2023年半年度财务数据更新版)显示,本次募集资金投向调整前,公司拟向不特定对象发行可转债募集资金总额不超过人民币1,000,000.00万元((含1,000,000.00万元),扣除发行费用后,募集资金净额将主要用于砂石骨料生产线建设项目、水泥绿色智能技改升级项目及偿还有息债务及补充流动资金三大方向。

经天山股份于2023年7月7日召开的第八届董事会第二十四次会议,审议通过《关于调减本次向不特定对象发行可转换公司债券募集资金总额暨调整发行方案》,修改了本次发行方案,对本次发行的募集资金用途及金额进行了调整。调整后,本次向不特定对象发行的可转债募集资金总额不超过人民币927,211.15万元(含927,211.15万元),扣除发行费用后,募集资金净额将用于砂石骨料生产线建设项目、偿还有息债务及补充流动资金。

上述募集资金投向调整后,天山股份本次向不特定对象发行可转换公司债券的募集资金规模从1,000,000.00万元调整至927,211.15万元。调整后,天山股份本次募集资金不再投向水泥绿色智能技改升级项目,不涉及水泥生产线的建设或技术改造,不会新增水泥产能。上述募集资金投向调整后,除补充流动性资金及偿还银行债务外,本次募集资金投向均为砂石骨料生产线建设项目,产品为砂石骨料及活性石灰,均系利用石材矿山资源进行机械化石材矿山开采,并加工为基础建材产品,相关募投项目符合国家相关产业政策规定和环境政策规定。

天山股份经中国证券监督管理委员会《关于核准新疆天山水泥股份有限公司向中国建材股份有限公司等发行股份购买资产并募集配套资金的批复》(证监许可[2021]2921号)核准,以发行股份及支付现金的方式,向中国建材股份有限公司等26名交易对方购买南方水泥有限公司99.9274%股权、西南水泥有限公司95.7166%股权、中国联合水泥集团有限公司100.00%股权、中材水泥有限责任公司100.00%股权,并向特定对象非公开发行人民币普通股314,616,887股,每股发行价格13.50元,募集资金总额为人民币424,732.80万元,扣除承销费用(含增值税)后,实际收到募集资金为人民币423,083.80万元。扣除与募集资金相关的发行费用人民币1,700.56万元(不含增值税),募集资金净额为人民币423,032.24万元。向特定对象非公开发行募集资金已于2022年1月14日全部到位,经天职国际会计师事务所(特殊普通合伙)审验,并出具天职业字[2022]1653号《验资报告》。

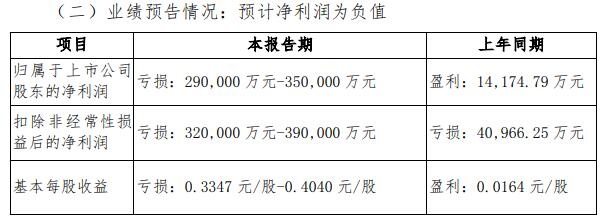

天山股份2024年半年度业绩预告显示,预计2024年上半年归母净利润亏损29亿元至35亿元,上年同期盈利1.42亿元;扣非净利润亏损32亿元至39亿元,上年同期亏损4.1亿元;基本每股收益-0.3347元/股至-0.404元/股。