城发环境终止发不超18.9亿可转债 2020年配股募11.7亿

中国经济网北京5月24日讯城发环境(000885.SZ)昨晚发布关于终止向不特定对象发行可转换公司债券并撤回申请文件的公告。城发环境于2024年05月23日召开了第七届董事会第二十三次会议、第七届监事会第二十三次会议审议通过了《关于终止向不特定对象发行可转换公司债券事项并撤回申请文件的议案》,同意公司终止向不特定对象发行可转换公司债券事项并向深交所申请撤回相关申请文件。根据2023年第三次临时股东大会和2024年第一次临时股东大会对董事会的授权,该事项属授权范围内事项,无需提交股东大会审议。

关于终止本次发行事项并撤回申请文件的主要原因,城发环境表示,自本次向不特定对象发行可转换公司债券预案披露以来,公司与各中介机构等积极推进与本次发行相关的各项工作。综合考虑公司内外部环境变化、战略发展规划、未来融资计划等诸多因素,经相关各方充分沟通、审慎分析后,公司决定终止本次向不特定对象发行可转债事项并撤回申请文件。

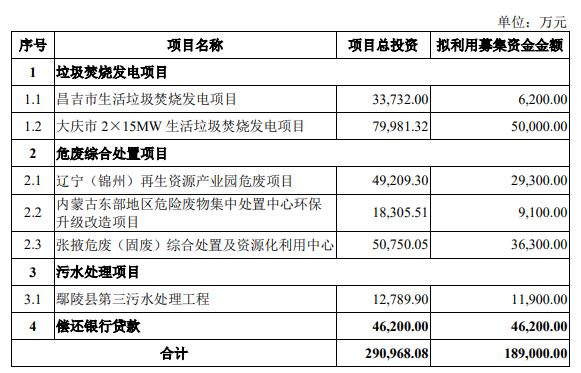

2024年2月3日,城发环境发布向不特定对象发行可转换公司债券预案(修订稿)。城发环境本次向不特定对象发行可转换公司债券募集资金总额为不超过人民币189,000.00万元(含本数),募集资金在扣除相关发行费用后拟全部投资于以下项目:垃圾焚烧发电项目、危废综合处置项目、污水处理项目、偿还银行贷款。

城发环境本次的联席保荐机构(主承销商)为中金公司、中原证券。

城发环境2020年配股募资11.7亿。城发环境披露的《前次募集资金使用情况审核报告》显示,经中国证监会(证监许可[2020]740号)核准,公司获准向原股东配售1.49亿股新股。本次配股以股权登记日2020年8月4日深交所收市后公司总股本4.96亿股为基数,按照每10股配3股的比例配售,配股价格为8.00元/股,最终本次配股有效认购数量为1.46亿股,募集资金总额人民币11.66亿元。根据公司于保荐机构(主承销商)中信证券股份有限公司签订的承销暨保荐协议,中信证券于2020年8月13日将募集资金总额扣除承销费用和登记费用人民币1296.70万元后的余款人民币11.53亿元汇入公司募集资金专户。扣除应承担的其他发行费用人民币191.40万元,同时考虑发行费用的增值税进项税82.60万元后,募集资金净额人民币11.52亿元。

(责任编辑:华青剑)