【中原食品饮料】双汇发展(000895)2024年中报点评:肉制品需求承压,延续高分红政策

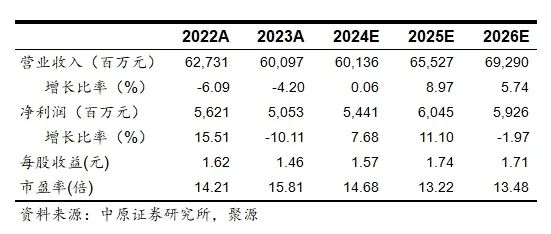

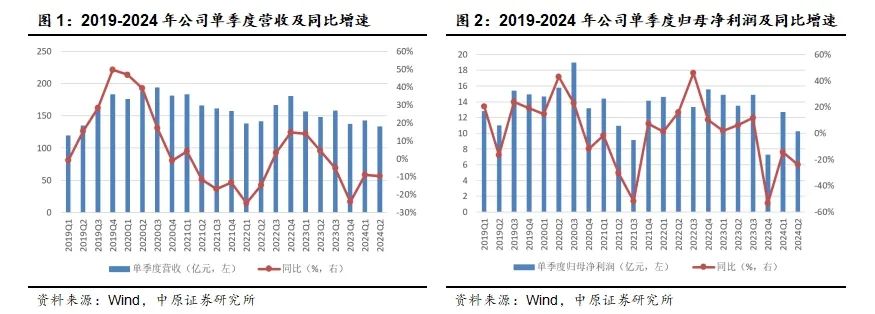

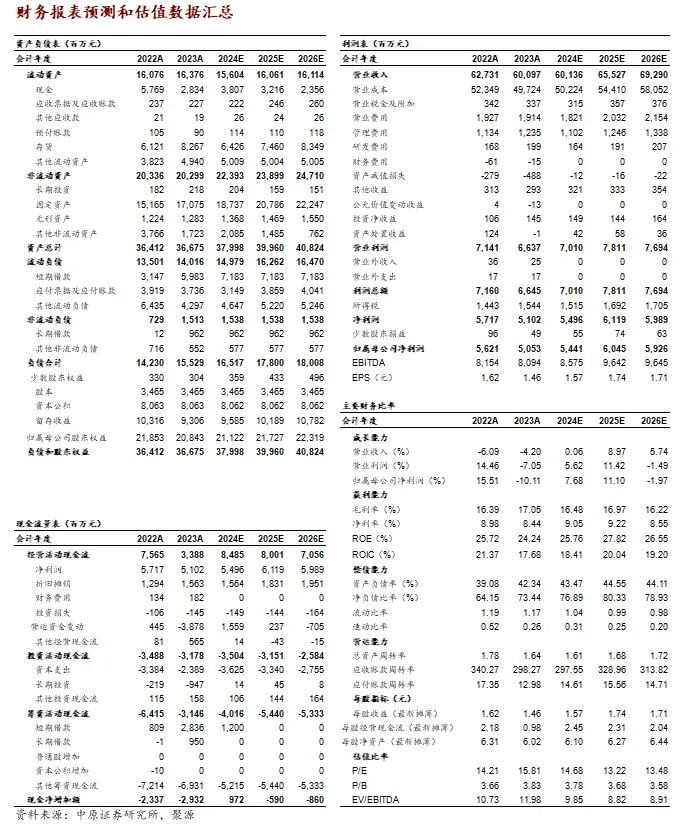

公司业绩低于预期,中期延续高分红政策。根据公司公告,2024年上半年,公司实现营收275.93亿元,同比下降9.31%;归母净利润22.96亿元,同比下降19.05%;扣非后归母净利润22.31亿元,同比下降16.32%;经营性现金流量净额为35.78亿元,同比增长916.92%。其中,2024Q2营收为133.64亿元,同比下降9.78%;归母净利润10.25亿元,同比下降24.02%。2024年上半年,公司营收减少主要受包装肉制品、生鲜猪产品销量下降,以及禽产品价格低位运行等因素影响。另外,公司延续传统高分红政策,2024年中期公司拟向全体股东每10股派发现金红利6.6元(含税)的比例实施利润分配,分红率为99.58%。

包装肉制品:Q2市场需求承压,吨利创历史新高。根据公司公告,2024年上半年,包装肉制品业务销售收入为123.73亿元,同比-9.64%,占总营收比例44.71%;实现营业利润33.24亿元,同比+5.95%,经营利润率为26.86%,同比+3.95pcts;上半年销售量为70.44万吨,同比-9.51%,吨利约4719元/吨,同比+17%。其中,2024Q2包装肉制品板块收入55.8亿元,同比-15.19%;营业利润14.37亿元,同比-4.57%;经营利润率25.75%,同比+2.86pcts。2024Q2肉制品板块营收降幅环比扩大,主要是由于市场需求不振,线下传统渠道销量下滑明显所导致。盈利方面,得益于成本控制和产品结构的调整,上半年肉制品吨均盈利和总体盈利创历史新高。

生鲜产品:上半年利润明显下滑,Q2业绩环比改善。2024年上半年,生鲜品业务实现营收133.25亿元,同比-16.14%,占比48.15%;实现营业利润2.52亿元,同比-43.88%,经营利润率为1.89%,同比-0.94pcts;上半年销售量为61.94万吨,同比-14.23%,吨利约407元/吨,同比-34.5%。其中,2024Q2生鲜板块收入74.26亿元,同比-7.01%;营业利润1.56亿元,同比+7.77%;经营利润率2.11%,同比+0.29pcts。受到2023年同期冻品储备产销基数较高,叠加一季度冻品价格低迷,导致公司生鲜品板块营收、利润下降明显。2024年二季度,随着猪价的加速上行,公司生鲜品业务盈利得到明显改善,Q2营业利润环比由降转增。

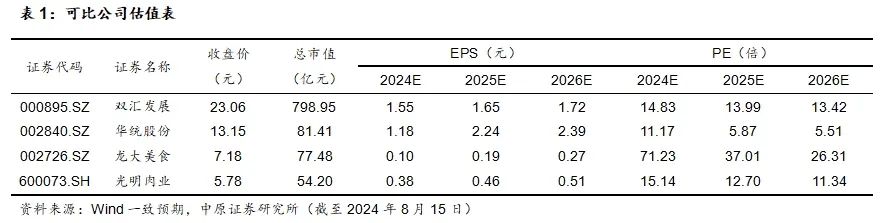

维持公司“增持”投资评级。公司是国内肉类加工行业龙头,产品线齐全,产品品类丰富。考虑到公司肉制品销量短期承压,下调公司盈利预测,预计2024-2026年可实现归母净利润分别为54.41/60.45/59.26亿元(前值为61.00/66.23/66.37亿元),EPS分别为1.57/1.74/1.71元,当前股价对应PE分别为14.68/13.22/13.48倍。根据可比上市公司市盈率情况,未来公司估值仍有扩张空间,考虑到公司龙头优势显著,且分红率较高,维持公司“增持”的投资评级。

风险提示:市场拓展不及预期、原料价格波动、猪价波动、行业竞争加剧、食品安全事件等。

证券分析师承诺:

本报告署名分析师具有中国证券业协会授予的证券分析师执业资格,本人任职符合监管机构相关合规要求。本人基于认真审慎的职业态度、专业严谨的研究方法与分析逻辑,独立、客观的制作本报告。本报告准确的反映了本人的研究观点,本人对报告内容和观点负责,保证报告信息来源合法合规。

重要声明: