千味央厨丨点评:成长短期承压,期待商超渠道及品类机会

(来源:食品饮料光头阳线)

公司披露2024年年报及25年一季报,公司24年实现营收18.68亿元,同比-1.71%;归母净利润0.84亿元,同比-37.67%(不考虑股权激励影响为1亿元,同比-31.99%);扣非归母净利润0.83亿元,同比-32.57%。其中,24Q4实现营收5.04亿元,同比-11.93%;归母净利润0.02亿元,同比-94.65%;扣非归母净利润0.01亿元,同比-96.42%。25Q1实现营收4.70亿元,同比+1.50%;归母净利润0.21亿元,同比-37.98%;扣非归母净利润0.21亿元,同比-37.71%。

头部大客户及经销渠道收入承压,菜肴业务高增。收入方面,公司对于品类披露进行调整,分品类看,24年公司主食类/小食类/烘焙甜品类/冷冻调理菜肴及其他分别实现收入9.13/4.39/3.65/1.42亿元,同比-6.88%/-13.79%/+0.00%/273.39%,菜肴品类快速放量;各品类销量分别同比-6.67%/-12.54%/+3.53%/+253.23%,吨价分别同比-0.22%/-1.43%/-3.41%/+5.71%。分渠道看,公司24年直营/经销分别实现收入8.09/10.51亿元,同比+4.34%/-6.04%,公司前五大客户收入同比-10.73%/-15.22%/+51.69%/+195.42%/+302.02%,3-5名快速增长抵消前2大客户收入下滑。分区域看,公司长江北/长江南/其他分别实现收入5.21/13.04/0.43亿元,同比-9.41%/+1.22%/+15.92%;其中24年末北区/南区经销商数量为1052/901家,24年分别净增284/128家。

毛利承压、费用扩张,盈利能力有所拖累。盈利方面,24年/24Q4/25Q1公司毛利率为23.66%/22.04%/24.42%,同比-0.04/-3.42/-1.03pcts,近期有一定承压。费用端,24年整体有所上升,同比+1.72pcts,销售/管理/研发/财务费用率分别同比+0.72/+1.23/+0.16/-0.39pct。24Q4/25Q1整体费用率同比+2.11/+2.59pcts,其中24Q4管理费用率+1.62pcts,推测主因股权激励费用摊销影响;25Q1费用率上升主因销售费用率+2.12pcts。结合以上,24年/24Q4/25Q1公司实现归母净利率4.48%/0.42%/4.56%,同比-2.58/-6.56/-2.90pcts,扣非归母净利率4.43%/0.29%/4.46%,同比-2.03/-6.77/-2.81pcts。

竞争激烈业绩承压,聚焦商超调改及烘焙、菜肴品类机会。公司传统速冻面米产品面对行业激烈竞争成长承压。但公司积极拓客、品类延伸带来收入增量,抵御传统客户及渠道的下滑。展望未来,公司有望持续抓住商超大客户自有品牌建设及定制化产品的机会,并针对烘焙、菜肴等扩容增长品类加大新品开发和推广力度,实现公司规模的持续增长。

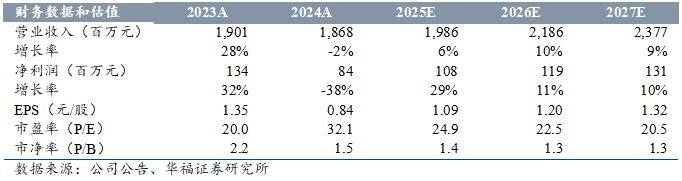

由于24年业绩低于预期,故下调公司盈利预测,预计25-26年归母净利润分别为1.08/1.19亿元(前值为1.47/1.72),同比+29%/+11%,并引入27年归母净利润预测1.31亿元,同比+10%。25-27年对应EPS为1.09/1.20/1.32元/股,当前股价对应P/E为25/23/21倍,维持“买入”评级。

食品质量安全、大客户不及预期、主要原材料价格波动等。

\|/

★

刘畅

所长助理、大消费组长、食品饮料首席分析师

证书编号:S0210523050001

覆盖领域:食饮消费全行业

张东雪

食品饮料联席首席分析师

证书编号:S0210523060001

覆盖领域:白酒、啤酒、乳制品、休闲食品、软饮料、保健品

童杰

食饮高级分析师

证书编号:S0210523050002

覆盖领域:餐饮全产业链

林若尧

食品饮料研究员

覆盖领域:低度酒(啤酒、预调酒)、软饮料、部分白酒、乳制品