破发股和泰机电H1净利预降6成 5个月前上市募7.6亿元

中国经济网北京7月17日讯和泰机电(001225.SZ)于7月14日晚间披露2023年半年度业绩预告,公司预计2023年上半年归属于上市公司股东的净利润为5,700万元至6,800万元,比上年同期下降63.03%至55.90%;预计扣除非经常性损益后的净利润为4,900万元至6,000万元,比上年同期下降29.06%至13.13%;预计基本每股收益为0.96元/股至1.15元/股,上年同期为3.18元/股。

和泰机电本次业绩预告相关财务数据未经注册会计师审计。

和泰机电业绩变动原因为本报告期内受宏观经济形势及下游行业需求波动影响,部分客户需求放缓,对公司营业收入造成一定影响。非经常性损益金额同比下降的影响。上年同期公司因收到拆迁补偿款,非经常性损益金额较大,对公司净利润的影响金额为8,512.71万元。经初步测算,本报告期内非经常性损益对公司净利润的影响金额约为800万元,主要为上市补助。

和泰机电于2023年2月22日在深交所主板上市,公开发行股票1,616.6800万股,占发行后公司股份总数的比例为25.00%,发行价格为46.81元/股,保荐机构(主承销商)为民生证券股份有限公司,保荐代表人为任绍忠、钟德颂;募集资金总额为75,676.79万元,募集资金净额为68,836.88万元,公司2023年2月6日发布的招股书显示,公司募集资金计划用于年产300万节大节距输送设备链条智能制造项目、卸船提升机研发及产业化项目、提升设备技术研发中心建设项目。

和泰机电上市当日开盘报56.17元,收报67.41元,次日该股最高报73.98元,随后,该股股价一路下跌,于4月24日破发,当日最低报46.02元。截至今日午盘,该股股价仍低于其发行价。

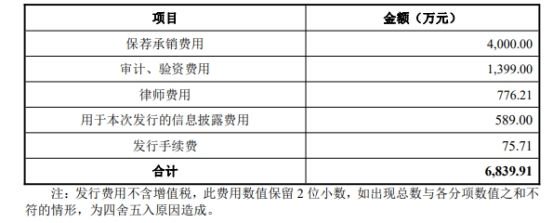

和泰机电本次发行费用共计6,839.91万元,其中,保荐承销费用为4,000.00万元。