破发股和泰机电H1净利降 去年上市净利降民生证券保荐

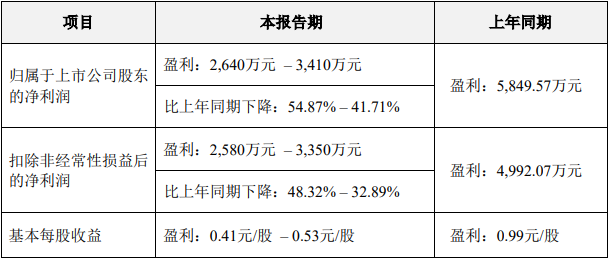

中国经济网北京7月9日讯和泰机电(001225.SZ)昨日晚间发布2024年半年度业绩预告。和泰机电预计业绩预告期间实现归属于上市公司股东的净利润2,640万元至3,410万元,比上年同期下降54.87%至41.71%;预计实现扣除非经常性损益后的净利润2,580万元至3,350万元,比上年同期下降48.32%至32.89%。

和泰机电表示,本次业绩预告为公司财务部门初步测算的结果,具体财务数据将在公司2024年半年度报告中详细披露,实际数据以2024年半年度报告为准。

2023年上半年,和泰机电实现归属于上市公司股东的净利润5,849.57万元,实现扣除非经常性损益后的净利润4,992.07万元。

就业绩变动原因,和泰机电解释称,本报告期公司主要下游水泥行业需求下降明显,对公司经营业绩造成不利影响。公司积极面对挑战,持续优化产品质量及服务品质,巩固并发挥公司在产品质量、技术研发、营销服务等方面的竞争优势;深耕存量市场的同时,加大对港口、钢铁、化工、煤炭等行业的开拓力度,积极延伸产品应用领域,强化增量市场布局。

和泰机电解释非经常性损益金额同比大幅下降的影响时称,经初步测算,本报告期非经常性损益对公司净利润的影响金额约为60万元,主要为理财产品投资收益。上年同期非经常性损益对公司净利润的影响金额为857万元,主要为政府补助。

2023年,和泰机电实现营业总收入3.86亿元,同比下降22.35%;归母净利润1.14亿元,同比下降48.47%;扣非净利润9553.95万元,同比下降27.48%;经营活动产生的现金流量净额为9555.15万元,同比下降36.60%。

和泰机电于2023年2月22日在深交所主板上市,公开发行股票1,616.6800万股,发行价格为46.81元/股,保荐机构(主承销商)为民生证券股份有限公司,保荐代表人为任绍忠、钟德颂。

和泰机电首次公开发行股票募集资金总额为75,676.79万元,募集资金净额为68,836.88万元。和泰机电于2023年2月6日发布的招股说明书显示,该公司募集资金计划用于年产300万节大节距输送设备链条智能制造项目、卸船提升机研发及产业化项目、提升设备技术研发中心建设项目。

和泰机电上市次日(2023年2月23日)盘中最高价报73.98元。此后该股股价一路震荡下跌。目前该股处于破发状态。

和泰机电首次公开发行股票的发行费用共计6,839.91万元,其中,保荐承销费用为4,000.00万元。