三联锻造上市首日涨7.95% 超募2.4亿元安信证券保荐

中国经济网北京5月24日讯芜湖三联锻造股份有限公司(以下简称“三联锻造”,001282.SZ)今日在深交所主板上市。截至今日收盘,三联锻造报30.15元,涨幅7.95%,成交额4.99亿元,换手率57.99%,振幅17.26%,总市值34.18亿元。

公司主要从事汽车锻造零部件的研发、生产和销售。公司主要产品为汽车锻造零部件,应用于对零部件机械性能和安全性能要求较高的汽车动力系统、传动系统、转向系统以及悬挂支撑等系统。

截至招股说明书签署日,公司共同实际控制人为孙国奉、张一衡、孙国敏、孙仁豪。孙国奉与孙仁豪系父子关系,孙国奉与孙国敏系兄弟关系,孙国奉、孙国敏与张一衡系舅甥关系。

孙国奉、张一衡、孙国敏与孙仁豪四人于2018年7月12日签订《一致行动人协议》,约定:“各方保证在行使公司股东、董事权利及经营决策时,特别是行使召集权、提案权和表决权时采取相同的意思表示,以巩固四人在公司中的控制地位,维护公司实际控制权的稳定,若各方在对相关议案或表决、决策事项进行协商过程中存在意见不一致情况时,均按照孙国奉的意见进行表决或决策”。

《一致行动人协议》有效期限为自签署之日(2018年7月12日)至公司股票在境内A股上市之日起满36个月时终止,有效期届满后各方可协商延期。该协议对孙国奉、张一衡、孙国敏与孙仁豪一致行动作出了合法、有效的安排,权利义务清晰、责任明确。

截至招股说明书签署日,孙国奉直接持有公司26.91%的股份,系公司第一大股东,任公司董事长、总经理;张一衡直接持有公司26.77%的股份,任公司董事;孙国敏直接持有公司26.77%的股份;孙仁豪直接持有公司1.92%的股份,任公司副总经理;孙国奉担任三联合伙的执行事务合伙人,可实际支配三联合伙所持有的公司4.10%股份的表决权。孙国奉、张一衡、孙国敏和孙仁豪实际控制公司86.47%股份的表决权,能够对三联锻造股东大会和董事会产生重大影响。

三联锻造于2023年3月14日首发过会,深交所上市审核委员会2023年第10次审议会议提出问询的主要问题:

1.2021年营业收入及毛利率问题。根据发行人申报材料,发行人2021年营业收入为92,925.95万元,其中对第一大客户舍弗勒的销售收入为23,643.11万元,同比增长95%。报告期内发行人向舍弗勒销售产品的毛利率分别为17.64%、15.66%、8.64%、14.94%。

请发行人:(1)结合交货方式、验收程序等情况,说明在交付模式和寄售模式下对舍弗勒销售收入的确认是否符合企业会计准则相关规定,与发行人其他客户是否存在明显差异;(2)结合价格传导机制、同行业可比公司等情况,说明2021年向舍弗勒销售产品的毛利率大幅下降的原因及合理性。同时,请保荐人发表明确意见。

2.产业变革影响问题。根据发行人申报材料,新能源汽车销量快速增长带来汽车产业的变革。报告期内,发行人来自新能源汽车的产品收入分别为329.70万元、512.18万元、2,360.42万元、2,283.66万元,占主营业务收入的比例分别为0.65%、0.87%、2.74%、5.18%。

请发行人:结合新能源汽车对燃油汽车的替代、合格供应商准入机制、研发能力等情况,说明汽车产业变革对发行人业务的影响及发行人的应对措施。同时,请保荐人发表明确意见。

三联锻造本次拟公开发行股票数量2,838万股,发行股票数量占本次发行后公司总股本的25.04%,发行价格为27.93元/股,保荐人(主承销商)为安信证券股份有限公司,保荐代表人为李扬、琚泽运。

三联锻造本次发行募集资金总额为79,265.34万元,募集资金净额为67,211.81万元。公司最终募集资金净额比原计划多23,743.63万元。

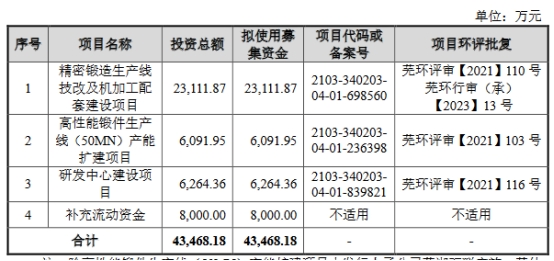

公司于2023年5月17日发布的招股说明书显示,公司拟募集资金43,468.18万元,分别用于精密锻造生产线技改及机加工配套建设项目、高性能锻件生产线(50MN)产能扩建项目、研发中心建设项目、补充流动资金。

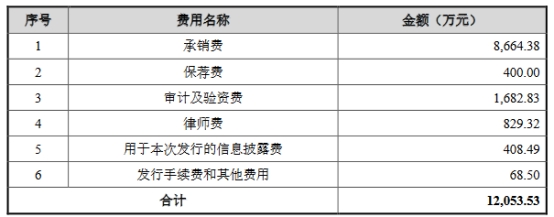

本次公司公开发行新股的发行费用合计12,053.53万元,其中安信证券股份有限公司获得承销费8,664.38万元、保荐费400.00万元。

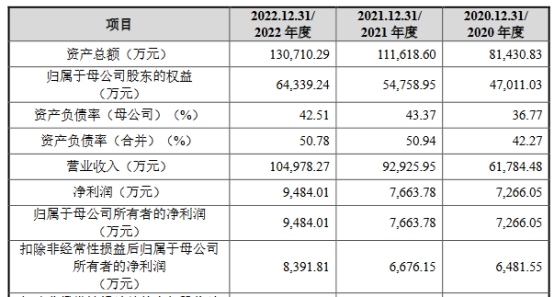

2020年至2022年,三联锻造实现营业收入分别为61,784.48万元、92,925.95万元、104,978.27万元,实现归属于母公司所有者的净利润分别为7,266.05万元、7,663.78万元、9,484.01万元,实现扣除非经常性损益后归属于母公司所有者的净利润6,481.55万元、6,676.15万元、8,391.81万元。

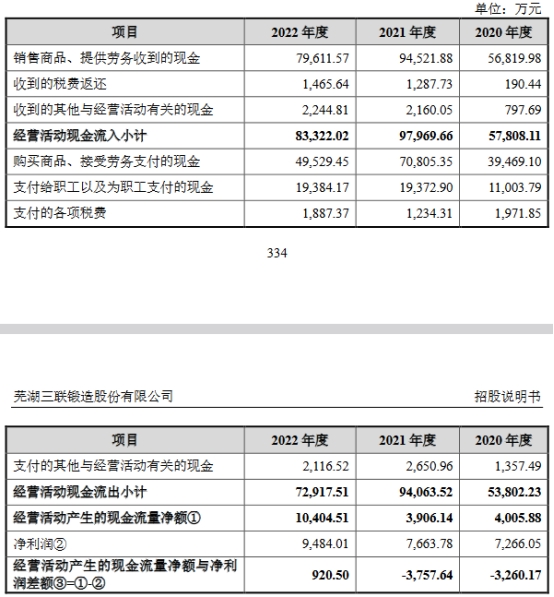

上述同期,公司经营活动现金流量净额分别为4,005.88万元、3,906.14万元、10,404.51万元,销售商品、提供劳务收到的现金分别为56,819.98万元、94,521.88万元、79,611.57万元。

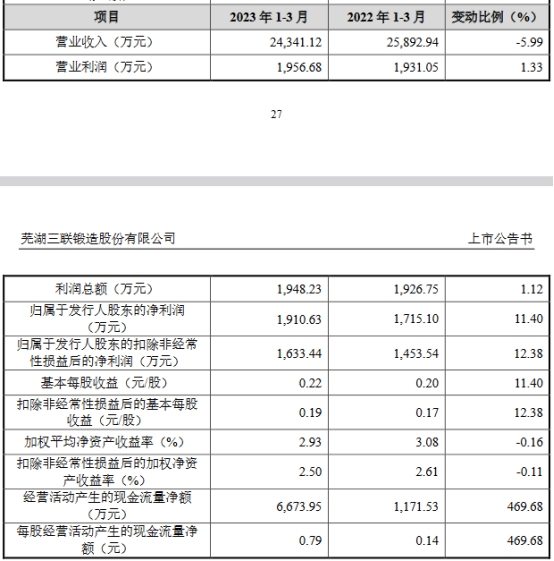

2023年1-3月,公司实现营业收入24,341.12万元,较去年同期减少5.99%;归属于发行人股东的净利润1,910.63万元,较去年同期增加11.40%;归属于发行人股东的扣除非经常性损益后的净利润1,633.44万元,较去年同期增加12.38%;经营活动产生的现金流量净额为6,673.95万元,较上年同期增长469.68%。

2023年1-6月公司预计营业收入为47,200.00万元至55,800.00万元,同比变动-0.07%至18.14%;预计归属于母公司股东的净利润为3,700.00万元至4,400.00万元,同比增长28.94%至53.34%;预计扣除非经常性损益后归属于母公司股东的净利润为3,200.00万元至3,700.00万元,同比增长23.01%至42.23%。