“卫浴龙头”箭牌家居,股价为何屡刷新低?

文 | 张佳儒

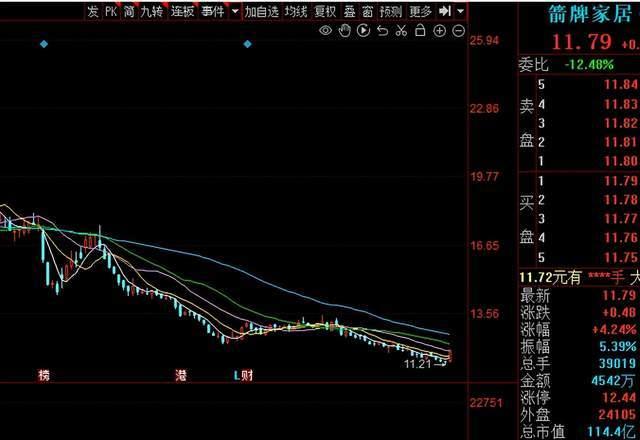

12月28日,箭牌家居股价止跌反弹,盘中最高涨幅5%,截至收盘,公司股价报11.79元,涨4.24%,总市值114.4亿元。此前的12月25日至27日,箭牌家居股价连续3日刷新历史新低。

同花顺显示,2023年以来,箭牌家居股价整体表现低迷,经过今日大幅反弹,年内跌幅仍在20%以上,同期上证指数下跌4.36%。

箭牌家居是国内“卫浴龙头”,旗下品牌 ARROW箭牌,1994年创建于广东佛山,至今将近30年时间。在资本市场上,箭牌家居是个新人,2022年10月底登陆深交所。

上市后至2023年3月初,箭牌家居股价有一波不错的涨幅,涨幅50%以上。2023年3月初至今,箭牌家居股价震荡下行,尤其12月以来,公司股价单边下行,屡刷历史新低,近日迎来久违的反弹。

箭牌家居股价屡刷新低背后,业绩数据表现如何?

上市当年的2022年,箭牌家居“增利不增收”,营收下滑10%,净利润增长2.75%,扣非净利润增长1.52%。2023年前三季度,箭牌家居“增收不增利”,营收微增0.25%,净利润下滑31.99%,扣非后下滑32.83%。

前三季度“增收不增利”,让箭牌家居完成股权激励计划中的业绩考核目标充满挑战。根据此前公告,箭牌家居2023年的业绩考核目标为:营业收入同比增长率不低于15%;且扣非净利润同比增长率不低于20%。

三季报披露后,部分券商据此预测箭牌家居2023年全年业绩,预测的营收数据难以达到业绩考核目标。未来,箭牌家居如何提振业绩,成为投资者关心的话题。

“卫浴龙头”增收、增利难两全

官网显示,箭牌家居以卫生陶瓷起步,目前产品覆盖卫生陶瓷、龙头五金、浴室家具、瓷砖、浴缸浴房、定制橱衣柜等全系列家居产品,其中,卫生陶瓷贡献近半收入,智能坐便器是核心产品之一。

招股书显示,根据 Euromonitor 数据,2018年箭牌在卫生陶瓷市场份额7.3%,仅次于两家外资企业,为内资品牌前列。2019-2021年未公布关于卫浴市场市占率的权威数据。

同花顺显示,A股卫浴制品上市公司共6家,2023年前三季度,箭牌家居营收规模52.8亿元,排在行业第一位,远超行业第二位的30.9亿元。

身为“卫浴龙头”,箭牌家居近几年却增收、增利难两全。2019年和2020年,箭牌家居营收降幅2.24%、2.34%,净利润双双增长,其中2019年大增182%,扣非净利润更是增长651%。

对于2019 年净利润大涨,箭牌家居在招股书中提到,主要是主营业务毛利增加所致,毛利增加主要源自于公司对产品的定价策略进行了调整,智能坐便器、智能 花洒等智能产品的收入占比持续提高,公司的收入结构不断优化等。

2021年,箭牌家居营收大增28.78%,净利润却下降1.93%,2022年营收下降10.27%,净利润微涨2.75%。

2023年前三季度,箭牌家居实现营收52.80亿元,同比增长0.25%,归母净利润2.87亿元,同比下滑31.99%,扣非归母净利润2.61亿元,同比下滑32.83%。其中第三季度,公司营收同比下滑5.81%,归母净利润同比下滑36.85%,扣非净利润同比下滑35.39%。

箭牌家居第三季度收入下滑,主要受运输模式切换所致。

为了实施全国统一出货价,提高运输效率,保证运输质量,箭牌家居自2023年7月1日起实行主要产品(瓷砖除外)统一配送的运输模式,由经销商到公司仓库自行提货变更为公司安排运输送到经销商仓库。

首创证券分析师表示,由于运输模式的切换,商品控制权转移的节点由箭牌家居仓库出库确认延至送达经销商仓库签收后确认,以成本计价的发出商品金额增加约0.77亿元,此部分发出商品对应的收入确认也相应延后。

根据券商分析师的预计,运输模式切换在四季度仍会对箭牌家居收入确定有一定影响,明年及以后影响有望消除。

净利润下滑幅度较大,箭牌家居称主要系销售毛利率下降所致。前三季度,箭牌家居销售毛利率29.41%,去年同期是33.98%。毛利率为何下降?箭牌家居称,2023 年以来,公司加大市场促销力度,促销力度加大拉低了产品均价以及毛利率水平。

2023年业绩考核目标完成难度大

在运输模式切换和促销策略的影响下,箭牌家居的2023年业绩目标完成难度大。2022年报中,箭牌家居提到,展望2023 年,公司目标实现营业收入、净利润同比2022年增长15%~25%。

除了年报中的业绩目标,箭牌家居在股权激励计划中,也设定了业绩考核目标,完成难度同样不小。

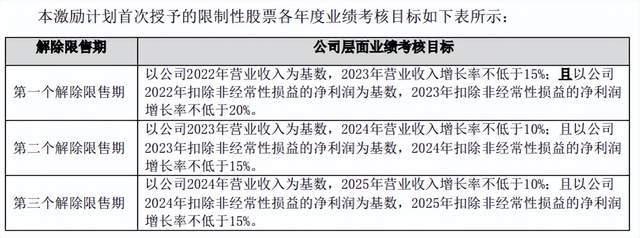

2023年5月,箭牌家居发布2023年限制性股票激励计划(草案),首次授予限制性股票的考核年度为2023年-2025年,达到业绩考核目标作为解除限售条件之一。

其中,2023年的业绩考核目标为,以公司2022年营业收入为基数,2023年营业收入增长率不低于15%;且以公司2022年扣除非经常性损益的净利润为基数,2023年扣非净利润增长率不低于20%。

2022年箭牌家居营收75.13亿元,扣非净利润5.41亿元。若要完成股权激励公告中的业绩考核目标,箭牌家居2023年营业收入需要达到86.40亿元,扣非净利润6.49亿元。

2023年前三季度,箭牌家居实现营收52.80亿元,第四季度需要完成33.6亿元,同比单季度增速49%,创上市以来最大单季度增速。前三季度扣非归母净利润2.61亿元,第四季度需完成3.88亿元,增长157%,同样需要创造上市后的单季度增速纪录。

箭牌家居三季报发布后,首创证券、国海证券、太平洋证券在研报中预测公司业绩,预计2023年营收分别为76.40亿元、80.50亿元、79亿元,均达不到业绩考核目标的数字。

无论是历史增速表现还是券商分析师观点,箭牌家居想要完成上市后首份股权激励计划中的业绩考核目标,极具挑战。

业绩是股价的重要支撑,箭牌家居让业绩走出增收、增利难两全的境地?2023年经营计划中,箭牌家居提到,积极研发生产智能家居产品;提高生产的自动化和智能化水平,进一步提升生产效率;继续开展以零售门店为主的全渠道营销,加大下沉渠道开拓力度等等。

如今,2023年即将结束,前三季度箭牌家居营收微增0.25%,净利润和扣非净利润降幅30%以上,依然增收不增利,若要完成预计的业绩目标,需要四季度大爆发。

箭牌家居是行业龙头,在即将到来的2024年制定怎样的策略,如何实现业绩高增长,对整个行业有引领作用。对于箭牌家居未来业绩和股价表现,我们将保持关注。