鸿达兴业股债双摘牌,投资者索赔不可避免

费国海

A股上市公司鸿达兴业的退市历程堪称资本市场一个典型案例。从上市到摘牌,鸿达兴业经历了多次重大事件,最终,公司股票以及鸿达转债,均于2024年3月18日被深圳证券交易所摘牌。

中小板老8股的退市之路

鸿达兴业,原名江苏琼花,是一家氯碱类基础化工原料生产型企业,主要生产聚氯乙烯、烧碱、纯碱等基础原材料化工产品。公司于2004年6月25日在深交所上市,成为第一批8家中小板股票企业之一,俗称中小板老8股。

自上市之后,鸿达兴业经历了多次业务转型和市场波动。在其上市后的多年里,鸿达兴业曾尝试通过收购和业务拓展来增强市场竞争力,包括对乌海化工的收购,以及涉足氢能源、新材料、大环保等新兴领域。然而,鸿达兴业始终未能摆脱经营困境,特别是在2023年,鸿达兴业遭遇了严重的财务困境,归母净利润出现巨亏,可用资金余额极度紧张。

2023年三季报显示,ST鸿达总资产为184.79亿元,负债合计为89.77亿元,归母股东权益(净资产)合计94.55亿元。然而,ST鸿达曾表示截至2023年年末,其可用资金余额只有23.07万元。2023年前三季度,ST鸿达营业收入为22.20亿元,但归母净利润巨亏8.14亿元。

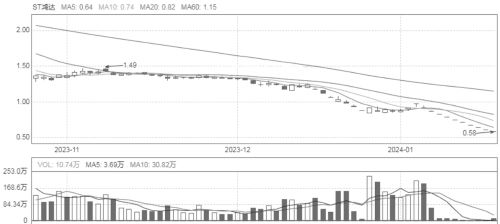

2024年1月18日,ST鸿达发布公告,公司股票收盘价连续二十个交易日(2023年12月21日至2024年1月18日)低于1元/股,已触及《深圳证券交易所股票上市规则》的交易类强制退市规定。ST鸿达成为2024年首家提前锁定退市的股票。

鸿达兴业发行的可转换公司债券(鸿达转债,债券代码:128085)也面临退市风险。2024年1月4日,鸿达转债价格触及近期最高点98.20元/张后,连续8个交易日下跌,最低跌至30.50元,区间跌幅达68.94%。截至停牌前的1月18日,鸿达转债的收盘价格为42.12元,转股价值为14.83元,转股溢价率为183.95%。

信披历史“劣迹斑斑”

目前,该公司被证监会立案调查,所涉事项暂不明确,不过,梳理公开信息可知,该公司信息披露方面可谓“劣迹斑斑”。

首先是2022年业绩预告“变脸”。2022年,鸿达兴业在披露业绩预告时存在不准确的情况。公司预计归属于上市公司股东的净利润为14.6亿元至15.6亿元,但最终经审计的净利润约为8.5亿元。这一业绩“变脸”导致该公司收获一纸“警示函”。

其次是2021年募集资金使用不规范。鸿达兴业在2021年还曾因使用募集资金不规范而收到深交所的监管函。公司在未归还募集资金至专用账户的情况下,审议通过相关议案,同意延期归还闲置募集资金并继续用于暂时补充流动资金,违反了深交所的相关规定。

最后是2023年债务违约未及时披露。2023年,鸿达兴业在回复深交所问询函时披露,已逾期未偿还的借款总额为52.28亿元。然而,公司仅在2022年4月30日披露的《2021年年度报告》中列示了30.46亿元的逾期未偿还短期借款总额,之后未再披露逾期借款信息。深交所指出,公司在发生重大债务违约时,未及时履行临时信息披露义务,存在以定期报告代替临时公告的情形。

对此,上海明伦律师事务所王智斌律师认为,本次监管部门对鸿达兴业立案调查,有可能与上述事件有关。

投资者索赔不可避免

目前虽然不清楚鸿达兴业被立案调查所涉的具体事项,不过,由于该公司历史上存在多个信披违规事件,最终或有多个区间内的投资者可以提起索赔诉讼。“目前而言,截至2023年9月22日持股的投资者,都应当关注投资者诉讼案的进展”王智斌律师称。符合条件的投资者可在公号“索赔吧”关注案件进展。

据介绍,根据《证券法》及相关司法解释的规定,投资者可以要求赔偿的是投资差额损失、佣金损失及印花税损失,其中,投资差额损失可以理解为是投资者在泡沫价格上多支出的泡沫成本,投资差额损失的多少与买入价格和股数有关。