大基建与中特估,能否叠起双Buff?中工国际:深耕“一带一路”的国际工程承包商

随着营收逐步恢复,公司的主业将回归到国际工程承包,海外市场才是真正的重点。

作者|罗兰

编辑 |小白

正所谓资本永不眠,虽然交易所在节假日不开工,但毫不妨碍资本7×24小时的流动,也毫不妨碍上市公司继续发布公告。

即便是节假日,风云君会继续为各位尊贵的库里南车主撰写报告。既然作为打工人,就要有打工人的觉悟。

自觉加班,从我做起!

核心市场是“一带一路”沿线国家

风云君今天要聊的是中工国际(002051.SZ),这家公司也是中特估概念股,也是中字头的国企。

中工国际的控股股东是中国机械工业集团(以下简称“国机集团”)。

公司有两大收入板块:工程承包与成套设备(以下简称“工程承包”),以及咨询设计。工程承包业务依旧采用传统的EPC模式。

公司的业务重心是工程承包,工程承包的重心则是国际市场。

公司在海外设立了70余家分支机构,业务范围遍及亚洲、非洲、拉丁美洲等地区,尤其专注于“一带一路”沿线国家的市场,这是公司国际业务的最大特点。

中工国际不仅属于大基建板块,也属于“一带一路”板块。

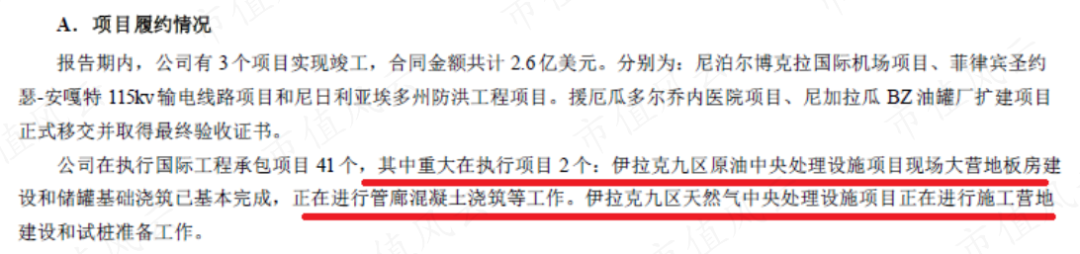

以2022年项目履约情况为例,当年有3个项目实现竣工,合同金额合计2.6亿美元。它们分别是尼泊尔的机场项目、菲律宾的输电线路项目、尼日尼亚的防洪工程项目。

截至2022年末,公司正在执行的国际项目共计41个,其中2个项目尤其重要。这2个项目均位于伊拉克,且均是能源项目,一个是原油设施,一个是天然气设施。

(来源:中工国际公告)

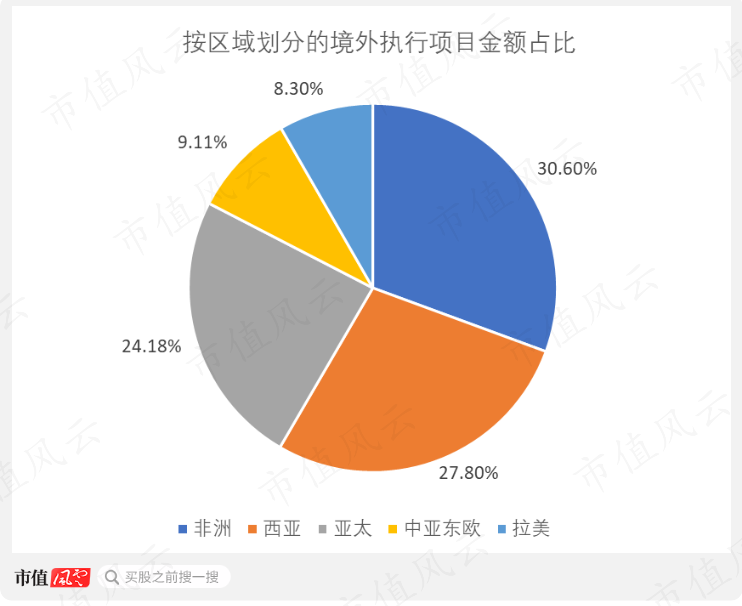

(来源:中工国际公告)截至2022年末,公司在执行的国际项目金额为37.88亿美元。按区域划分,第一、二大来源分别是非洲和西亚,这两个地区的在执行项目金额占比接近60%。

(制图:市值风云APP)

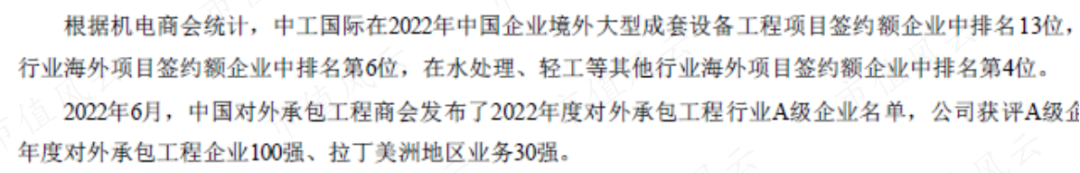

(制图:市值风云APP)根据中国机电商会的数据,2022年以境外项目签约金额计,公司在中国工程承包商中排名第13位。

另外,公司还被中国对外承包工程商会评选为2021年度对外承包工程企业100强、拉丁美洲业务30强。

(来源:中工国际公告)

(来源:中工国际公告)

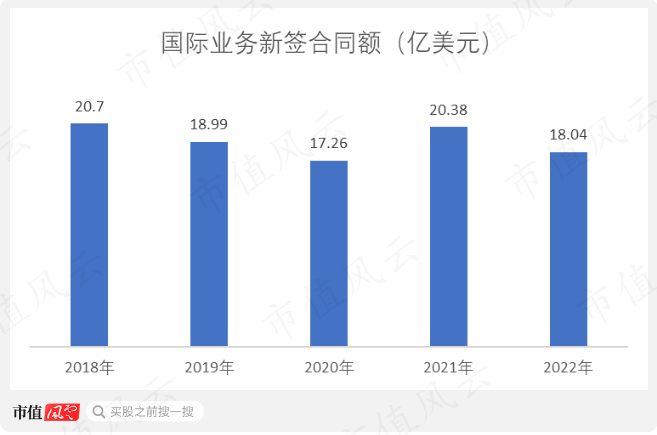

2020年是国际业务的低谷

2018-2022年,国际业务新签合同额保持在每年20亿美元左右。受疫情影响,2020年的新签合同额为17.26亿美元,比平常年份要略低一点。

(制图:市值风云APP)

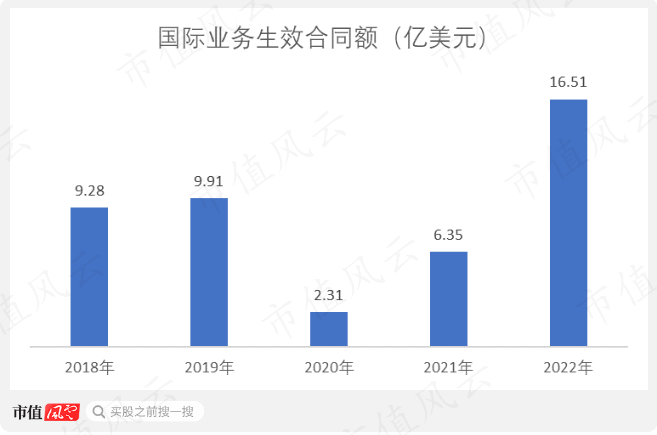

(制图:市值风云APP)2018和2019年,国际业务生效合同额均在9亿美元左右。2020年疫情一来,生效合同额大幅下滑至2.31亿美元。

2020年是阶段性底部,之后便迅速反弹,生效合同额在2022年达到16.51亿美元,这是近5年来的最高值。

(制图:市值风云APP)

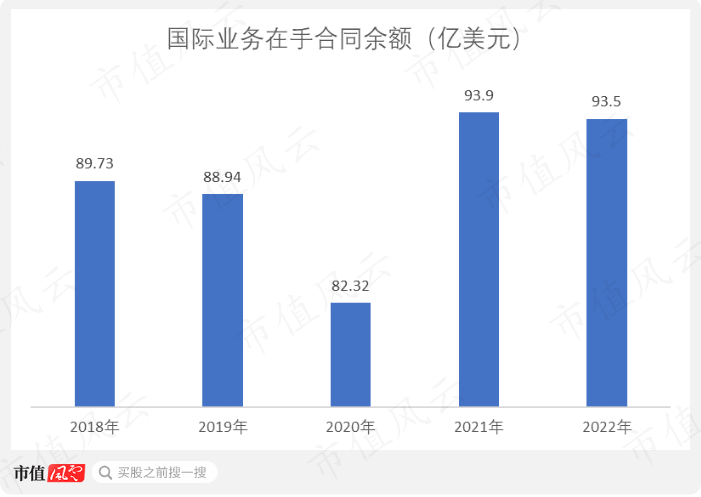

(制图:市值风云APP)国际业务的在手合同余额在2020年也陷入低谷,不过之后也迅速反弹。2021和2022年,在手合同余额分别达到93.9和93.5亿美元,已经超过疫情之前2018和2019年的水平。

(制图:市值风云APP)

(制图:市值风云APP)根据上述经营数据,2020年无疑是国际工程承包业务的低谷,不过该业务在2020年之后迅速恢复,个别经营数据已经超过疫情之前的水平。

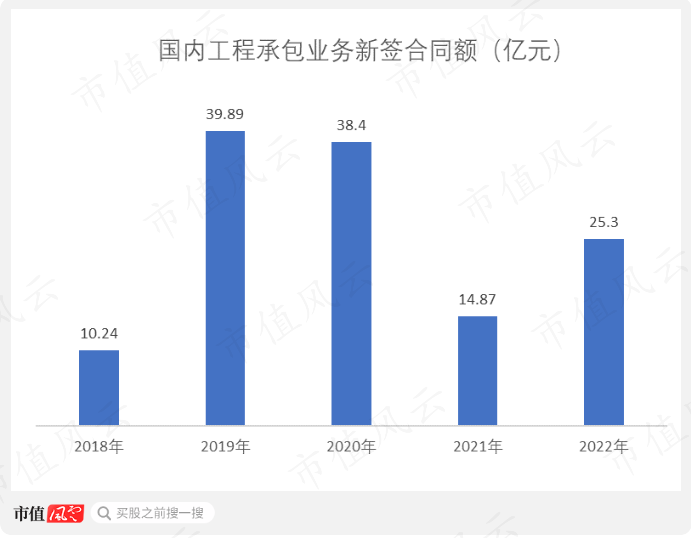

国内工程承包业务的新签合同额,远不如同期的国际业务,而且波动较大,没有什么规律。2018-2022年,国内业务的新签合同额最高可以接近40亿元,最低只有10亿元左右。

(制图:市值风云APP)

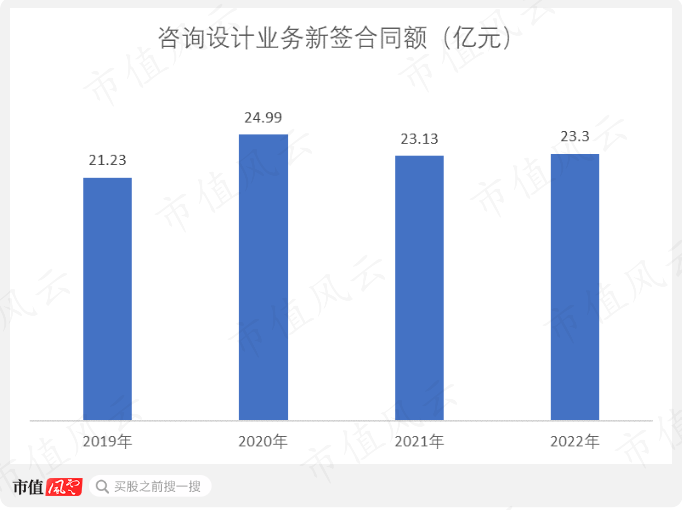

(制图:市值风云APP)2019年之前,公司的咨询设计业务属于较为边缘的业务。2019年公司收购了中国中元,公司的咨询设计能力由此得到大幅度提高。

中国中元是中国一流的工程设计咨询企业,拥有包括甲级在内的多项专业资质。2022年,中国中元荣登由美国《工程新闻记录》和中国《建筑时报》共同发布的中国工程设计企业60强榜单,位列第36位。

中国中元的前身是机械工业部设计研究院,曾是国机集团旗下的重点设计企业。公司收购中国中元的本质就是资产注入,即央企将旗下的一个核心资产打包注入到自己控股的上市公司中。

2019-2022年,咨询设计业务的新签合同额基本保持在每年20亿元左右。

(制图:市值风云APP)

(制图:市值风云APP)

核心角色依然是国际工程承包商

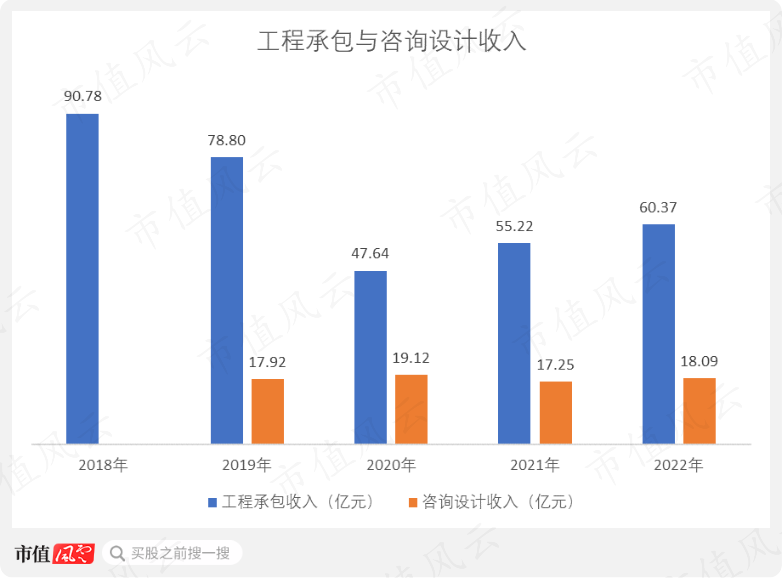

工程承包收入从2018年的90.78亿元,下滑至2019年的78.8亿元。

受疫情冲击,2020年的工程承包收入仅为47.64亿元,同比大降40%。之后虽然有所恢复,但直到2022年,工程承包收入还是只有60.37亿元,没有达到2018和2019年的水平。

收购中国中元以后,公司的咨询设计业务直接上了一个大大的台阶,可以说是从无到有。不过这里有一个问题,收购之后,咨询设计收入并没有增长多少,反而处于停滞的状态,每年的收入维持在18亿元左右。

(制图:市值风云APP)

(制图:市值风云APP)一方面是工程承包收入不断下滑,虽有反弹但依然不及疫情之前的水平;另一方面是咨询设计收入止步不前。两个因素共同作用,就直接导致了两个结果。

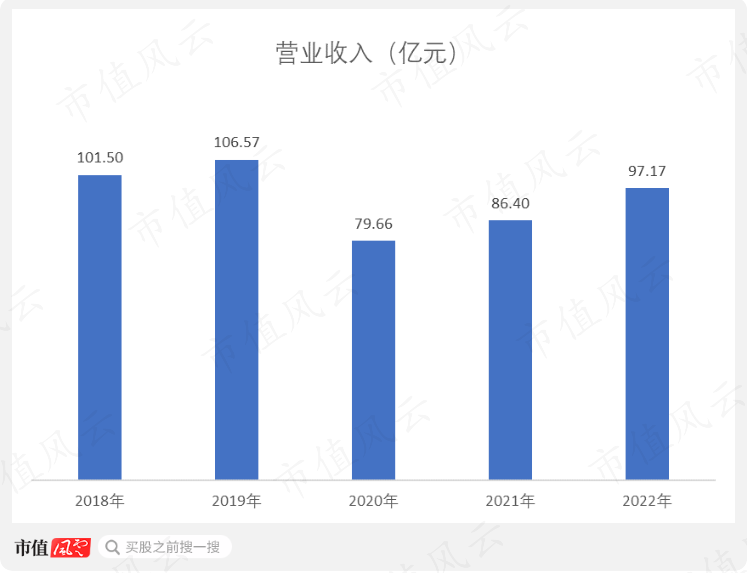

第一是整体的营收依然处于恢复期。2022年的营收为97.17亿元,与2018和2019年过百亿的规模还有一点点的距离。公司尚未从疫情中完全恢复过来。

(制图:市值风云APP)

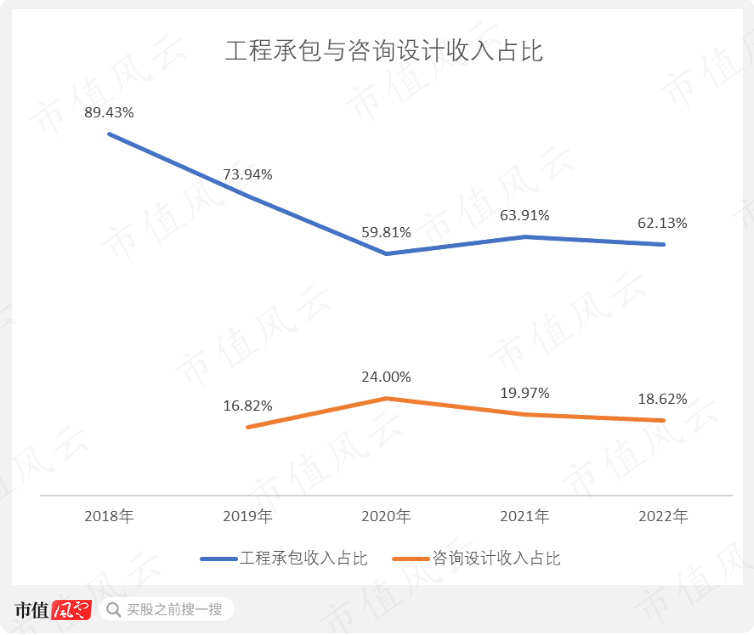

(制图:市值风云APP)第二是工程承包业务对营收的贡献度大大降低了。

2018年,公司接近90%的收入都是来自工程承包业务,而到2022年,工程承包业务只贡献了60%的收入。自2019年起,咨询设计正式成为公司第二大支柱业务,其收入占比在20%左右。

(制图:市值风云APP)

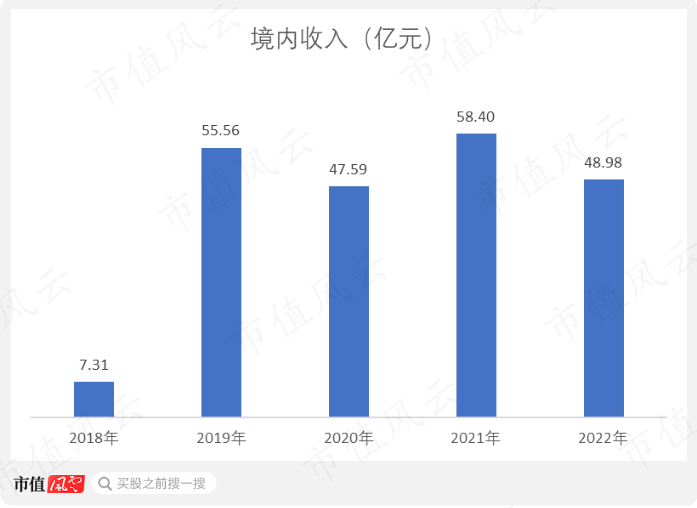

(制图:市值风云APP)由于中国中元主要面向国内市场,因此公司的境内收入也上了一个台阶。2018年的境内收入仅为7.31亿元,2019年就暴增到55.56亿元。

(制图:市值风云APP)

(制图:市值风云APP)公司现在的业务实际上分为三块:国际工程承包、国内工程承包以及国内咨询设计。

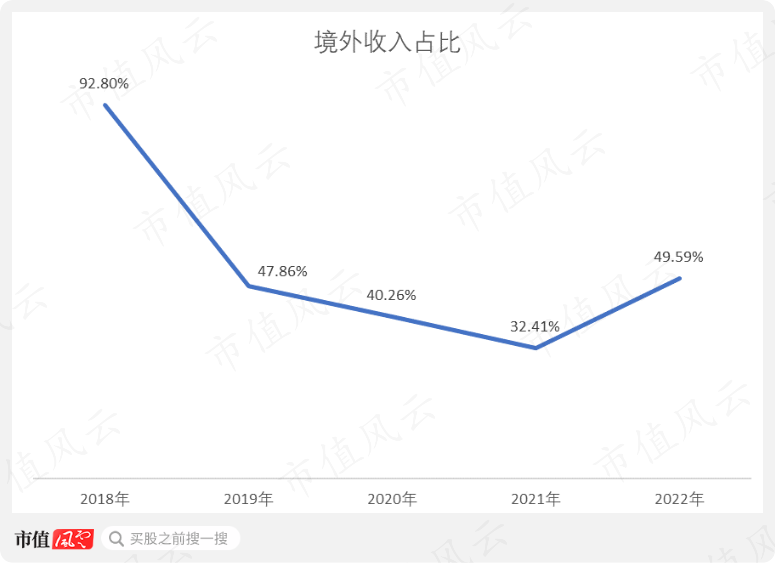

2018年境外收入占比一度达到92.8%,那个时候公司就是一家比较纯粹的国际工程承包商。不过此后境外收入占比逐渐从92.8%下降至2021年的32.4%,2022年反弹到了49.6%,接近一半。

(制图:市值风云APP)

(制图:市值风云APP)前文已经分析过,2020年是国际业务的低谷,但这是按照合同金额来衡量。合同金额是一个先行指标,它不等于收入,两者会有一定的时间差。2020年的合同金额会延迟反映到2021年的营收上。

既然2020年的合同金额是最少的,那么收入就大概率在2021年才会触底。实际情况就是如此,2021年的境外收入为28亿元,是近5年来最低的。

(制图:市值风云APP)

(制图:市值风云APP)风云君认为,尽管目前的境外收入占比没有超过50%,但国际工程承包商依然是公司的核心角色。

如果不是疫情和大股东的资产注入,境内收入是很难在短期内超过境外收入的。更为关键的是,咨询设计收入停滞不前,而国际业务的合同金额自2020年以后迅速恢复,远超同期的国内业务。

综上所述,随着营收逐步恢复,公司的主业将回归到国际工程承包,海外市场才是真正的重点。

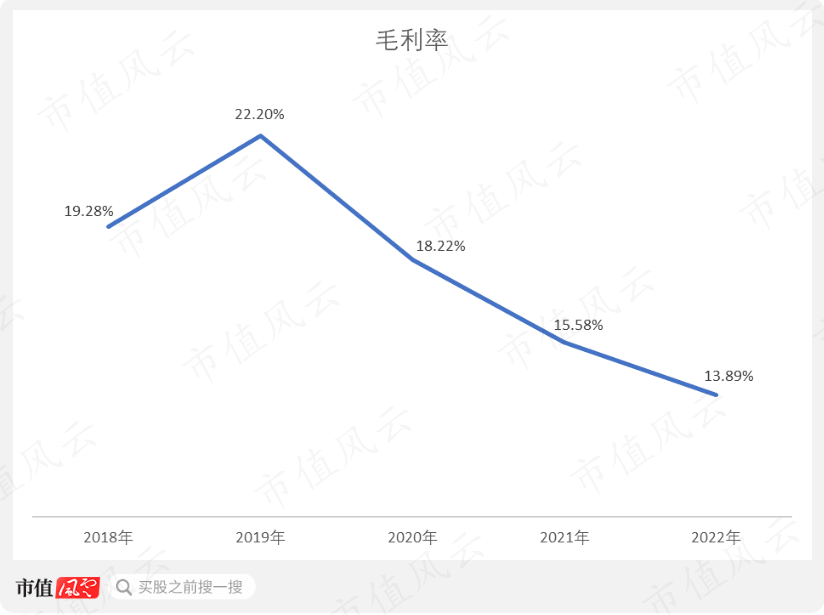

毛利率持续下滑,业绩复苏缓慢

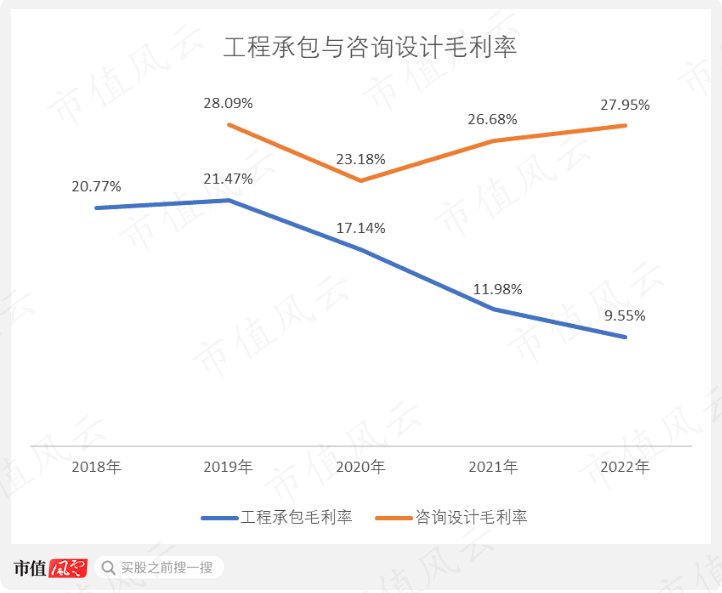

公司毛利率从2019年的22.2%持续下滑至2022年的13.89%,一点反弹的迹象都没有。

(制图:市值风云APP)

(制图:市值风云APP)具体来看,工程承包毛利率从2019年的21.47%一路下滑至2022年的9.55%,累计下滑超过10个百分点。咨询设计毛利率在2020年有所下滑,随后持续回升至2022年的27.95%,已经非常接近2019年的28.09%。

(制图:市值风云APP)

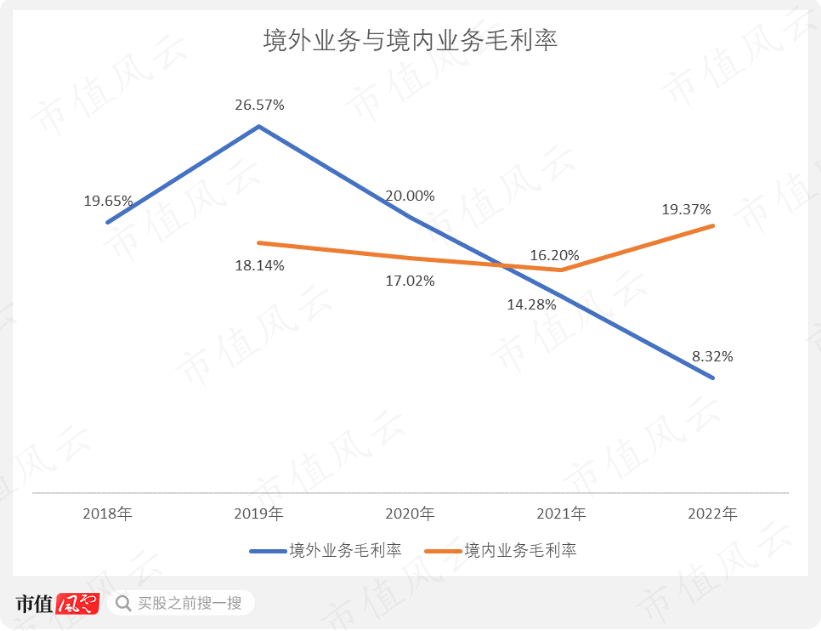

(制图:市值风云APP)和境内业务相比,境外业务毛利率在2019-2022年期间出现明显的下滑。

(制图:市值风云APP)

(制图:市值风云APP)综上所述,国际工程承包业务是拖累公司毛利率的最主要因素。

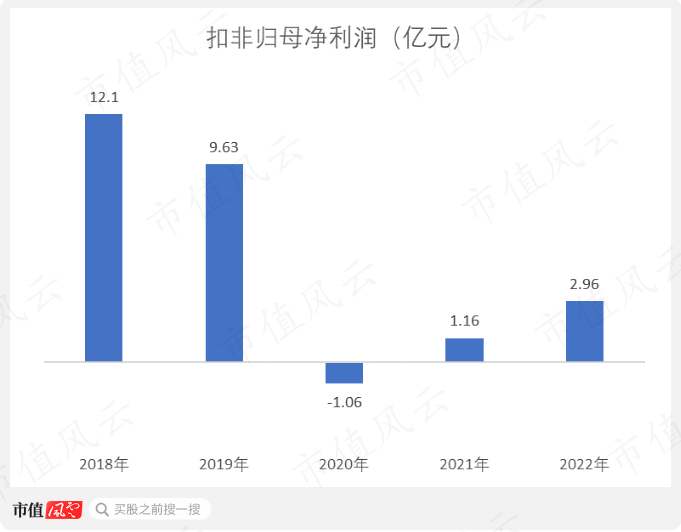

由于毛利率下滑,利润空间受到挤压,公司的业绩复苏在一定程度上也受到影响。

扣非归母净利润在2020年录得负的1.06亿元,随后在2021年转为正值。2022年扣非归母净利润为2.96亿元,和2018、2019年的10亿元左右的规模相比,还是差了不少。业绩复苏的步伐较为缓慢。

(制图:市值风云APP)

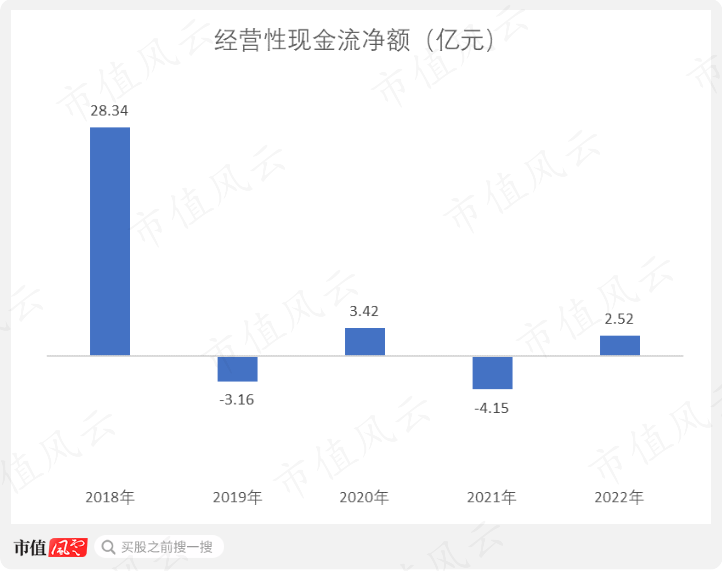

(制图:市值风云APP)现金流就更为明显了。2018年的经营性现金流净额高达28.34亿元,之后的经营性现金流净额要么太少,要么就是为负值,完全不能和2018年相提并论。

(制图:市值风云APP)

(制图:市值风云APP)作为参照,风云君选取北方国际(000065.SZ)作为可比公司。

中工国际与北方国际的相同点是,两者都有国际工程承包业务,其核心市场都是“一带一路”沿线国家。两者也都是央企的子公司,都有资产注入的经历。

不同点是,北方国际在一系列资产重组之后,货物贸易渐渐超过国际工程承包,成为其营收的主力。

另外,传统的EPC模式面临较大的竞争压力,盈利空间收窄,所以近几年北方国际的工程承包业务逐渐转向PPP模式。北方国际的具体情况可以参考下面的报告。

(来源:市值风云APP)

北方国际的营收从2018年的99.81亿元持续增长至2022年的134.33亿元,中间没有出现下滑。扣非归母净利润从2019年的7.2亿元下降至2021年的3.8亿元,随后大幅反弹至2022年的7.67亿元,这是近5年来的最高值。

(制表:市值风云APP)

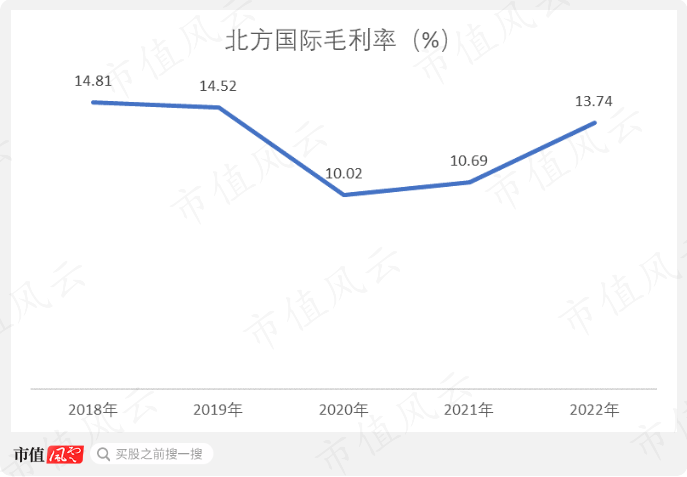

(制表:市值风云APP)北方国际的毛利率在2020年达到低谷之后开始回升,从2020年的10.02%回升至2022年的13.74%。

(制图:市值风云APP)

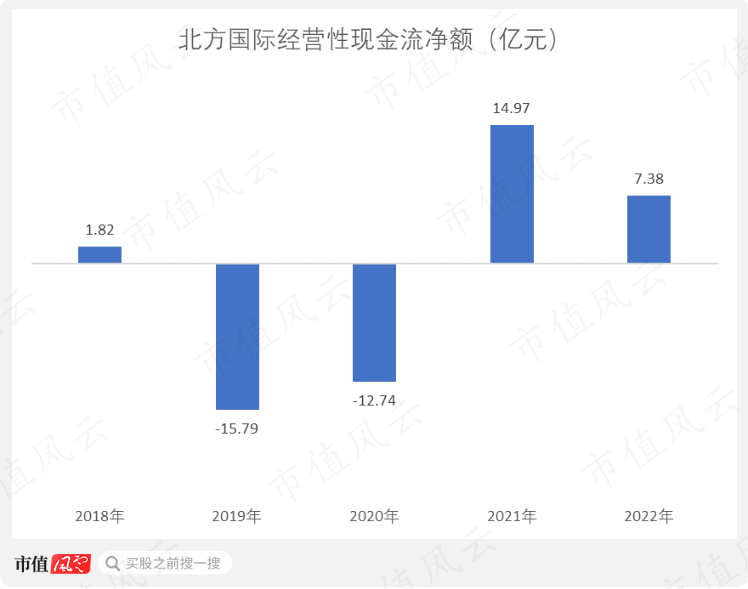

(制图:市值风云APP)北方国际的经营性现金流在2019和2020年分别净流出15.79和12.74亿元,在2021和2022年均转为正值,分别达到14.97和7.38亿元。

(制图:市值风云APP)

(制图:市值风云APP)综上所述,北方国际虽然也遭受疫情的冲击,但韧性十足,整体的业绩表现明显要好于中工国际。

免责声明:本报告(文章)是基于上市公司的公众公司属性、以上市公司根据其法定义务公开披露的信息(包括但不限于临时公告、定期报告和官方互动平台等)为核心依据的独立第三方研究;市值风云力求报告(文章)所载内容及观点客观公正,但不保证其准确性、完整性、及时性等;本报告(文章)中的信息或所表述的意见不构成任何投资建议,市值风云不对因使用本报告所采取的任何行动承担任何责任。