东吴证券被立案:涉国美、紫鑫药业定增 所保荐企业曾一查就撤

转自:贝壳财经

又一家券商被中国证监会立案调查。

4月16日晚,东吴证券发布公告称,因公司涉嫌国美通讯、紫鑫药业非公开发行股票保荐业务未勤勉尽责,2024年4月8日,中国证监会决定对东吴证券立案。东吴证券表示,公司将积极配合中国证监会的相关工作,并严格按照监管要求履行信息披露义务。目前,公司的经营情况正常。

近年来,东吴证券投行业务相关保荐代表人曾因未勤勉尽责被出具警示函。其保荐的两家IPO公司建科集团、恒兴新材也出现了“一查就撤”的情况。从近三年业绩上看,东吴证券投资银行业务收入有所波动,保荐业务收入有所下降。2020-2022年,东吴证券投资银行业务分别实现收入11.02亿元、9.47亿元、11.08亿元;保荐业务收入分别为5300.96万元、4743.4万元、4122.45万元。

涉嫌在国美通讯、紫鑫药业定增中未勤勉尽责

在定增项目实施期间,国美通讯、紫鑫药业均涉嫌信披违法违规,而作为保荐人,东吴证券未及时发现。

2020年9月,国美通讯宣布非公开发行股票。根据《国美通讯非公开发行股票发行情况报告书》,国美通讯本次非公开发行股票募集资金总额为1.66亿元,扣除发行费用后将用于京美电子智能终端生产线智能化项目、国美通讯信息化平台建设项目、补充流动资金及偿还银行贷款;本次发行的对象为国美通讯控股股东山东龙脊岛,山东龙脊岛将以现金方式认购本次非公开发行的股份。

2021年3月19日,本次定增项目获得中国证监会核准。东吴证券在上述项目《保荐书》中表示,东吴证券作为本次非公开发行的持续督导保荐机构,对国美通讯进行持续督导,持续督导期至2022年12月31日。

《保荐书》还提到,发行人严格遵守募集资金监管协议,并及时履行了相关信息披露义务,不存在未履行审议程序擅自改变募集资金用途和损害股东利益的情况,不存在违规使用募集资金的情形。

事实上,国美通讯于2023年12月6日收到中国证监会下发的相关通知,因涉嫌信息披露违法违规,中国证监会决定对国美通讯立案。4月15日,国美通讯收到中国证监会出具的《行政处罚及市场禁入事先告知书》(以下简称《告知书》)。

“国美通讯非公开发行股票相关文件存在虚假记载,构成欺诈发行。”《告知书》显示,国美通讯通过虚假贸易业务虚增2020年度营业收入57823.56万元、营业成本57459.25万元,分别占当年营业收入的61.53%、营业成本的62.18%,国美通讯2020年年度报告存在虚假记载。而国美通讯2020年非公开发行的相关文件,引用了上述虚假贸易业务收入数据。

紫鑫药业也因涉嫌信披违法违规被立案。4月10日发布的公告显示,2013年至2020年,紫鑫药业未按规定披露关联交易,导致公司年报涉嫌存在重大遗漏;2014年至2021年,公司涉嫌虚增林下参采购成本,以虚增存货;2017年至2018年,公司通过舞弊方式虚增营业收入和利润。

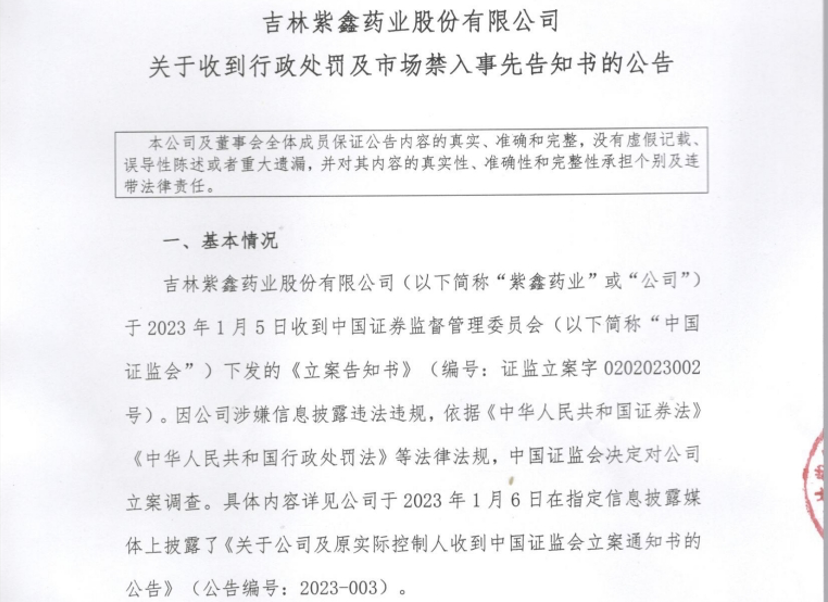

图片来源:紫鑫药业关于收到行政处罚及市场禁入事先告知书公告截图。

图片来源:紫鑫药业关于收到行政处罚及市场禁入事先告知书公告截图。而紫鑫药业定增项目正是发生在此期间,紫鑫药业2014年宣布非公开发行股票,募集资金用于偿还银行贷款及补充公司流动资金。据《紫鑫药业非公开发行股票上市保荐书》,紫鑫药业本次非公开实际发行1.27亿股,实际募集资金净额为15.67亿元,保荐机构为东吴证券。

东吴证券在上述《保荐书》中表示,东吴证券愿意推荐发行人本次非公开发行的股票上市交易,并承担相关保荐责任。

紫鑫药业是一家集科研、开发、生产、销售、药用动植物种养殖为一体的中医药企业,主营业务收入主要为中成药与人参产品。而国美通讯主营业务系智能终端产品的研发、制造及销售,实际控制人为黄光裕。紫鑫药业去年已从深交所退市,而国美通讯也多次发布“股票可能被实施退市风险警示”。

所保荐两家企业一查就撤,保荐对象称其对自身工作质量“缺乏信心”

今年2月,东吴证券因聘任独立董事流程中,相关材料未在规定时间内提交,备案时间明显迟延,聘任流程存在重大瑕疵而收到上交所监管警示。东吴证券也因此成为去年9月《独董办法》施行以来,首家因独董聘任流程问题被罚的上市券商。

今年1月23日,因江苏剑牌农化股份有限公司(以下简称“剑牌农化”)及其保荐人撤回发行上市申请,上交所终止其发行上市审核。此前,东吴证券的相关保荐代表人曾因剑牌农化保荐业务被出具警示函,具体事由是保荐代表人在执业中未勤勉尽责,对发行人应收票据等事项的核查不充分。

此外,东吴证券保荐的两家IPO公司建科集团、恒兴新材也出现了“一查就撤”的情况。2020年12月,建科集团、恒兴新材IPO申请获受理,保荐人均为东吴证券,但在被抽中现场检查后10天,两家公司均于2021年2月撤回了IPO申请。

随后2023年恒兴新材再次冲击IPO,并更换了保荐人。在相关《审核问询函》中恒兴新材表示,前次申报中,发行人于2021年1月被抽到现场检查,前任保荐机构因考虑到申报材料中存在部分关联交易等信息存在遗漏、对自身工作质量缺乏足够信心等因素,担心因工作质量使保荐机构自己可能面临被监管部门处罚的风险,故与发行人多次沟通想要撤回材料。

恒兴新材称:“发行人对自身经营状况、内部控制情况等有信心,认为不存在影响发行上市条件的情况,但经前任保荐机构反复要求,最终还是撤回材料。”

东吴证券在2023年半年报中提到,公司投资银行业务包括股票承销与保荐、债券承销、资产证券化、新三板挂牌,为企业客户的收购兼并、资产重组等提供财务顾问服务。

2022年,东吴证券增收不增利。当年其营收同比增长13.41%至104.86亿元;归母净利润同比下降27.45%至17.35亿元。

2023年前三季度,东吴证券实现营收80.36亿元,同比下降7.82%;归母净利润17.46亿元,同比增长41.28%。

新京报贝壳财经记者 徐雨婷

编辑 岳彩周

校对 杨许丽