天马股份计提9亿资产损失 被2问是否存其他利益安排

中国经济网北京4月13日讯 深圳证券交易所网站近日发布关于对天马轴承集团股份有限公司2022年年报的问询函(公司部年报问询函〔2023〕第17号)。3月30日,天马轴承集团股份有限公司(简称“天马股份”,002122.SZ)发布2022年年度报告。

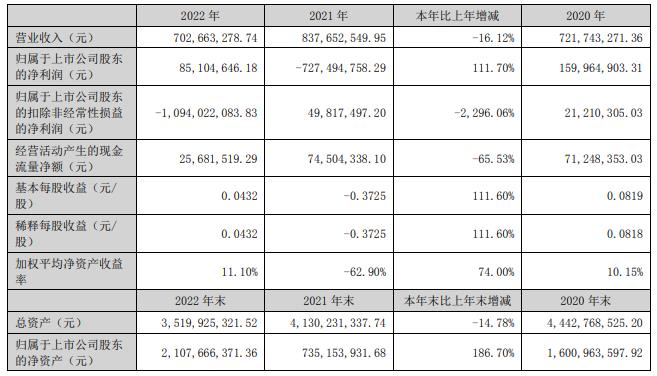

2022年,公司全年实现营业收入7.03亿元,同比下降16.12%;归属于上市公司股东的净利润8510.46万元,同比增长111.70%;归属于上市公司股东的扣除非经常性损益的净利润-10.94亿元,同比下降2296.06%;经营活动产生的现金流量净额2568.15万元,同比下降65.53%。

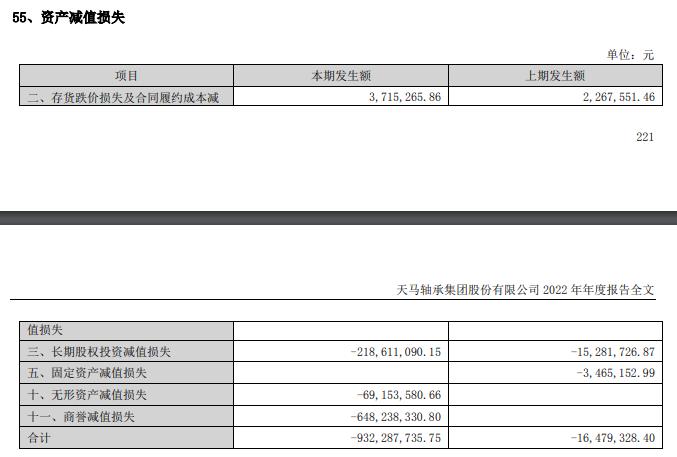

报告期内,天马股份资产减值损失发生额为-9.32亿元,其中,长期股权投资减值损失发生额为-2.19亿元,商誉减值损失发生额为-6.48亿元。

2022年末,天马股份长期股权投资金额为7.52亿元,2022年初为9.75亿元,重大变动原因主要为对联营企业金华手速计提大额减值导致。

截止2022年12月31日,天马股份合并资产负债表中商誉账面余额为人民币67588.79万元,商誉减值准备为67588.79万元,商誉主要为天马股份2019年收购徐州长华信息服务有限公司时形成,本期商誉产生大额减值,对天马股份财务报表产生重大影响。

深圳证券交易所指出,年报显示,天马股份报告期计提资产减值损失9.32亿元,其中计提长期股权投资减值损失2.19亿元,商誉减值损失6.48亿元。长期股权投资减值主要为对金华手速信息科技有限公司(以下简称“金华手速”)投资减值,商誉减值主要系对收购徐州长华信息服务有限公司(以下简称“徐州长华”)形成的商誉计提减值。

深圳证券交易所请天马股份说明热热文化、中科华世经营业绩在业绩承诺期满后出现大幅下滑的原因及合理性,说明热文化、中科华世自收购以来主营业务收入构成、占比、对应毛利率的变化情况及变动原因,前十大客户销售及其变化情况,截至目前对前十大客户应收账款的回款情况,以及其主要客户是否与天马股份及公司董事、监事、高级管理人员、5%以上股东、实际控制人(如有)存在关联关系、一致行动关系或可能造成利益倾斜的其他关系,是否存在其他利益安排。

年报显示,创投服务与资产管理业务是公司的主营业务之一。截至2022年末,天马股份管理的股权资产和债权资产账面价值约13.78亿元,比上年末降低1.95亿元。天马股份将持有的2只私募股权基金及多家上市公司股票作为交易性金融资产进行核算,期末余额为4.18亿元,本期公允价值变动-4613.92万元,股票投资的资金来源多为自有及自筹资金。

深圳证券交易所请天马股份说明报告期内在公司出现债务逾期并被债权人申请破产重整的背景下,公司进行大额证券投资的原因及合理性,相关投资对象与你公司及公司董事、监事、高级管理人员、5%以上股东、实际控制人(如有)是否存在关联关系、一致行动关系或可能造成利益倾斜的其他关系,是否存在其他利益安排。

以下为原文:

深圳证券交易所

关于对天马轴承集团股份有限公司2022年年报的问询函

公司部年报问询函〔2023〕第17号

天马轴承集团股份有限公司董事会:

我部在对你公司2022年年度报告(以下简称“年报”)进行事后审查的过程中,关注到如下事项:

1.年报显示,你公司报告期计提资产减值损失9.32亿元,其中计提长期股权投资减值损失2.19亿元,商誉减值损失6.48亿元。长期股权投资减值主要为对金华手速信息科技有限公司(以下简称“金华手速”)投资减值,商誉减值主要系对收购徐州长华信息服务有限公司(以下简称“徐州长华”)形成的商誉计提减值。

根据你公司前期公告,徐州长华及金华手速均为公司前期收购的、以解决原控股股东资金占用的主要资产。你公司于2019年4月收购徐州长华时,其账面价值8358.00万元,评估价值81669.49万元,评估增值877.14%。徐州长华主要资产为持有的北京热热文化科技有限公司(以下简称“热热文化”)66.67%股权、中科华世文化传媒有限公司(以下简称“中科华世”)81.15%股权。收购对手方徐州睦德信息科技有限公司(以下简称“徐州睦德”,由你公司董事长武剑飞控制)承诺热热文化2019年净利润、2019-2020年累积净利润、2019-2021年度累积净利润分别为5000万元、11000万元、18500万元,承诺中科华世2019年净利润、2019-2020年累积净利润、2019-2021年度累积净利润分别为2400万元、5100万元、8100万元。根据会计师出具的专项审核报告,热热文化业绩承诺期内累计实现净利润19204.09万元,业绩承诺完成率为104%。中科华世业绩承诺期累计实现净利润8382.52万元,业绩承诺完成率为103%。2022年为业绩承诺期满后的首个会计年度,热热文化、中科华世分别实现营业收入3065.72万元、5866.33万元,同比下滑80.78%、70.44%,分别实现净利润-4796.21万元、-4235.89万元,由盈转亏,经营业绩大幅度下滑。

你公司2021年3月收购徐州彤弓科技信息咨询有限公司(以下简称“徐州彤弓”)100%股权,以抵减原控股股东资金占用24972.89万元,其底层资产为持有的金华手速49%股权。徐州彤弓2020年12月末账面价值529.49万元,评估值为24972.89万元,增值率达4616.40%。你公司报告期内对该项长期股权投资计提减值2.19亿元,占当时收购时抵偿占用金额的88%。年报同时显示,金华手速2022年实现收入644.62万元,净利润为404.9万元,分别同比下滑89%、78%。

请你公司:

(1)说明商誉、长期股权投资减值的具体测试过程,其中根据《会计监管风险提示第8号--商誉减值》的相关要求,说明商誉减值测试过程中选取的关键参数,如预计未来现金流量现值时的预测期增长率、稳定期增长率、利润率、折现率、预测期等,并说明选取的依据及合理性;

(2)说明热热文化、中科华世经营业绩在业绩承诺期满后出现大幅下滑的原因及合理性,说明热文化、中科华世自收购以来主营业务收入构成、占比、对应毛利率的变化情况及变动原因,前十大客户销售及其变化情况,截至目前对前十大客户应收账款的回款情况,以及其主要客户是否与你公司及公司董事、监事、高级管理人员、5%以上股东、实际控制人(如有)存在关联关系、一致行动关系或可能造成利益倾斜的其他关系,是否存在其他利益安排;

(3)说明本次商誉减值测试过程中对热热文化、中科华世的评估情况,并列表对比热热文化、中科华世实际经营数据和置入时及业绩承诺期各年对商誉测试时评估预测的差异情况,若存在较大差异,请说明具体原因和评估时相关数据选取依据及合理性(如适用);

(4)说明本次长期股权投资减值测试时对徐州彤弓的评估情况,并列表对比此次评估与徐州彤弓置入时评估预测的差异情况,若存在较大差异,请说明具体原因和评估时相关数据选取依据及合理性(如适用);

(5)结合前期置入资产自纳入合并报表以来的业绩表现、与收益法评估过程中营业收入、净利润等财务数据预测值的差异情况(如有),说明置入资产的估值作价是否合理,是否存在损害上市公司利益和中小股东合法权益的情形,在此基础上说明前期是否存在虚增估值抵减资金占用的情形。

请年审会计师对上述问题(1)(2)、你公司独立董事对上述问题(5)进行核查并发表明确意见。

2.年报显示,你公司报告期内因破产重整确认债务重组收益173350.89万元。年审会计师将破产重整收益的确认作为关键审计事项。此外,营业外支出中,预计赔偿支出金额为61344.73万元主要为你公司破产重整受理前计提的利息及违约金等。

请你公司:

(1)说明报告期内确认债务重组收益的具体情况,包括相关债务形成原因与金额、债务重组过程与时间等,同时说明债务重组收益具体的会计处理过程,相关会计处理是否符合企业会计准则的有关规定;

(2)说明破产重整受理前计提的利息及违约金的具体情况,包括但不限于主要债权人、债务形成原因、违约债务金额、利率、具体会计处理等,说明将计提的利息及违约金计入营业外支出的依据,是否符合企业会计准则的有关规定。

请年审会计师对上述问题进行核查并发表明确意见。

3.年报显示,你公司期末存货账面价值66025.01万元,同比增长26%。存货中发出商品期末账面价值23165.95万元,占存货账面价值35%,发出商品期末账面价值同比增长16%,原材料期末账面价值同比增长114%。公司期末存货跌价准备计提比例为16%,同比下降5个百分点。公司报告期内转回或转销存货跌价准备1810.45万元。

请你公司:

(1)说明存货账面价值,特别是发出商品、原材料期末账面价值较期初大幅增加的原因,按类别列示存货跌价准备的计提过程(包括存货类型、相关产成品种类、数量、可变现净值及可变现净值确定的主要方式和参数等),说明存货跌价准备计提比例下降的原因,在此基础上说明存货跌价准备的计提是否充分;

(2)说明发出商品金额较大、同比增长较快的原因,发出商品的前五名客户名称、合同签订时间、金额、产品发出时间、验收及收款安排、目前结转情况等,进一步说明发出商品未满足收入确认条件的原因,并结合历史销售退回情况等因素,说明发出商品是否存在无法形成收入的风险,以及你公司能否对发出商品实施有效控制;

(3)说明报告期内存货跌价准备大额转回或转销的具体原因,存在以前年度计提的存货跌价准备在报告期转回的,结合转回的确定依据、与计提时测算的差异,说明前期存货跌价准备计提的充分性及合理性。

请年审会计师对上述问题进行核查并发表明确意见。

4.年报显示,你公司期末应收账款账面余额31735.19亿元,其中账龄在三年以上的应收账款账面余额19241.39万元,占比61%。你公司对账龄在3年以上应收账款坏账准备的计提比例为100%。

请你公司说明三年以上应收账款占比较高的原因及形成过程,包括发生时间、原因、金额、交易背景、你公司与欠款方的关联关系情况(如有)等,在此基础上说明前期收入确认是否谨慎合理。请年审会计师进行核查并发表明确意见。

5.年报显示,你公司报告期末其他应收款中应收土地收储款8000.00万元,应收关联方资金拆借款8987.56万元,应收股权转让款2893.96万元,占其他应收款期末的比重分别为32%、36%、11%。从其他应收款账龄看,三年以上的应收账款期末余额12896.65万元。公司报告期内对其他应收款计提坏账准备4539.79万元,期末坏账准备计提余额为14821.29万元,计提比例59%,较期初上升14个百分点。

应收关联方拆借款中,主要为前期对参股公司齐齐哈尔欣豪润成房地产开发有限公司(以下简称“欣豪润成”)提供7000万元财务资助形成。在前述财务资助即将到期(2022年12月)前,你公司同意将前期财务资助展期三年,且不再收取利息,欣豪润成其他股东按比例提供的财务资助同样进行展期。

请你公司:

(1)说明应收土地收储款、股权转让款的形成过程,包括形成时间、交易对方、账龄及坏账计提情况等,说明未能收回的原因及公司所采取的措施,并结合付款方相关情况,说明后期收回的可能性,在此基础上说明相关坏账准备计提是否充分;

(2)说明公司同意将财务资助进行展期并不在收取利息的原因及合理性,公司与欣豪润成股东及实际控制人是否存在资金往来、共同投资等其他安排,并结合欣豪润成所处房地产行业的发展现状及未来发展趋势,说明该笔款项收回的可能性及判断依据,在此基础上说明前述财务资助及展期是否存在损害上市公司利益和中小股东合法权益的情形。

请年审会计师对上述问题(1)、你公司独立董事对上述问题

(2)进行核查并发表明确意见。

6.年报显示,创投服务与资产管理业务是公司的主营业务之一。截至2022年末,你公司管理的股权资产和债权资产账面价值约13.78亿元,比上年末降低1.95亿元。你公司将持有的2只私募股权基金及多家上市公司股票作为交易性金融资产进行核算,期末余额为4.18亿元,本期公允价值变动-4613.92万元,股票投资的资金来源多为自有及自筹资金。

请你公司:

(1)结合未来发展方向及发展战略,说明将创投服务与资产管理业务作为公司主营业务经营的原因,公司是否有具备支持该项业务发展所需的人员、资金等关键资源要素;

(2)说明交易性金融资产的具体构成、报告期内公允价值变动幅度较大的原因及交易情况,投资资金来源于自筹资金的,说明具体来源及方式;

(3)说明报告期内在公司出现债务逾期并被债权人申请破产重整的背景下,公司进行大额证券投资的原因及合理性,相关投资对象与你公司及公司董事、监事、高级管理人员、5%以上股东、实际控制人(如有)是否存在关联关系、一致行动关系或可能造成利益倾斜的其他关系,是否存在其他利益安排。

请你公司独立董事对上述问题(3)进行核查并发表明确意见。

7.海南齐机科技有限公司(前身为齐齐哈尔第一机床厂有限公司,以下简称“海南齐机”)系你公司参股公司。2020年6月,你公司控股股东徐州乾顺承科技发展有限公司(后更名为四合聚力信息科技集团有限公司)向其增资后获得51%股权,进而实现对海南齐机控制。海南齐机近三年的营业收入分别为105.13万元、6363.65万元、20218.33万元,净利润分别为4962.29万元、9343.53万元、-8889.36万元。你公司董事陈友德、姜学谦、侯雪峰均在海南齐机担任董事,其中陈友德任海南齐机董事长兼总经理,你公司监事李光任海南齐机监事。丧失控制权后,你公司及你公司控股股东四合聚力按出资比例多次向海南齐机增资,其中你公司实缴出资14639.30万元。2021年8月,海南齐机向你公司子公司徐州正隆提供最高额度不超过1.5亿元的财务资助,以满足子公司日常经营资金需要。截至2022年末,海南齐机向徐州正隆提供的财务资助余额为8178.2万元。

请你公司:

(1)结合海南齐机主要业务及产品等情况,说明在四合聚力实现对海南齐机的控制后,你公司主要业务与控股股东是否存在同业竞争,并结合控股股东承诺情况,说明控股股东是否违反同业竞争相关承诺;

(2)说明你公司在丧失海南齐机控制权后,其收入实现大幅度增长的原因,并结合其业务开展情况,说明其净利润波动幅度较大的原因及合理性;

(3)结合海南齐机现金增资时点,说明在失去控制权后,你公司继续对其进行大额现金增资的原因,在你公司资金紧张并出现债务逾期的背景下仍对海南齐机大额现金增资的合理性,你公司向其大额现金增资后又借入大额资金的原因及合理性;

(4)说明海南齐机获得大额现金增资后,相关增资资金的具体使用情况,并说明你公司对海南齐机大额现金增资是否损害上市公司利益和中小股东的合法权益,相关资金是否实际被控股股东支配或占用。

请你公司独立董事对上述问题(4)进行核查并发表明确意见。

请你公司就上述问题做出书面说明,在2023年4月25日前将有关说明材料报送我部并对外披露,同时抄送派出机构。

特此函告

深圳证券交易所

上市公司管理一部

2023年4月12日