单厂2000万千瓦!TCL中环与沙特签约海外最大规模硅片厂

【文/观察者网 张志峰 编辑/周远方】

中国光伏产业如今正在矛盾中寻求变革。

一面是隆基绿能、通威股份、TCL中环等光伏头部企业纷纷因产能过剩而内卷,造成上半年业绩巨亏,资本市场谈“光伏”而色变;另一面却是全球能源转型历史机遇的吸引下,头部企业骑虎难下,只能一条道走到黑,仍在尽力扩大产能,同时也不乏新玩家不断入局。

7月17日,国内光伏行业龙头之一的TCL中环与沙特阿拉伯公共投资基金(PIF)旗下子公司签署合作协议,拟投资20.8亿美元,约合人民币151.31亿元,建设目前海外最大规模的晶体晶片厂(下称“中东项目”),预计年产能可达20GW。

要知道,凭借连续多年在产能和增速上的绝对领先地位积累,2023年中国大陆企业硅片总产能才达到953.6GW,占全球总产能的98%。该中东项目一个厂的产能就超过超过全球的2%,壕气十足。

TCL中环方面称,这是在中东、北非、欧洲等地区展开商业合作的重要支点,也为公司从产品输出向技术标准输出的转型,提供了重要支撑。

TCL创始人李东生亲自带队前往考察并签约,足见该项目对企业发展的重要程度。

无独有偶,沙特PIF同日还与另一家光伏头部公司晶科能源签署合作协议,在沙特设置并运营光伏电池及组件项目,预计总投资额近10亿美元,约合人民币72.75亿元,预计光伏电池及组件的年产能将分别达到10GW。

一日间两大光伏龙头公司获得沙特富豪青睐,一扫中国光伏行业自东南亚“光伏5.16”新政后的阴霾。据相关媒体报道,除了TCL中环和晶科能源之外,近期天合光能、协鑫科技、中信博等厂商均有在沙特建厂的计划。

沙特重仓中国新能源企业

事实上,这场合作对于中国光伏企业与沙特双方而言,本就是一场双向奔赴。

沙特阿拉伯早在2016年就提出“2030愿景”,旨在推动沙特经济多元化、社会改革和国家建设,以实现可持续发展和摆脱对石油的过度依赖。

而沙特公共投资基金作为全球最具影响力的主权基金之一,承担了助力沙特可再生能源转型、实现沙特“2030愿景”的使命,致力于发展风电、光伏、氢能、储能等可再生能源。

截至2024年7月,PIF资产管理规模约9250亿美元(约合人民币67230亿元),为全球第五大主权财富基金,2023年实现投资盈利约250亿美元。

据悉,该机构目前在中国的投资额已达220亿美元,约合1600亿元人民币,聚焦可持续发展、科技、汽车、卫生保健等领域。

值得一提的是,就在晶科能源、TCL中环与PIF达成合作前,7月15日消息称,沙特主权财富基金(PIF)总裁鲁梅延近期访问北京。其高管透露,PIF在香港设立办公室之后,预计2024年第四季度或2025年第一季度将再于北京成立办公室,以更好地触达中国市场,理解中国经济和公司,找寻更多投资机会。

中共中央政治局委员、国务院副总理何立峰在会见鲁梅延时也表示,中沙双方要共同落实好两国领导人重要共识,加强发展战略对接,深化能源、贸易、投资、金融等领域合作,拓展清洁能源、高技术等新兴领域合作,推动中沙全面战略伙伴关系实现更大发展。

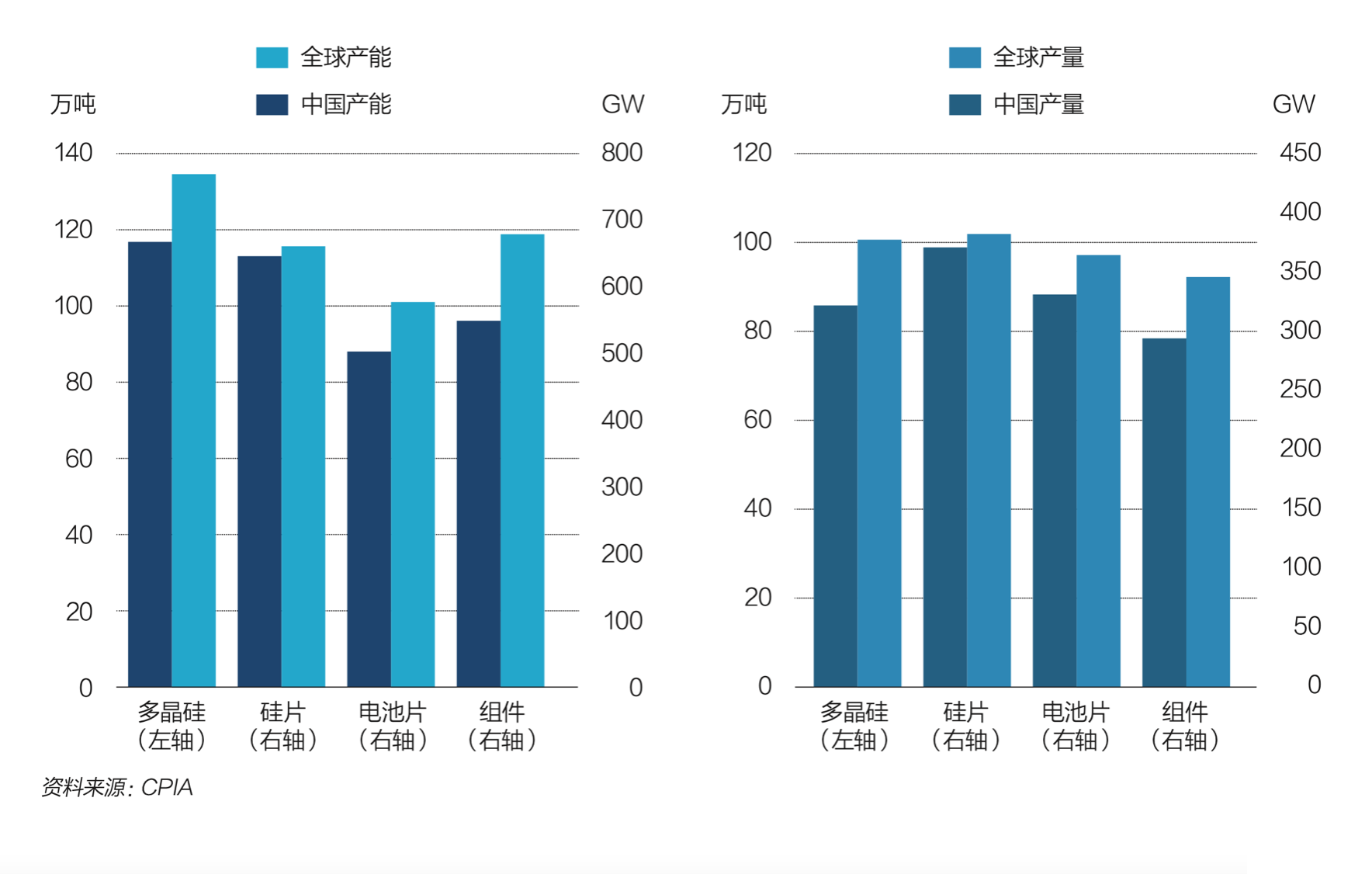

事实上,如果选定了要发展新能源,就一定绕不开中国。就光伏产业而言,硅料、硅片、电池片、组件四大产业链主要环节,中国产能(直接或间接)均占全球9成以上,在硅片环节,份额更是接近98%,经历了20年从无到有的产业升级和技术迭代,几乎每个中国龙头企业都具备从硅料,到硅片,再到电池片、组件的全产业链能力。

图为中国光伏行业协会统计的2022年数据

图为中国光伏行业协会统计的2022年数据“不出海,就出局”

对于中国光伏产业而言,国内硅片需求的增速远远无法追上产能提升的速度,由此造成的产能严重过剩问题同样严峻,这些龙头企业最缺的也恰恰是时间。或者说,打开中东、欧美等更广阔市场的时间先后,直接关系这些企业的生死存亡。

从数据来看,据上海有色网报道,截至2023年底,全球硅片总产能约为974.2GW,同比增长46.7%。其中,中国大陆企业硅片产能约为953.6GW,占全球总产能的97.9%,拥有绝对主导地位。

但在产量方面,2023年中国大陆硅片产量约为668.3GW,同比增长80%,占全球硅片产量的98.1%,产能利用率仅有70%。

国内市场需求方面,根据国家能源局发布数据,2023年我国光伏产业的装机量,在同比大幅增长148.1%的前提下才达到216.88GW,消耗的硅片产能十分有限,这还是在各地政策推动下,集中式光伏以及工商业、用户光伏等分布式光伏均有大幅增长的背景下。

在对外出口方面,2023年中国硅片出口额约48.6亿美元,同比下降4.1%;出口量约70.3GW,同比增长93.7%,约占我国硅片产量的10%。

出口量几乎翻了一倍才达到总产量的一成,且出口额反而在下降。不难看出,中国硅片企业以利润换取市场的决心。

即便如此,2023年生产的硅片,国内装机和出口也至少需要1年半左右消耗,且随着N型硅片的更广泛应用,P型硅片会被大量剩余,坩埚设备企业自身也会有很大库存。

有行业资深人士向观察者网表示,产能与产量,产量与需求之间的严重错位导致国内光伏龙头只能在价格上不断内卷,价格下降最快的环节较2022年高价时降幅达到80%。加之光伏产业天然具有初期投资额大、回报周期长的特性,决定头部企业想要在这场“战争”中获胜只能集中大量资金进行超前布局。多重因素共同作用下,导致去年四季度以来,龙头上市公司业绩越卷亏得越多。

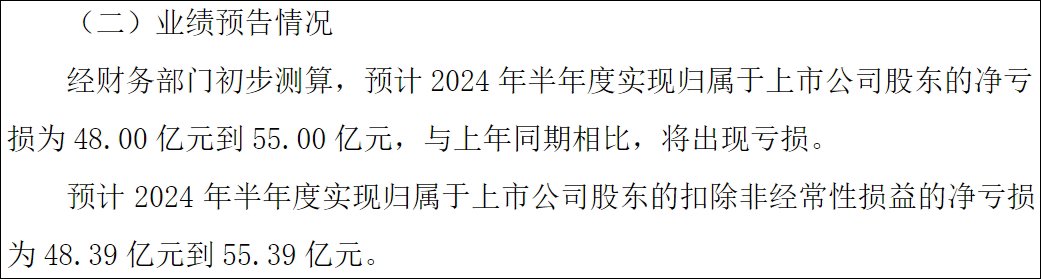

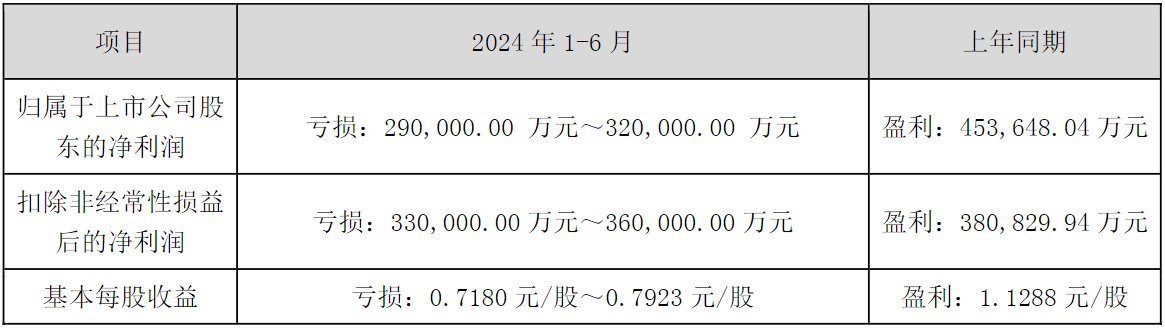

根据企业近期披露的2024年中期业绩预告,隆基绿能预计上半年实现归属净利润亏损48亿—55亿元;通威股份则预计上半年实现归属净利润亏损30亿—33亿元左右;TCL中环预计公司上半年实现净利润亏损29亿—32亿元,均由盈转亏,急转直下。

截图分别来自隆基绿能、通威股份、TCL中环中期业绩预告

截图分别来自隆基绿能、通威股份、TCL中环中期业绩预告仅这三家头部光伏企业,半年就亏掉了超过100亿元真金白银。此外,晶澳科技、双良节能、爱旭股份、亿晶光电等光伏个股也披露了2024年上半年业绩预告,均处于预亏状态。

加上前期为扩大产能疯狂举债,看中的就是前几年硅料硅片价格上涨带来的时代红利以及行业美好前景,没想到如今陷入“疯狂内卷,看谁先挺不住”,红利没吃多少,却不得不继续“借新还旧”,硬着头皮继续扩充产能的怪圈,就连外行都对这些企业生存问题捏一把汗。

例如TCL中环,有知情人士告诉观察者网,“原本李东生涉足光伏行业,就是因为受够了面板行业内卷怪圈带来的经营压力,想换个赛道重新起航,没想到短短几年后又进入了第二个内卷怪圈,且投入资金量更大、成本回收周期更长。”

李东生自己也说,“学费不能交两次”,因此光伏产业要想跳出这个怪圈,就更要积极进行前瞻性布局,继续扩充产能,由此带来的资金压力和经营压力也只会更大。

“不出海,就出局。”李东生判断,“中国企业出海,要与当地企业共建工业能力,以适应全球化新形势。”

因此,在国内光伏产业明显过剩、海外市场需求仍在不断递增且产能严重不足的背景下,国内光伏行业龙头不得不顶着逆全球化的狂风,坚定不移地拥抱全球市场,并为此掀起一场产业转移浪潮,此次中东项目的签约落地,无疑是其中重要一环。

撬动海外市场的支点

值得一提的是,目前中国光伏企业与沙特的合作只能看做为其出海寻求更大市场开了个好头,短期内并不能完全消除产能过剩所带来的负面影响。

首先,TCL中环和晶科能源此次与沙特PIF合资建厂,都只持有合资公司40%股权,拥有一定决策权,但谈不上主导。

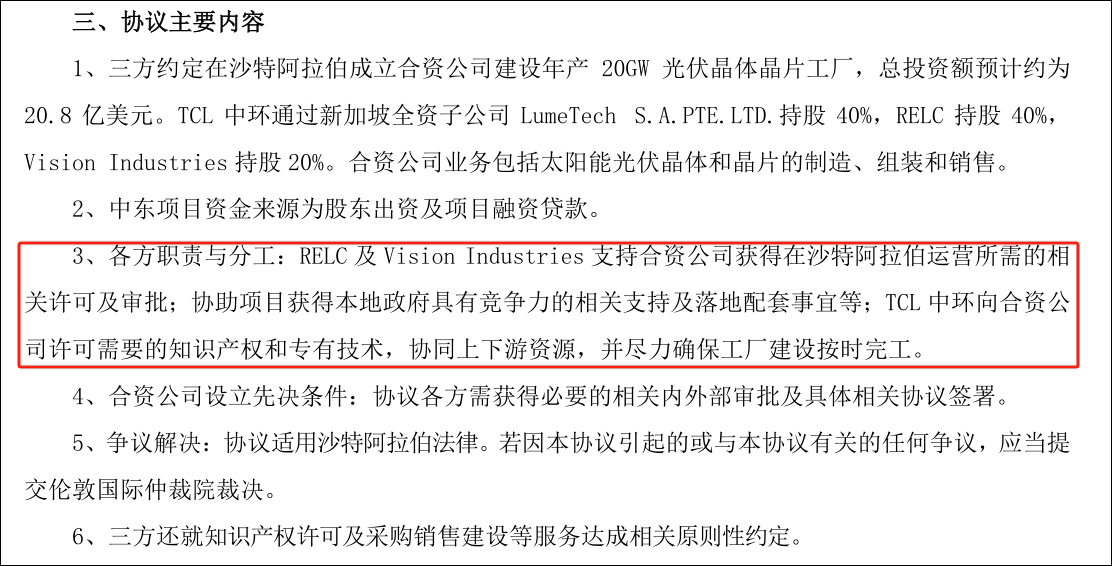

TCL中环与PIF的合作协议中写得很清楚:PIF两家子公司RELC及Vision Industries 支持合资公司获得在沙特阿拉伯运营所需的相关许可及审批;协助项目获得本地政府具有竞争力的相关支持及落地配套事宜等;TCL 中环向合资公司许可需要的知识产权和专有技术,协同上下游资源,并尽力确保工厂建设按时完工。

对于中国企业而言,以合资公司作为支点,撬动整个中东,乃至于北非和欧美市场,同时提供技术输出作为未来新的赢利点,作用不容小觑。

但这些显然更加着眼于未来行业格局,却对当下国内的产能过剩问题帮助不大,对此,一位光伏从业人员向观察者网分析称,头部公司一边深受行业内卷带来得苦果,一边继续扩充产能,除了基于自身野心的因素之外,更大原因在于企业对这一清洁能源所带来广阔前景的前置性投资。

据PVinfolink预测,光伏装机未来十年或迎来十倍增长,预计2050年全球新增装机需求达1246-1491GW。而据隆基总裁李振国预测,到2030年,全球新增装机规模需达到每年1500GW-2000GW,并且需要持续30年的安装,才能真正对全球能源转型形成有效支撑。

而我国光伏产业20年前从零发端,主要来自以欧美为代表的海外市场订单来驱动,到如今在技术、产业链、产能等全方位引领全球且完全自主可控来之不易。

因此在更多的业内人士看来,现阶段光伏产能过剩,既是中国产业发展自身的惯性,也是全球南方国家发展平权、能源平权的必由之路,客观上,也驱动了行业对落后产能的淘汰和出清。在这个过程中,要保持战略定力,尽可能避免过冷过热、冷热交替的情况。

不过亦有分析人士认为,对于每一家光伏企业而言,产能过剩的问题已经严重到足以威胁其“生死”。且光伏产业的技术迭代已经进入瓶颈期,对于发电效率、成本下降等方面的提升将十分缓慢,新旧技术界限不明显,并不会短期内因市场淘汰而出清。因此如何出清过剩产能、同时避免盲目扩张和无序竞争显得尤为重要。

SEMI中国光伏标准委员会联合秘书长吕锦标也公开表示,光伏行业在今年内就会出现调整,预计三季度将看到调整信号。另外,产业链调整会首先体现在多晶硅端,各企业通过安排成本相对高的生产线停产检修降负荷,以柔性生产缓解库存压力。他直言,“如果三季度还不开始调整,还不降负荷,还在低价抢单,那根本撑不到2025年。”