9家上市银行成绩单:净利润均实现增长,业绩继续分化

文 | 新经济观察团 芳芳

新年伊始,各上市银行过去一年的业绩相继曝光。截至目前,A股已有陆续9家上市银行披露了2023年度业绩快报,包括7家城商行:杭州银行、长沙银行、齐鲁银行、青岛银行、厦门银行、兰州银行、宁波银行,以及2家股份制银行:招商银行和中信银行。

2023年,银行业金融机构整体经营环境向好,9家上市银行均实现归母净利润正增长。其中,杭州银行、齐鲁银行、青岛银行以及宁波银行同比增速超10%,杭州银行增速超过23%,盈利能力突出。

营收方面,全行业净息差下行下,厦门银行、中信银行、招商银行2023年营收下滑,其余6家实现正增长。而受区域经济环境变化影响,各银行业绩分化继续拉大。

同时,行业资产质量普遍改善,佼佼者杭州银行、宁波银行不良贷款率均低至0.76%。而兰州银行多个数据表现不佳,其中不良率1.72%位居九家之首,拨备率也低于行业均值,加权净资产收益率仅为个位数。

2024年开年以来,A股市场呈现持续波动的走势,绝大多数银行股顶住压力,维持住了上涨态势。例如中信银行、长沙银行等多家银行,年内累计涨幅超过10%。

01、行业两极分化,三家营收负增长,杭州银行净利润增速夺冠

根据金融监管总局最新数据,截至2023年末,银行业金融机构的总资产为417.29万亿元,同比增加了9.9%。整体来看,银行业基本盘向好,而9家银行的业绩快报,也传递出积极信号。

从营收来看,9家中有6家银行实现营收正增长。其中,长沙银行2023年实现营收248.03亿元,同比增长8.46%,是目前已公布业绩快报的上市银行中,营收同比增速最快的一家。

齐鲁银行增速紧随其后,2023年实现营收119.52亿元,同比增长8.03%。其余四家营收正增长的上市银行,分别是兰州银行、青岛银行、杭州银行和宁波银行,营收增长在6%-7%上下。

与此前上市银行营收双位数增长的高速时代相比,各家的增速均有所回落,上述6家银行的营收增速均进入到个位数时代。

此外,另外3家上市银行还出现了营收下滑,行业两极分化态势明显。具体来看,厦门银行2023年实现营收56.1亿元,同比下滑4.84%,是下滑最为严重的一家。中信银行和招商银行的净利润增速也均为负值,分别为-2.6%和-1.64%。

净利润方面,9家上市银行均实现净利润正增长,杭州银行、齐鲁银行、青岛银行和宁波银行更是实现双位数增长,表现优异。

具体来看,杭州银行2023年实现净利润143.83亿元,同比猛增23.15%,是净利润增长最高的一家银行。作为根植于杭州地区的上市银行,杭州银行业务战略性布局于长三角、珠三角等多个发达经济圈,从其盈利表现来看,增长势头强劲。

齐鲁银行、青岛银行和宁波银行则分别实现净利润42.32亿元、35.49亿元、255.35亿元,增速分别为18.02%、15.11%和10.66%。

而长沙银行、中信银行、兰州银行、招商银行和厦门银行等五家的净利润增速均低于10%。其中,营收下滑最多的厦门银行,净利润增速也是9家银行中最低的,仅有6.18%。

结合各家银行的营收和净利润表现来看,行业整体的归母净利润率均表现不俗。其中,杭州银行、厦门银行、宁波银行和招商银行均超过40%,分别为41.08%、47.43%、41.46%、43.23%,盈利能力较强。

而青岛银行和兰州银行归母净利润率则低于30%,分别为28.46%和23.19%,与上述几家相比盈利能力较弱。

02、资产规模稳增,不良率走低,兰州银行多个数据垫底

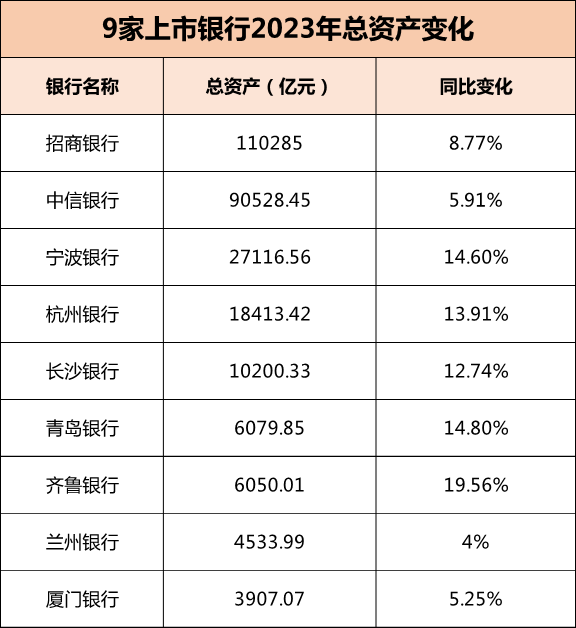

资产规模方面,尽管业绩水平有高有低,但9家上市银行的总资产规模都实现了正增长。

其中,齐鲁银行、青岛银行、宁波银行、杭州银行、长沙银行等共计五家银行增速超过10%,分别达到了19.56%、14.80%、14.60%、13.91%和12.74%。其余三家增速为个位数,其中招商银行、中信银行和厦门银行增速超过5%。而在2023年,兰州银行总资产仅增长4%,位居九家末尾。

从各家银行总资产规模变化来看,地域差距再度凸显。齐鲁银行、青岛银行、宁波银行和杭州银行等位于山东和浙江发达地区的银行,资产规模增长位于前列,上涨势头更足。

此外,除了兰州银行,8家上市银行的资产增速明显高于营收增速。这一方面显示行业增长空间可期,但资产增速与营收增速之间差异化表现,也与大环境降本增效,以及各行资产收益有所下滑密切相关。

一方面,随着过去一年降准降息政策的接连出台,权益市场不断走低,导致银行全线资产收益率不断下调;另一方面,银行为降低风险,填补不良客群带来的缺陷,开始将资产配置到更优质的客群中。当然,现阶段的业绩快报披露信息有限,更深层次的原因还需等待年报披露后获取。

资产质量方面,9家银行中7家上市银行的不良贷款率降低,宁波银行和兰州银行的不良贷款率出现微升。其中,杭州银行、厦门银行、宁波银行、招商银行的不良贷款率均保持在1%以下,招商银行为0.95%,其余三家均为0.76%。

而长沙银行、齐鲁银行、青岛银行、中信银行的不良贷款率分别为1.15%、1.26%、1.18%、1.18%;兰州银行的不良贷款率水平最高,达到了1.72%。

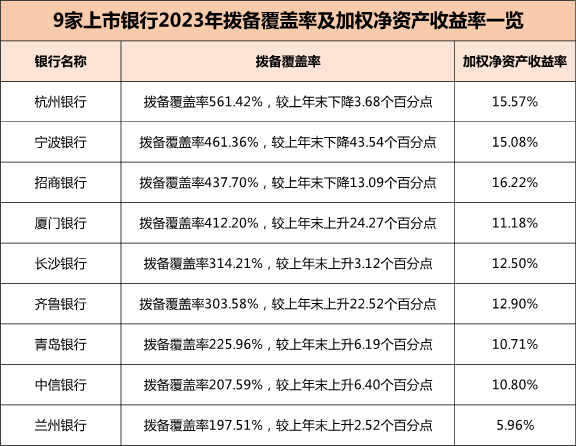

拨备覆盖率方面,8家银行均保持高位。国家金融监管总局披露的数据显示,截至2023年四季度末,商业银行拨备覆盖率为205.14%。

其中,杭州银行、宁波银行、招商银行三家的拨备覆盖率分别为561.42%、461.36%、437.70%,相较2022年末均有所下降,但仍在400%以上,位居9家银行的拨备覆盖率TOP3,远高于行业平均值。

长沙银行、齐鲁银行、青岛银行、厦门银行和中信银行,各自的拨备覆盖率分别为314.21%、303.58%、225.96%、412.20%和207.59%,相较2022年末,分别上升3.12个百分点、22.52个百分点、6.19个百分点、24.27个百分点和6.40个百分点。

而兰州银行拨备率仅为197.51%,虽然有所上升,但拨备率依旧在9家银行中垫底。

此外,与拨备覆盖率相对应的,是各家银行的加权净资产收益率表现。其中,招商银行达到16.22%,位居九家银行首位。往下依次为杭州银行和宁波银行,加权净资产收益率分别达到15.57%和15.08%。而齐鲁银行、长沙银行、厦门银行、中信银行、青岛银行紧随其后,加权净资产收益率分别为12.90%、12.50%、11.18%、10.80%、10.71% 。

兰州银行再次垫底,加权净资产收益率为5.96%,是九家银行中唯一低于10%的一家。

03、LPR下调稳定市场信心,各银行积极布局

就在2月20日,央行发布最新消息,5年期以上LPR下调25个基点(BP)至3.95%。据悉,这是自2020年4月以来的第六次降息,也创下2019年LPR形成机制改革后的最大降幅。这次超预期的下调动作,彰显了央行稳增长、稳地产以及促融资的市场信心。

受消息面影响,21日收盘后,银行板块整体快速拉升, 9家上市银行中,宁波银行上涨7.45%、齐鲁银行上涨6.09%,招商银行上涨5.83%,其余各家也均有不同幅度的上涨态势。

根据中信建投研报,此次LPR下调时点符合预期,5年期下调幅度超出市场预期。“1年期不动+5年期下调”的政策组合,一方面有利于刺激房地产需求侧改善、托底宏观经济,另一方面体现了政策呵护银行息差的态度。

另外,国泰君安证券研报显示,此次降息有助于提振市场预期,通过以价换量促进需求进一步恢复。居民端,5年期以上LPR下降一方面会减轻按揭月供压力,改善提前还款趋势,一方面也有助于刺激购房需求;企业端,5年期以上LPR下降将传导至企业实际贷款利率,降低企业中长期融资成本。降息落地,宽信用和稳增长的政策环境利好银行板块投资。

除了整体大环境向好,各家银行也纷纷行动起来。作为头部城商行之一的杭州银行,面临同质化竞争激烈的金融市场,将“体验管理”发展为数字化转型的重要抓手,围绕“客户导向+数智赋能”,在线下网点不断进行服务、设备、技术、环境等多层面的创新及升级,来适应不断变化的市场需求和客户期望。

而作为湖南省最大的地方法人银行,长沙银行始终坚持“立足长沙、深耕湖南、辐射广东”,不断开拓省内市外市场,优化业务结构、经营提质增效,同时加强风险控制能力,从而得以在激烈的金融市场竞争中站稳脚跟。

此外,在风险管理层面,招商银行则不断规范自身管理工作,提升员工信用意识,在“金融信用信息基础数据库”的配合下,有效增强自身的信贷风险防控能力。同时,还充分发挥征信服务信贷、服务群众、服务民生、服务中小企业发展的作用。

在最近举办的2024年商业银行年度工作会议中,各家银行纷纷表示,将继续把稳中求进作为发展总基调,统筹推进稳增长、调结构、增动能、防风险、开新局各项工作,进一步发挥职能定位、优化金融资源供给,推动高质量发展各项目标任务落地见效。

展望2024年,风险与机遇并存,随着中央要求的金融服务建设规划不断推进,各地服务实体经济、增加各项贷款投放力度加强。各家银行如何在把握自身区域市场特色的基础上,进行业务模式创新升级、保持优势特色,是整个行业的必答题。