连续17年不良率低于1%,宁波银行树立风险管理行业标杆

宁波银行今年上半年继续推动高质量发展,规模和业绩稳健增长,资产总额成功迈上3万亿元新台阶。同时,该行积极响应号召,奋力抒写“五篇大文章”

标点财经、投资时间网研究员 陈锋

“千磨万击还坚劲,任尔东西南北风。”面对复杂多变的市场环境,愈发激烈的行业竞争,宁波银行股份有限公司(下称宁波银行,002142.SZ)始终保持战略定力,专注主业,服务实体,紧扣“五篇大文章”,持续推动高质量发展。

据宁波银行半年报,该行规模和业绩均继续稳健增长。

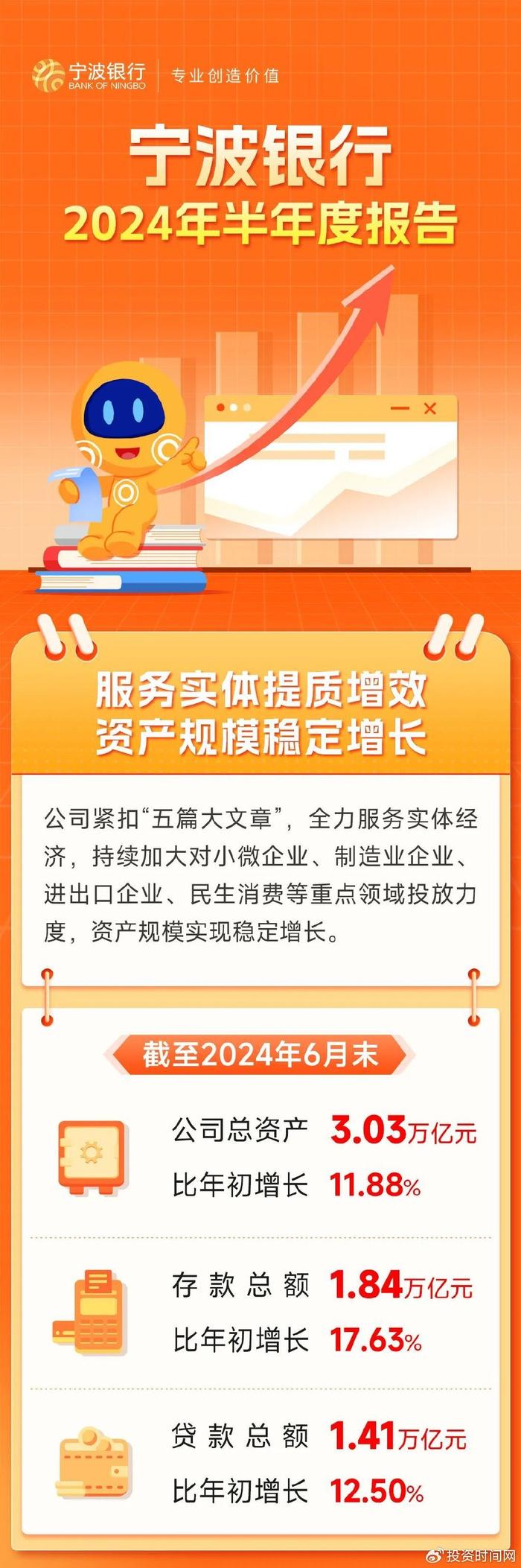

今年上半年末,该行资产总额达到30337.44亿元,成功迈上3万亿元新台阶。上半年,该行营业收入同比增长7.13%,归母净利润同比增长5.42%,高于同期商业银行净利润同比增速。

宁波银行实现持续稳健发展,离不开该行始终坚持“经营银行就是经营风险”的理念。该行以其卓越的风险管理能力,为整个金融行业的风险管理工作树立了新的标杆。

今年上半年末,宁波银行不良贷款率为0.76%,远低于同期商业银行不良贷款率。自2007年上市以来,该行不良率始终保持在1%以下,是连续17年不良率低于1%的A股上市银行。

2023年10月末举行的中央金融工作会议提出,做好科技金融、绿色金融、普惠金融、养老金融、数字金融五篇大文章。做好“五篇大文章”,是金融机构服务新质生产力、推进高质量发展的重要路径。

宁波银行积极响应国家号召,奋力抒写“五篇大文章”。该行在科技金融方面持续创新和打造生态,在绿色金融领域不断加强支持力度,在普惠金融领域坚持深耕细作,在养老金融上致力于专业和温情,在数字金融方面持续推进“数实融合”的数字化转型。

深入践行“五篇大文章”,是宁波银行推进高质量发展的坚实保障。

规模、业绩增长稳健

今年上半年,宁波银行继续保持规模和业绩较好增长,不仅显示出该行稳健的经营能力,也进一步彰显了该行在复杂环境中的市场竞争力。

今年上半年末,宁波银行资产总额为30337.44亿元,成功迈上3万亿元新台阶,较上年末增11.88%。其中,贷款及垫款总额为14093.28亿元,较上年末增12.50%。同时,该行存款总额为18424.01亿元,较上年末增17.63%。

宁波银行资产规模达到新高度,反映出该行扎实的服务实体经济能力和客户的认可。

业绩上,今年上半年,宁波银行实现营业收入344.37亿元,同比增7.13%;归母净利润为136.49亿元,同比增5.42%,高于同期商业银行净利润同比增速。

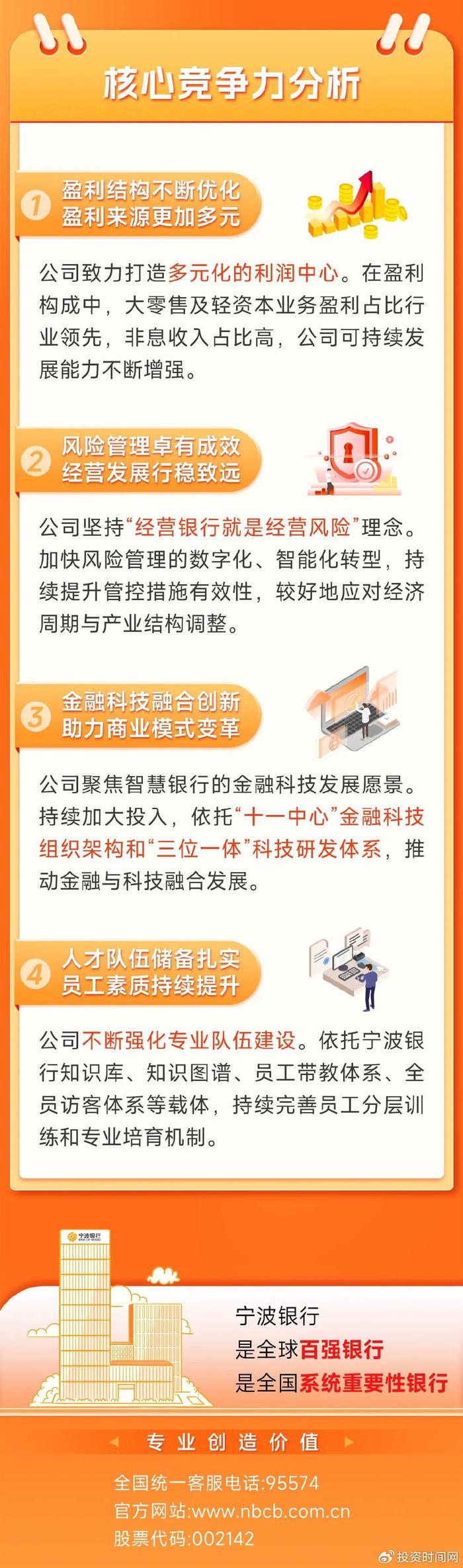

宁波银行稳健增长源于该行不断提升核心竞争能力。

一方面,宁波银行不断升级商业模式。今年上半年,该行强化集团内子公司协同,提升专业化服务能力,并运用金融科技构建数字化发展的差异化新动能,通过“专业+科技”满足各类客户全生命周期的金融需求,内生活力不断增强。

另一方面,宁波银行始终致力于打造多元化的利润中心,不仅有公司银行、零售公司、财富管理、消费信贷、信用卡、金融市场、投资银行、资产托管、票据业务9个利润中心,子公司方面还有永赢基金、永赢金租、宁银理财、宁银消金4个利润中心,各利润中心协同推进。

收入结构中,宁波银行大零售及轻资本业务的盈利占比行业领先,非息收入占比较高,可持续发展能力不断增强。今年上半年,该行实现非利息收入112.83亿元,在营业收入中占比为32.76%。

奋力抒写“五篇大文章”

在稳健发展的同时,宁波银行积极响应国家号召,以实际行动抒写“五篇大文章”,演绎金融助力实体经济高质量发展的新篇章。

在科技金融方面,宁波银行坚持创新和打造生态。该行持续深化科技金融服务体系,发挥银行数字化、平台化特色优势,打造科技型企业服务生态圈,助力培育新质生产力。推出各类特色产品,形成专利贷、科技贷等多项专属金融产品,为科技型企业提供“资金、产业、金融、管理”四项赋能,围绕科技型企业“技术链、产业链、供应链”,强化资源整合,助力企业发展。

在绿色金融领域,宁波银行发展动力澎湃。该行持续加大对绿色经济、低碳经济、循环经济的支持力度,重点支持节能环保、清洁能源、基础设施绿色升级改造产业。今年上半年末,该行绿色贷款余额为430.45亿元,较上年末增加44.48亿元;累计发放碳减排贷款11.7亿元,共计可带动碳减排量19.53万吨二氧化碳当量。该行还通过新发行绿色债券和投资绿色债券进一步拓宽绿色融资渠道。

在普惠金融领域,宁波银行持续深耕细作。该行优化组织架构,细分行业客群,推进全员资产业务经营体系。同时,围绕专门的政策、专属的产品、专业的团队、专项的服务,持续完善“专业化、数字化、生态化”的普惠金融体系,致力于为小微企业提供“简单、便捷、高效”的综合金融服务。今年上半年末,该行普惠小微贷款余额为1958.30亿元,较上年末增加99.90亿元;普惠小微客户数27.49万户,较上年末增加4.17万户。

在养老金融上,宁波银行用专业和温情抒写幸福养老新篇章。该行围绕养老产业、养老金规划、养老服务三大场景,完善“账户、产品、服务” 三大体系,打造“春华秋实”养老金融品牌,完善专业、智能、有温度的养老金融服务体系。今年上半年,该行上线商业养老金系统,上线商养产品2款,累计上线个养产品123款;为32万个人客户提供养老金融服务,为772家养老相关领域的企业提供金融服务。

在数字金融方面,宁波银行持续推进“数实融合”的数字化转型。该行通过智慧银行建设、开放银行实践以及数字化服务方案创新等方式,将金融服务无缝嵌入客户数字生态中。今年上半年,该行“鲲鹏司库”“财资大管家”等数字化服务产品市场认可度持续提升。同时,该行运用“宁行云”数字化综合赋能平台制定一户一策方案帮助客户解决经营痛点,助力实体企业数字化、智能化、系统化转型升级。

持续打造风险管理标杆

宁波银行实现持续稳健发展,也在于该行始终坚持“经营银行就是经营风险”的理念,牢牢坚守风控底线,持续提高风险管理的专业性、灵活性和前瞻性。该行资产质量也始终保持在行业前列。

今年上半年末,宁波银行不良贷款率为0.76%,远低于同期商业银行1.56%的不良贷款率以及城商行1.77%的不良贷款率;拨备覆盖率420.55%,也远高于同期商业银行的209.32%。

同时,该行资本充足率、一级资本充足率、核心一级资本充足率分别为15.28%、10.85%、9.61%,处于较好水平。

较低的不良贷款率、较好的资本充足率、较高的拨备,为宁波银行筑就了强大的安全防护,支撑了该行规模和业绩的稳健增长。

宁波银行以长期稳健的经营风格和卓越的风险管理能力,为整个金融行业的风险管理工作树立了标杆,引领着行业向更加健康、可持续的方向发展。

强悍的风险管理,保证了宁波银行稳健增长,稳健增长又反哺助力风险管理水平提升。宁波银行的发展,进入了长期良性循环。