东海研究 | 宁波银行(002142):规模增长仍强劲,核销力度较大

(来源:东海研究)

证券分析师:

王鸿行,执业证书编号:S0630522050001

邮箱:whxing@longone.com.cn

// 报告摘要 //

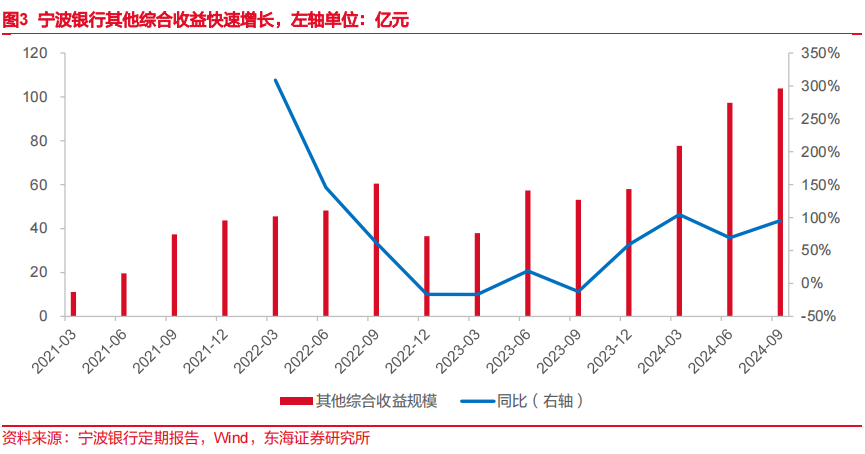

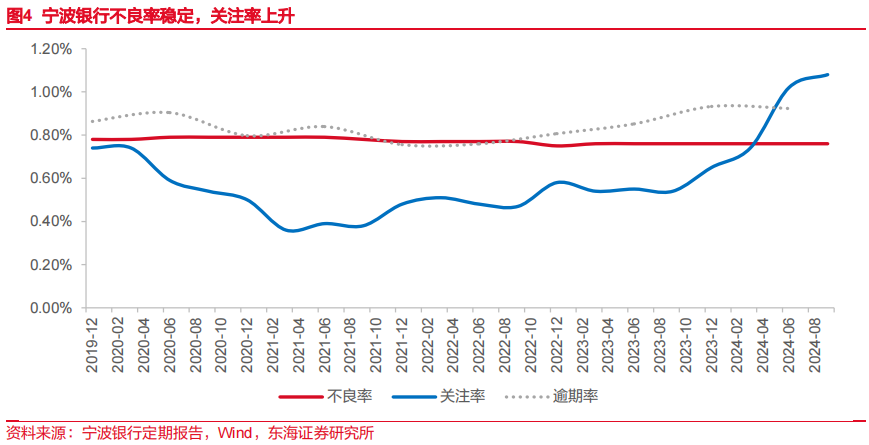

事件:前三季度公司实现营业收入507.53亿元(+7.45%,YoY),归属于母公司普通股股东净利润207.07亿元(+7.02%,YoY)。9月末,公司总资产为3.07万亿元(+14.88%,YoY),不良贷款率0.76%(持平,QoQ),不良贷款拨备覆盖率404.80%(-15.75PCT,QoQ)。前三季度宁波银行净息差为1.85%,同比下降4BPs。

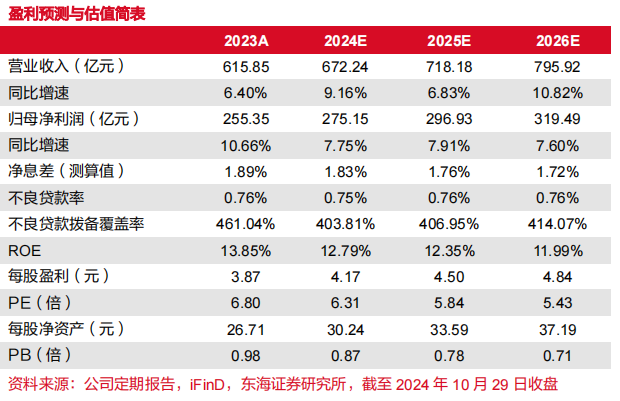

对公贷款投放强于季节性,个人贷款较前两季改善。Q3宁波银行贷款保持强劲增长,相对行业优势依然明显。结构上来看(图1所示),对公贷款同比继续明显多增(行业同期少增)体现较强区域需求及自身主动发力;票据贴现明显少增,或是因为一般贷款投放较好情况下,冲量动机较弱。个人贷款延续少增,与行业趋势相符,主要是三方面原因:一方面,去年同期投放较多个人经营性贷款及消费类贷款,今年到期量较大;另一方面,居民各类信贷需求偏弱;再者,公司个贷准入或因行业个贷信用风险上升而收紧。边际上,Q3新增个人贷款较前两季度明显改善,或主要是公司抓住旺季(近年投放节奏显示Q3一般为个人贷款投放旺季)窗口期,响应促消费、稳地产、支持薄弱环节等监管导向加大投放力度。公司所处区域产业扎实,在本地市场竞争力较强,预计信贷增速仍将保持相对优势。

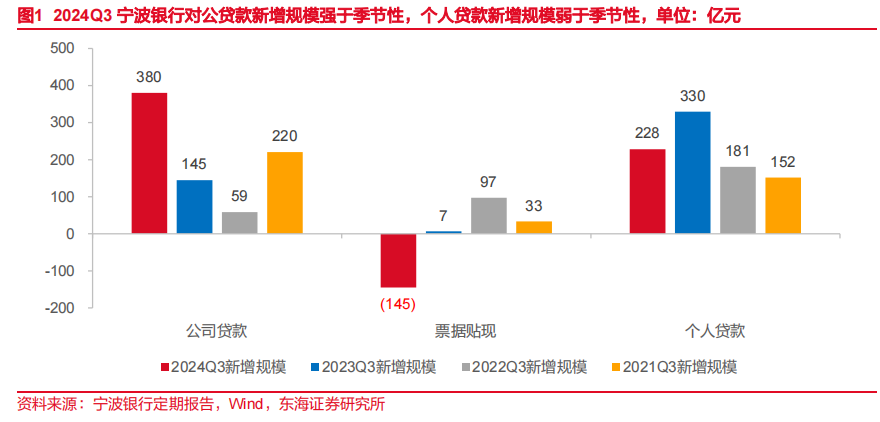

存款延续较快增长。在Q2超季节逆势而上基础上,Q3公司吸收存款仍保持较快增长(图2所示),明显快于同期M2。一方面或是持续受益于本地良好的出口形势,另一方面或是治理“手工补息”过程中受益于其定价优势。公司前三季度存款实现快速增长,为全年奠定基础,预计Q4仍能较同行保持较大的相对优势。

生息率延续下行,受益于付息率基数,净息差降幅明显收窄。受益于低基数,Q3息差同比降幅明显收窄。测算Q3单季度息差1.81%,同比持平。资产端,生息率下降依然较为明显,测算Q3生息率3.87%,同比下降约29BPs。一方面由于新增贷款结构分化(收益较高的零售贷款占比下降)且新发放贷款利率持续走低,另一方面由于债券重定价效应明显(去年至今政府债发行力度较大、利率下行明显,投资组合中低息券种占比或提升)。负债端,多轮存款降息之后存款刚性明显改善,测算Q3付息率为2.01%,环比改善1BP,由于去年基数较高,同比则明显下降16BPs,对息差降幅收窄有较大贡献。现阶段零售需求较弱、LPR及存量住房贷款利率下降等因素仍对生息率形成压力,但重定价放缓及宏观政策加码等有利因素作用下,下行压力有望放缓。负债端来看,10月下旬公司随大行实施新一轮较大力度存款降息,公司揽储节奏指向付息率将在今年Q4至明年上半年明显改善。

受市场影响,中间业务收入仍承压。Q3手续费及佣金收入同比降幅依然较为明显,预计仍受降费让利政策、资本市场表现较弱等因素制约。考虑Q4基数较低,以及“9.24”新政以来宏观持续加码促进市场风险偏好提升,中收降幅有望明显收窄。

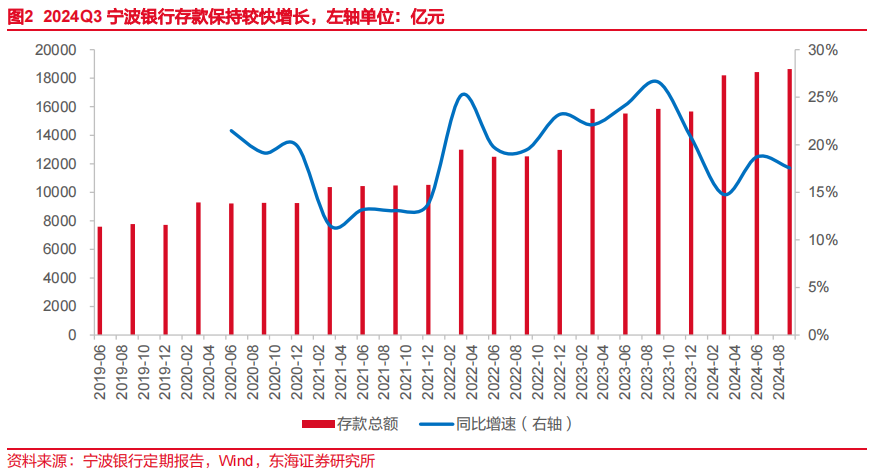

投资收益受市场影响明显回落。“9.24”新政以来债市明显回调,投资收益+公允价值变动损益从高位明显回落。然而,其他综合收益仍保持强劲增长(图3所示)指向其他债权投资(FVOIC)业绩仍突出。若后续兑现为投资收益将对当期损益形成较大驱动。

关注率继续小幅上升,不良处置保持较大力度。Q3关注类贷款占比较Q2末上升6BPs至1.08%(图4所示),与行业趋势相符,体现宏观层面压力。预计关注率主要是经营类、消费类零售客群扰动,与行业趋势相符,体现居民就业及收入压力;预计对公资产质量低位稳定,体现本地实体良好韧性。动态来看,测算前三季度不良生成率(加回核销,年化)为1.14%,处于近年较高位,但较上半年放缓。不良处置方面,Q3核销额同比+73.67%,收回已核销贷款同比+65.17%。因核销力度较大而计提边际放缓,拨备覆盖率进一步下降。当前行业零售资产风险上升较为普遍,后续信用成本或仍面临压力。考虑到公司收入增长较快、拨备较厚,预计仍有能力保持资产质量指标优异。

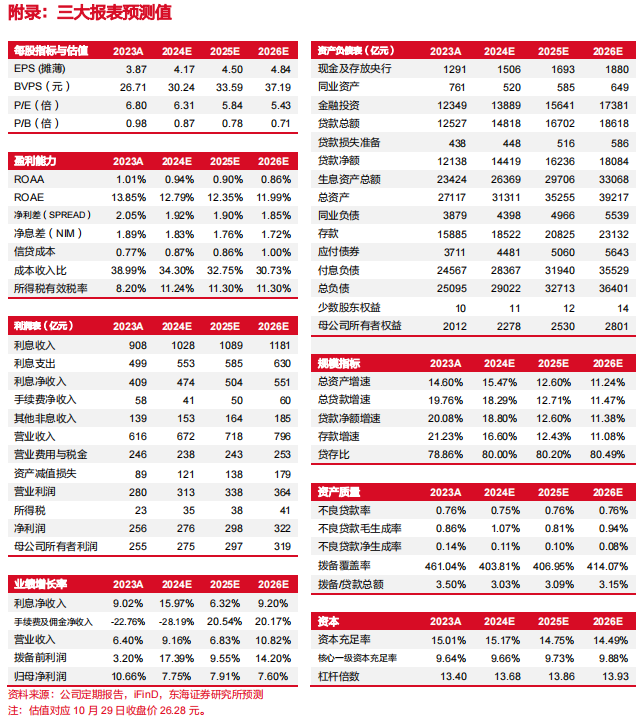

盈利预测与投资建议:受市场影响,Q3公司投资收益与手续费佣金收入承压。此外,10月存量住房贷款利率、存款挂牌利率与LPR调整对息差综合影响偏负面,我们相应调整盈利预测。预计2024-2026年营业收入分别为672.24、718.18、795.92亿元(原预测为680.42、742.52、832.86亿元),归母净利润分别为275.15、296.93、319.49亿元(原预测为270.45、295.38、338.31亿元)。预计2024-2026年普通股每股净资产为30.24、33.59与37.19元,对应10月29日收盘价PB为0.87、0.78、0.71倍。宁波银行区域经济扎实、专业经营能力突出,营收有望保持较快增长。凭借营收与拨备优势,公司有能力充分应对行业零售风险上升压力。行业层面,化债力度加大、房地产支持政策加码明显缓解市场对银行资产质量的担忧。基于以上理由,维持公司“买入”投资评级。

风险提示:行业零售资产质量大幅恶化;净息差大幅收窄导致收入失速。

// 报告信息 //

证券研究报告:《宁波银行(002142):规模增长仍强劲,核销力度较大——公司简评报告》

对外发布时间:2024年10月30日

报告发布机构:东海证券股份有限公司

// 声明 //

一、评级说明:

1.市场指数评级:

2.行业指数评级:

3.公司股票评级:

二、分析师声明:

本报告署名分析师具有中国证券业协会授予的证券投资咨询执业资格并注册为证券分析师,具备专业胜任能力,保证以专业严谨的研究方法和分析逻辑,采用合法合规的数据信息,审慎提出研究结论,独立、客观地出具本报告。

本报告仅供“东海证券股份有限公司”客户、员工及经本公司许可的机构与个人阅读和参考。在任何情况下,本报告中的信息和意见均不构成对任何机构和个人的投资建议,任何形式的保证证券投资收益或者分担证券投资损失的书面或口头承诺均为无效,本公司亦不对任何人因使用本报告中的任何内容所引致的任何损失负任何责任。本公司客户如有任何疑问应当咨询独立财务顾问并独自进行投资判断。

四、资质声明:

东海证券股份有限公司是经中国证监会核准的合法证券经营机构,已经具备证券投资咨询业务资格。我们欢迎社会监督并提醒广大投资者,参与证券相关活动应当审慎选择具有相当资质的证券经营机构,注意防范非法证券活动。