中核钛白定增“挖坑”狂割1亿韭菜!散户或深亏35%,谁来买单?

转自:钛媒体

近期,中信证券(600030.SH)、海通证券(600837.SH)以及中核钛白(002145.SZ)实控人王泽龙因违反限制性规定转让中核钛白2023年非公开发行股票过程中涉嫌违法违规,三者于同一日被证监会立案调查,舆论哗然,中核钛白股价两连跌停。

此案首次揭露了大型持牌券商牵头、串通相关私募、上市公司及其实控人利用转融通漏洞,恶意做空套利的灰色产业链,为中国证券市场的又一大耻辱柱。

虽然类似套路是近年定增市场广为人知的秘密,本次处罚也仅针对三方转融通违法,但值得注意的是,融券做空发生后中核钛白股价一路暴跌极可能并非偶然,诸多“里应外合”迹象存疑。这波明目张胆的定增陷阱如何一步步“挖坑”做局,狂割1亿元韭菜,钛媒体APP对其路线图有以下梳理详解。

虚假定增,步步“挖坑”

此番定增陷阱需要交代一个背景:幕后人“来者不善”。王泽龙系资本狂人王德亮之子,2017年其旗下安州私募坐庄广汽集团,遭资管新规“当头一棒”,罚没款超1亿元。而今,其与中核钛白又身陷新“国九条”第一案,前后两遭绝非造化弄人。

此前,王泽龙已经通过定增入局龙佰集团(002601.SZ)、西部材料(002149.SZ)、华旺科技(605377.SH)、亿田智能(300911.SZ)及新三板退市的郑州信大捷安等。

今年3月,中核钛白定增上市,发行价5.92元/股,募资52.87亿元,锁定期6个月为3月9日至9月8日,中信中证配资70%认购定增,王泽龙隐形参与。结合证监会调查报告,三者除了转融通违法,操盘细节“挖坑”不少。

首先是2022年9月,王泽龙就已决定实施定增套利,通过中核钛白员工持股计划定向出借券源,并以某投资发展有限公司名义与中信中证开展场外衍生品交易。韩雨辰具体执行套利方案,负责对接中信中证和中信证券。

第一步,2022年12月,中信中证合规部门及风险管理委员会审议通过挂钩约8800万股“中核钛白”非公开发行股份的场外衍生品交易申请。当月,上报的《关于某投资发展有限公司与中证资本开展挂钩中核钛白限售股场外期权6亿元名义本金的请示》至中信证券风险管理部及风险管理委员会审议通过。

合规及风控通过之际,中核钛白股价在12月29日跌至6个月来的最低点,审批通过后,中核钛白股价在1月第一个交易日启动,开始振荡拉升。

两个月中,中核钛白股价累计上涨31.38%,2月10日触及8.18元顶峰。

于是第二步,2月8日至2月10日,海通证券衍生产品与交易部经部门内部审批,将“中核钛白”股票纳入衍生品业务备选库,并履行了中核钛白非公开发行认购文件的公司用印审批流程。2023年2月10日,海通证券按照中信中证指令价格及认购金额参与中核钛白非公开发行首轮报价,当日确定发行价格为5.92元/股。

当月,中核钛白二级市场的股价已经是定增价的1.23倍以上,参与定增者均有20%多的溢价,立即套现锁定收益。

第三步,2月13日至2月21日,按中信中证指定路径分配的四个私募基金产品账户融券卖出8800万股“中核钛白”股票,卖出均价7.63元/股,成交金额约6.71亿元。

股价日K线图显示,2月13日当天中核钛白开启5连阴,随后连续两日反弹,最后形成一根拉高的假阴线,其借此完成出货。

以上,是证监会查明的三者违法事由,但在海通融券卖出后,其后续动作明显还未结束。

天量融券做空后,中核钛白股价随即开启下跌,2023年2月17日至9月8日区间跌幅达34.74%,期间埋伏了两波“里应外合”的“业绩雷”:

即第四步,中核钛白在4月28日公告大幅下跌的2022年报、2023年一季报:2022年扣非净利润、净利润分别下降46.9%、47.1%;2023年一季度扣非净利润、净利润分别下降88.9%、65.2%。

8月30日,半年报业绩继续大幅“暴雷”,公司扣非净利润、净利润分别下降70.35%、60.12%,经营性现金流同比减少95.97%,其中还有7908万元的政府补助“遮羞”。

20天后,定增天量解禁时间到,进一步冲击公司股价,为融券偿还制造了黄金时机。

于是第五步水到渠成,9月20日,中核钛白定增的8.93亿股悉数解禁,股价快速杀跌,做空机构迅速在大跌之际完成了融券偿还。

2023年9月20日、21日,中核钛白出现多笔大宗交易,中信证券上海路营业部、中信证券上海分公司、中信证券中信大厦营业部三者合计成交8986万股——与2月融券卖出8738万股接近,实在是过于巧合。

两露马脚

通过上述回顾,此案东窗事发的缘由不难理解——手法多少有点明目张胆。

首先是自2023年1月被一股“神秘资金”拉升至阶段高点后,融券余额一直在400万元上下的中核钛白在2月定增定价前夕突兀出现数根5亿元融券卖出巨柱:

做空势力自此在中核钛白盘整半年,与公司定增期限又正好吻合。

据中核钛白转融通数据,2023年3月16日、21日、28日出现三笔期限为182天的融券,这种相当罕见的半年融券共计6600万股,对应市值4.3亿元。

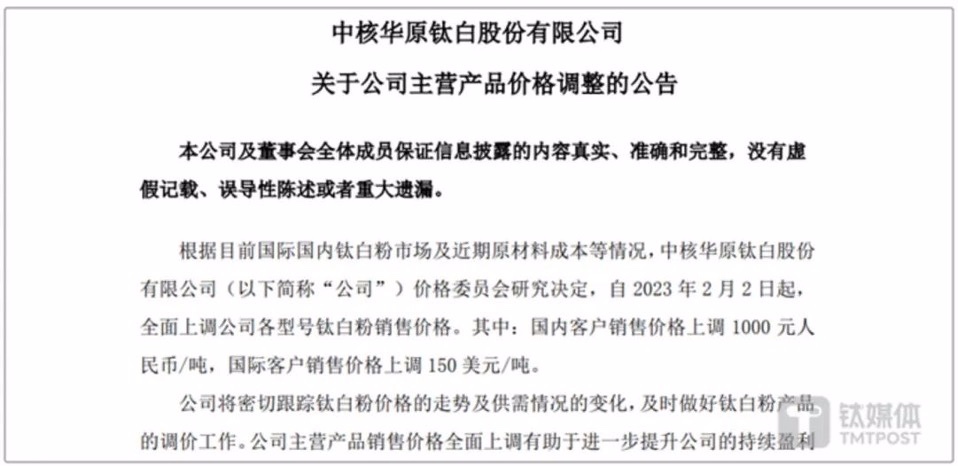

这笔坚定到离谱的天量做空之前,中核钛白股价已经拉涨至2月顶点,时值定增发行前夕,公司也连续释放利好,主营产品当日涨价,且投资5亿向上游扩建。

几天后的2月13日,转融通卖出砸盘近10%,巨量卖出拉响预警。

3月3日定增价公布,5.92元/股,已经非常接近中核钛白两个月前的启动价位。按规定,定增价需不低于询价(2月8日)前20个交易日均价的80%,因此2月13日砸盘对做高定价无影响。

其次,在解禁期前后中核钛白有着明显的诡异走势。

原本中核钛白2023年3月3日定增上市公告显示,锁定期半年截止9月8日。由于9月9日、9月10日是周末,所以限售股解禁原本应在9月11日,此前3月达成的3笔融券,偿还日是9月13日、18日,解禁后可以“无缝衔接”。

“意外”在于,9月8日乃至9月11日当天,中核钛白并未发布《关于非公开发行股票解除限售暨上市流通的提示性公告》,解禁时间明显延后。融券方只能在二级市场先行买入早做打算。

所以,原本应是“解禁恐慌日”的9月11日,中核钛白最终在午盘后涨停,背后很可能是机构抢筹。

9月16日,中核钛白公告称,限售股解禁时间9月20日,公司股价随即连续暴跌,自13日高点一路狂泄27%。

9月20日,中核钛白逼近跌停,收于4.75元,相较发行价已跌去20%。当天5笔大宗交易成交价均在跌停价附近,金额1.6亿元,主要买方就是中信证券。

至此,中核钛白明面上都已符合“定增+转融通”无风险套利模式的所有特征,被查是情理之中。

散户或深亏35%,谁来买单?

整个案件中,不管是参与的实控人王泽龙、还是全程操刀的中信证券及中信中证,以及借通道的海通证券,如果未被公之于众,皆是获利者。

最终,这波“高位定增+转融通做空”由散户承担了所有——期间看好中核钛白且连续持有的普通投资者直接亏损将达到35.25%。在东方财富维权登记平台,关于中核钛白的相关留言已多达72条。

该维权登记的起始期限是“2023年2月24日至2024年4月12日期间买入,并在2024年4月13日之后卖出或仍持有”,仅针对王泽龙等转融通融出8800万股后短暂时间内买进或卖出的投资者。目前有多名投资者留言,已经委托律师诉讼中核钛白赔偿损失,但也有市场人士对此表示,这种由股民发起的民事诉讼索赔一般很难胜诉,亦或无果而终。

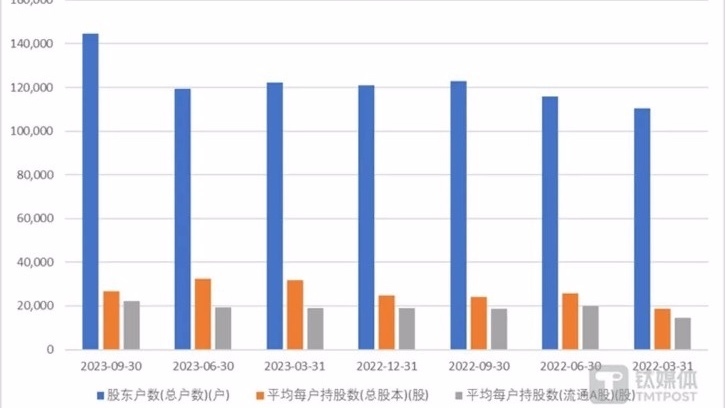

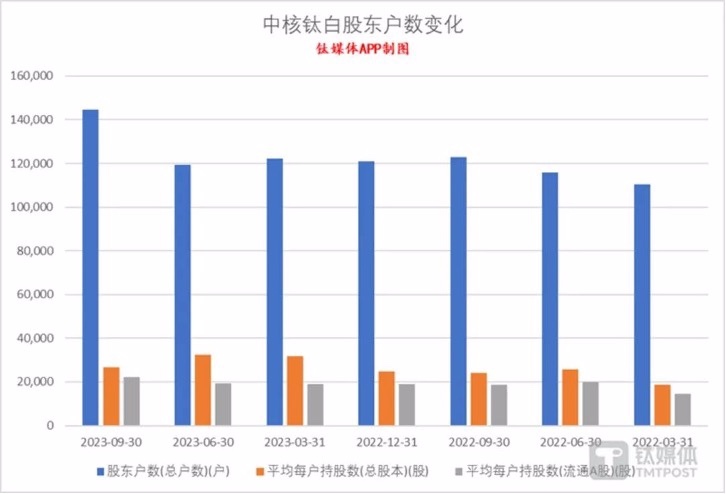

自2023年3月底至9月底,中核钛白股东户数已经自12.2万户增长至14.4万户,不乏买入即套牢者,但半年来的大部分“苦果”其目前只能自负盈亏。

除此之外,公司员工也是突遭“背刺”的一方。王泽龙转融通做空的券源是公司员工持股计划出借的8800万股,套利获益人是王泽龙和洪浩炜,卖空抛压等因素导致股价一路下跌,也严重损害了中核钛白广大员工的利益,其员工持股成本价4.24元,4月16日就已跌破,近日则回调至4.5元以上。

(来源:钛媒体)