【中航先进制造】天融信(002212)2024H1点评:经营管理显韧性,盈利端依然具备业绩弹性

证券研究报告名称:天融信(002212)2024半年报点评:经营管理显韧性,盈利端依然具备业绩弹性

对外发布时间:2024年8月22日

公司点评 天融信

事件:公司发布业绩报告。2024年半年度实现营业收入8.73亿元(-13.07%),归母净利润-2.06亿元(+2.98%),扣非净利润-2.16亿元(+2.84%)。毛利率达到63.30%(+7.86pcts),经营性现金流净额为-2.53亿元(+15.44%)。

报告正文

投资要点

营收规模阶段性承压,经营管理效能显现出韧性

受外部经营环境不利影响,整体收入规模同比明显下滑。公司积极应对行业和市场发展趋势,持续推进提质增效战略,实现收入质量有所提升,毛利率同比(+ 7.86pcts)。行业收入结构方面,政府及事业单位收入4.25亿元(-20.01%),国有企业收入2.47亿元(-5.61%),商业及其它收入1.95亿元(-6.24%)。其中,部分细分领域增长强劲,卫生行业收入(+46.45%),能源行业收入(+33.42%),政法行业收入(+31.13%),交通行业收入(+15.63%)。新方向新业务方面,云安全收入(+51.52%),云计算收入(+35.80%),信创安全收入(+22.99%)。当前,信创应用正从政府、事业单位加速向金融、电信、电力、石油、交通等全行业市场加速渗透、覆盖。国家陆续发布多项网络安全和数据安全指导文件,监管、合规要求下的潜在刚性市场需求将逐级稳健增长。同时,我国陆续发行超长期特别国债,专项用于国家重大战略实施和重点领域安全能力建设,也将有效解决相关领域中长期、规模化资金投入的预算问题。公司积极探索“AI+安全”的深度融合与创新,加大云计算研发投入、推进“云计算+安全”深度融合,在不利市场环境下实现了云安全、云计算等新赛道业务持续快速增长。我们认为,从行业市场前景来看,在国家超长期国债资金支持下,信息网络安全行业将中长期收益。从企业经营成效来看,天融信收入质量有所提升、新方向新业务依然保持快速增长,在不利环境下彰显出发展韧性。

整体经营质量稳健提升,盈利端具备业绩弹性

公司在营收规模同比下降超过10%的情况下,实现归母及扣非净利润同比稳中有增,整体经营质量稳健提升。经营成本控制方面方面,营业成本(-28.41%)、毛利率(+7.86pcts),降本增效明显。费用管控方面,期间四项费用总计(-2.86%),稳中略降。其中,管理费用(-30.64%),主要系报告期股份支付费用同比减少所致;研发费用(-5.80%),系公司在新方向和新技术的前期布局基本完成;公司近年来持续保持营销、市场的强化投入,致销售费用(+9.71%)。与此同时,经营活动产生的现金流量净额(+15.44%),在2023全年5.17亿元(+290.59%)基础上继续保持快速提升态势。我们认为,公司近年来积极推进的提质增效发展战略正在逐步落地,整体经营成效渐显。未来,随着市场经营环境改善,公司盈利端可能展现出较好业绩弹性。

积极探索“网络安全+AI”技术深度融合,勇于护航、赋能时代新质生产力发展

公司在恶意样本、风险信息、威胁知识、安全情报等方面有多年安全数据积累,从 2019年起,陆续发布了融入 AI技术的防火墙、入侵防御、入侵检测、僵木蠕监测、物联网安全接入网关、数据防泄漏、数据库审计、数据库审计与防护、网络审计、大数据分析、态势感知、智能内网威胁分析、EDR、沙箱等多款创新型产品。基于大模型、小模型、自然语言处理、机器学习、深度学习等AI技术,在恶意样本检测与分析、攻击行为发现与溯源、安全情报推理与生成、自动化漏洞挖掘与评估、智能化安全服务与运营等方向形成了丰富的技术成果。目前,已推出天问大模型系统、产品小天、云上小天、天问智算云平台等系列产品,主要应用于威胁检测、安全运营、知识问答、算力管理等场景。在低空经济领域,提供网络安全、数据安全、云计算类产品及解决方案,覆盖低空经济涉及的基础设施、基站、飞行器等场景;在车路云一体化安全领域,形成云、管、端、边的一体化安全防护体系,覆盖环境安全、数据安全等场景,推出智能网联汽车安全解决方案;在卫星互联网安全领域,推出了卫星应用服务平台、卫星遥感系统等网络安全解决方案,在国内和“一带一路”沿线多个国家落地实践。在工业互联网安全方面,公司率先提出“双安融合”技术理念,形成了完善的工业互联网安全产品、方案和服务体系,发布覆盖工业互联网安全建设、监管、运营与能力提升的全系列专用产品,公司产品与方案已在电力、石油、轨道交通、冶金、煤炭、烟草、医药、汽车制造、机械制造等30余个行业80余个业务场景广泛落地实践。

投资建议

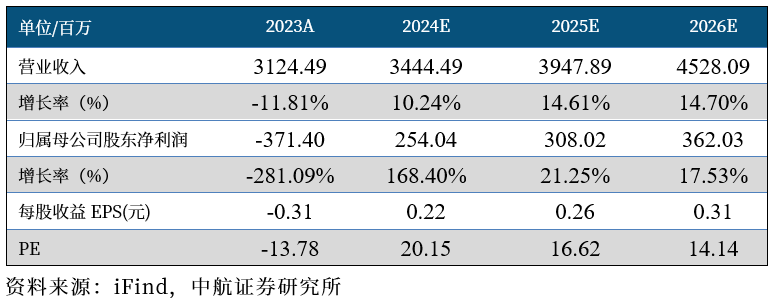

我们认为,公司经营管理效能显现出韧性,盈利端依然具备业绩弹性。未来,随着市场经营环境好转,公司在新方向新业务方面的前瞻布局依然值得期待。预计公司2024-2026年的营业收入分别为34.44亿元、39.48亿元、45.28亿元;归母净利润分别为2.54亿元、亿3.08亿元、3.62亿元,对应目前PE分别为20X /17X /14X,维持“买入”评级。

风险提示

下游需求不及预期;技术迭代加快;市场竞争加剧。

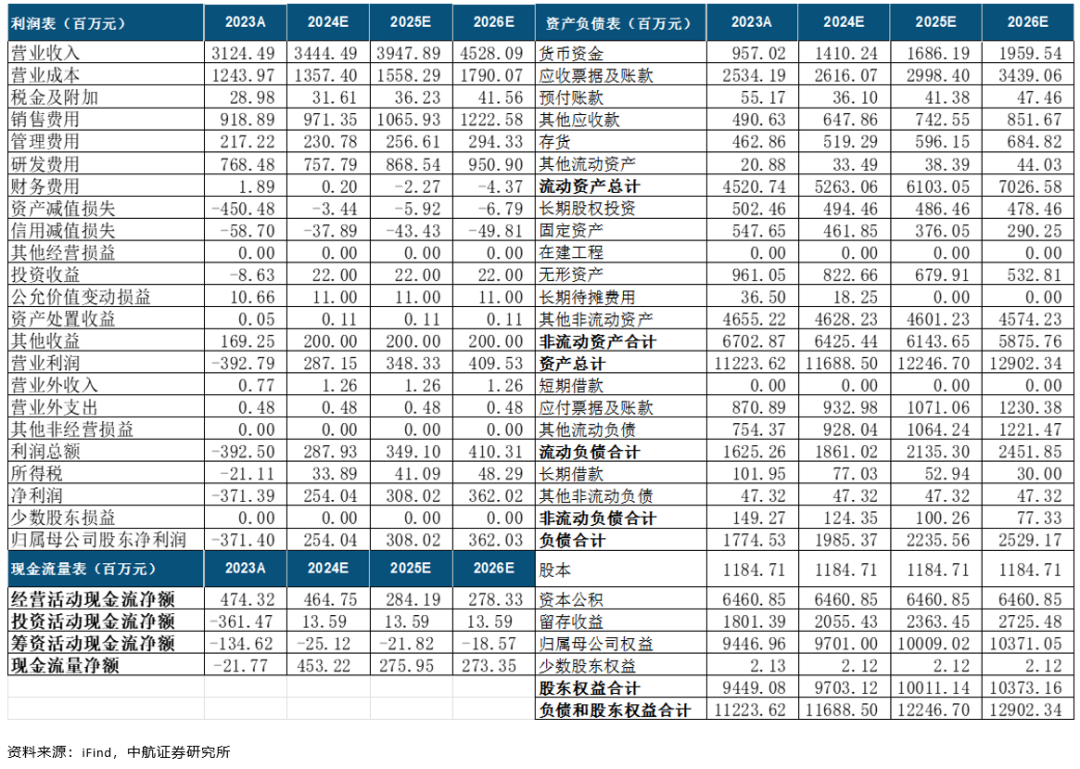

盈利预测摘要

附表:盈利预测

中航先进制造 团队介绍

邹润芳:中航证券总经理助理兼研究所所长。先后在天风证券、安信证券等负责管理整个先进制造业多个行业小组的研究,团队在军民融合、智能制造、新能源汽车、先进装备、新材料、半导体设备等多个领域有较深的产业资源积淀。并受聘为多家国有大型机构和上市公司的外部专家和投资决策委员会委员。带领团队曾五次获得新财富最佳分析师机械(军工)第一名、上证报和金牛奖等也多次第一。践行“资本服务产业”的原则,团队拥有军工、新能源和先进制造产业核心资源,曾帮助多个公司导入龙头公司供应链,曾协助多个上市公司完成产业并购和再融资等项目。SAC执业证书:S0640521040001。

卢正羽:先进制造研究员。香港科技大学理学硕士,2020年初加入中航证券研究所。覆盖通用设备、军民融合、计算机板块。SAC执业证书:S0640521060001。

闫智:先进制造研究员。南京大学工学硕士,2022年7月加入中航证券,覆盖机器人、工业母机、复合集流体等。SAC执业证书:S0640122070030。

中航研究

研究所拥有目前全市场规模最大的军工团队,依托航空工业集团强大的央企股东优势,深度覆盖军工行业各领域,全面服务一二级市场。并已经覆盖宏观、策略、先进制造、科技电子、新能源、新材料、医药生物、农林牧渔、非银、社会服务等多个研究方向,致力于探索战略产业的发展方向,拓展产融结合的深度与广度,为客户和集团创造价值。

免责声明

本报告并非针对意图送发或为任何就送发、发布、可得到或使用本报告而使中航证券有限公司及其关联公司违反当地的法律或法规或可致使中航证券受制于法律或法规的任何地区、国家或其它管辖区域的公民或居民。除非另有显示,否则此报告中的材料的版权属于中航证券。未经中航证券事先书面授权,不得更改或以任何方式发送、复印本报告的材料、内容或其复印本给予任何其他人。

本报告所载的资料、工具及材料只提供给阁下作参考之用,并非作为或被视为出售或购买或认购证券或其他金融票据的邀请或向他人作出邀请。中航证券未有采取行动以确保于本报告中所指的证券适合个别的投资者。本报告的内容并不构成对任何人的投资建议,而中航证券不会因接受本报告而视他们为客户。

本报告所载资料的来源及观点的出处皆被中航证券认为可靠,但中航证券并不能担保其准确性或完整性。中航证券不对因使用本报告的材料而引致的损失负任何责任,除非该等损失因明确的法律或法规而引致。投资者不能仅依靠本报告以取代行使独立判断。在不同时期,中航证券可发出其它与本报告所载资料不一致及有不同结论的报告。本报告及该等报告仅反映报告撰写日分析师个人的不同设想、见解及分析方法。为免生疑,本报告所载的观点并不代表中航证券及关联公司的立场。

中航证券在法律许可的情况下可参与或投资本报告所提及的发行人的金融交易,向该等发行人提供服务或向他们要求给予生意,及或持有其证券或进行证券交易。中航证券于法律容许下可于发送材料前使用此报告中所载资料或意见或他们所依据的研究或分析。