成本上涨影响大于锂价下跌 盛新锂能上半年盈利预减近8成

21世纪经济报道记者 董鹏 成都报道

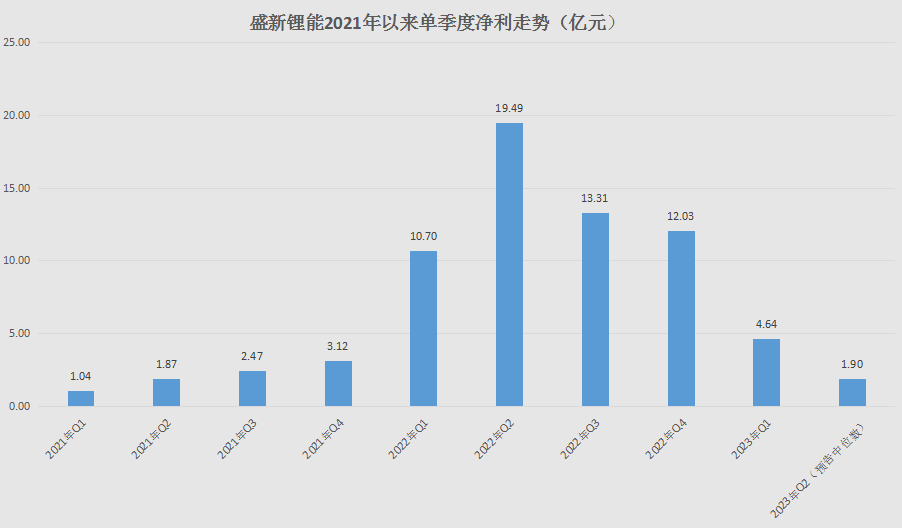

今年二季度,盛新锂能盈利能力进一步下滑。

7月12日晚,公司发布中报业绩预告,预计当期归母净利润为6亿元至7亿元,同比下降76.81%-80.13%。

另据此前公司的一季报显示,当期净利润为4.6亿元,相当于今年二季度公司盈利仅为1.4亿元至2.4亿元,预估中位数降至1.9亿元。

这一预估利润规模,已经降到了本轮锂价上涨初期时的水平。

同时,受到上年同期(净利润19.49亿元)高基数的影响,盛新锂能二季度盈利降幅异常明显。

对于业绩下滑,公司将其归结为“上游材料价格较去年同期上涨造成成本增加,影响了公司本报告期利润”,并未提及报告期内锂价的下跌。

另据本报7月初统计,今年二季度碳酸锂季度均价为25.46万元/吨,环比下跌36.79%,同比下跌45.97%,降幅十分明显。

“虽然暂时还没看到具体数据,但是相比于价格下滑,成本端的影响要更为明显。”盛新锂能人士13日回应称。

不过,该人士未能给出更为具体的锂精矿成本数据。

而在此之前,原料成本上涨带来的冲击效应,今年一季度时已经有所体现。

相关数据显示,今年一季度,盛新锂能营业收入增长65.02%,同期营业成本则由3.4亿暴增至21.74亿元,同比增长534.94%。

彼时公司给出的原因,同样是“主要系本期锂产品的销量、原材料的价格较上年同期上升综合所致。”

成本端无法规避的增长,又与盛新锂能自身矿、盐两端的匹配程度有关。

截至目前,该公司已建成锂盐产能为7万吨,其中遂宁盛新具备3万吨氢氧化锂产能,致远锂业4万吨(2.5万吨氢氧化锂+1.5万吨碳酸锂)。

锂矿原料的供给,现阶段则是以控股孙公司奥伊诺矿业拥有四川省业隆沟锂矿为主,该矿山原矿生产规模40.5万吨/年,折合锂精矿约7.5万吨。

原料缺口部分,由公司与金鑫矿业、银河锂业、ABY公司、AVZ矿业等境内外企业签署了长期承购协议来填补。

此前也有卖方机构估算,2022年公司锂盐总销量为4.9万吨,其中代工量为1.6万吨、采用自有资源生产锂销量为1.2万吨、采用包销及外购锂资源量为2.1万吨。

上述预估结果的准确度虽然值得商榷,但是可以确定的是,盛新锂能原料自给率较低,需要大量外购锂精矿来满足自身锂盐生产,这也使得公司需要同时承受价格、成本两端的波动,经营风险显著高于100%原料自给的“一体化”提锂企业。

也正是基于上述劣势,盛新锂能年报中“2023年经营计划”第一条,便是“充分发挥自有矿山优势,全力推进海内外矿山开发建设,继续寻求优质锂资源项目。”

短期内相对确定的矿端增量,将来自公司旗下的津巴布韦萨比星锂钽矿项目,5个矿权原矿生产规模90万吨/年,折合锂精矿约20万吨。

“由于矿山品位与国内存在差异,津巴布韦项目预计可以满足3万吨锂盐原料需求,加上奥伊诺矿业,预计可以提供4万吨锂盐原料供给,公司整体原料自给率可以超过50%。”前述盛新锂能人士介绍称。

不过,他还指出,津巴布韦项目今年5月7日刚刚投产,同时海外与国内情况存在明显差异,所以无法根据国内矿山投产周期来预估非洲项目的产能释放进度,暂时无法给出其全面达产时间。

这也意味着,成本对上市公司利润的侵蚀问题,短期内仍然无法得到有效缓解。

(作者:董鹏 编辑:巫燕玲)