超华科技:2023年亏损5.38亿元

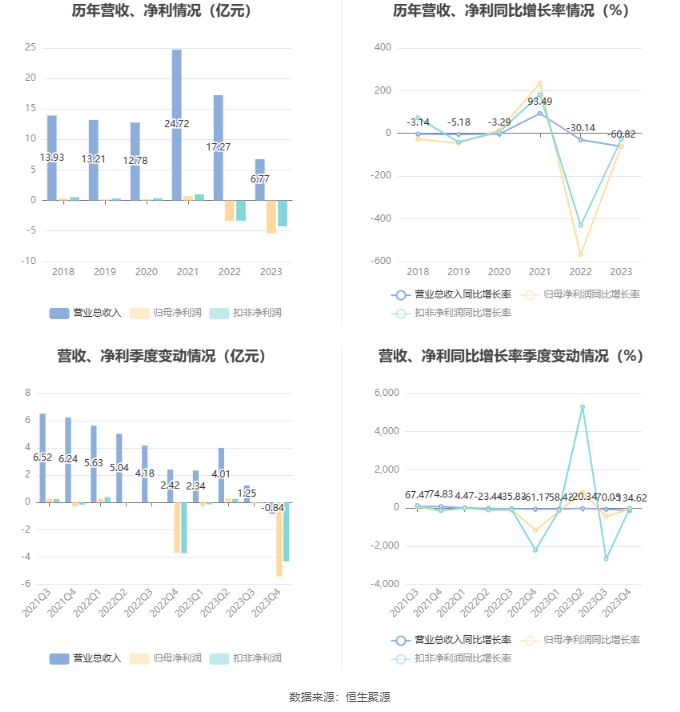

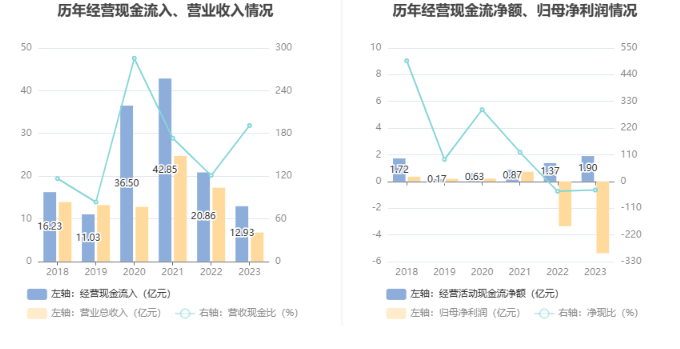

中证智能财讯 超华科技(002288)4月30日披露2023年年报。2023年,公司实现营业总收入6.77亿元,同比下降60.82%;归母净利润亏损5.38亿元,上年同期亏损3.36亿元;扣非净利润亏损4.24亿元,上年同期亏损3.32亿元;经营活动产生的现金流量净额为1.90亿元,同比增长39.26%;报告期内,超华科技基本每股收益为-0.5779元,加权平均净资产收益率为-50.71%。

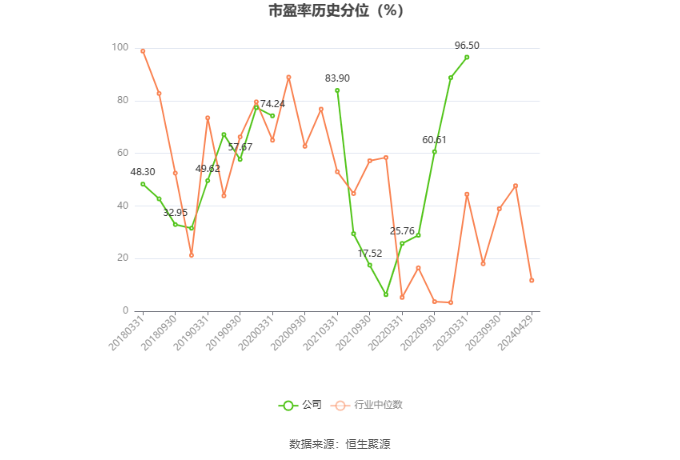

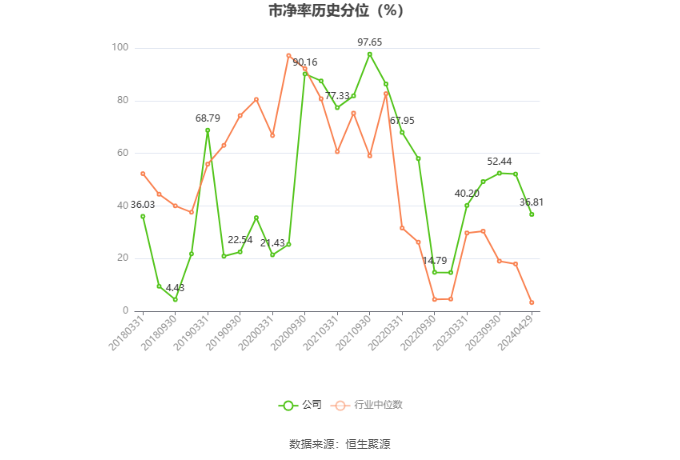

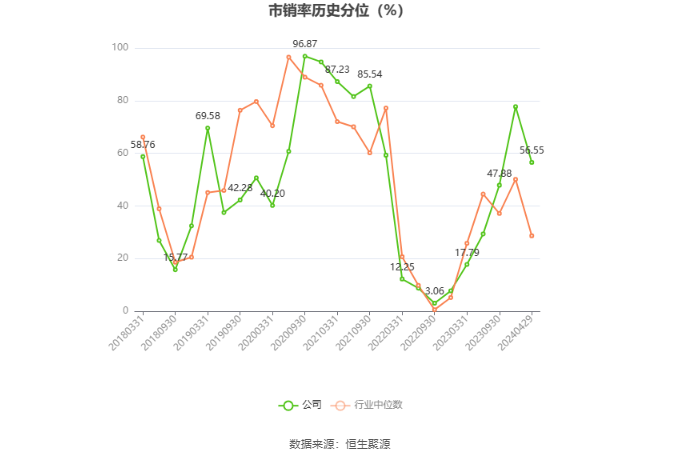

以4月29日收盘价计算,超华科技目前市盈率(TTM)约为-4.22倍,市净率(LF)约为2.87倍,市销率(TTM)约为3.36倍。

公司近年市盈率(TTM)、市净率(LF)、市销率(TTM)历史分位图如下所示:

数据统计显示,超华科技近三年营业总收入复合增长率为-19.09%,在印制电路板行业已披露2023年数据的42家公司中排名第41。近三年净利润复合年增长率为-392.70%,排名42/42。

年报显示,公司主要从事高精度电子铜箔、各类覆铜板等电子基材和印制电路板(PCB)的研发、生产和销售。公司近年坚持“纵向一体化”产业链发展战略,并持续向上游原材料产业拓展,目前已具备提供包括铜箔、半固化片、单/双面覆铜板、单面印制电路板、双面多层印制电路板、覆铜板专用木浆纸、钻孔及压合加工在内的全产业链产品线的生产和服务能力,为客户提供“一站式”产品服务,是行业内少有的具有全产业链产品布局的企业。公司聚焦信息功能材料、新能源材料、纳米材料和前沿新材料等战略新兴产业,致力成为全球高精度铜箔产业这一战略新兴产业中金属新材料细分市场的“工业独角兽”。

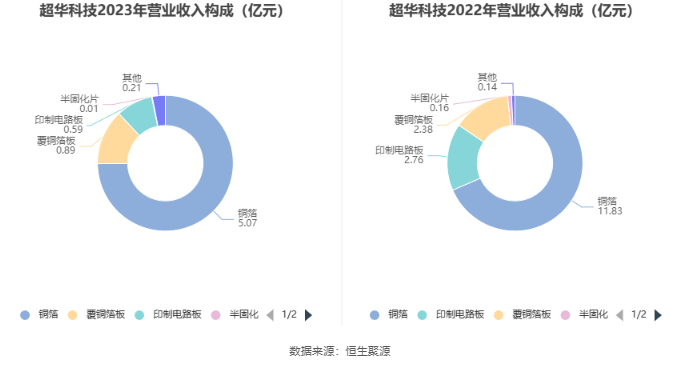

分产品来看,2023年公司主营业务中,铜箔收入5.07亿元,同比下降57.16%,占营业收入的74.91%;覆铜箔板收入0.89亿元,同比下降62.72%,占营业收入的13.13%;印制电路板收入0.59亿元,同比下降78.57%,占营业收入的8.76%。

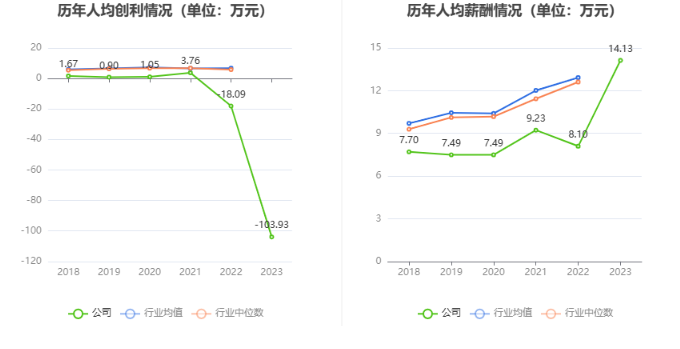

截至2023年末,公司员工总数为518人,人均创收130.63万元,人均创利-103.93万元,人均薪酬14.13万元,较上年同期分别变化40.38%、-474.59%、74.49%。

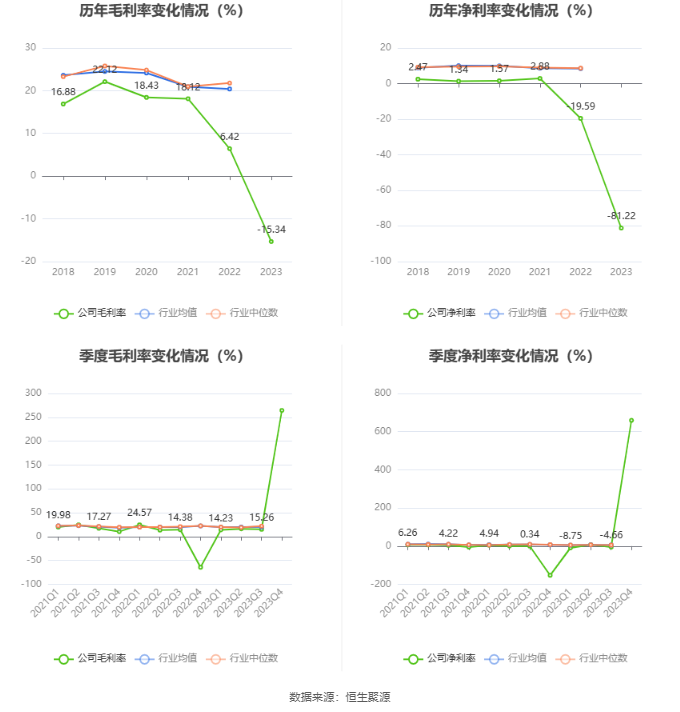

2023年,公司毛利率为-15.34%,同比下降21.76个百分点;净利率为-81.22%,较上年同期下降61.63个百分点。从单季度指标来看,2023年第四季度公司毛利率为264.51%,同比上升328.79个百分点,环比上升249.25个百分点;净利率为659.16%,较上年同期上升812.16个百分点,较上一季度上升663.82个百分点。

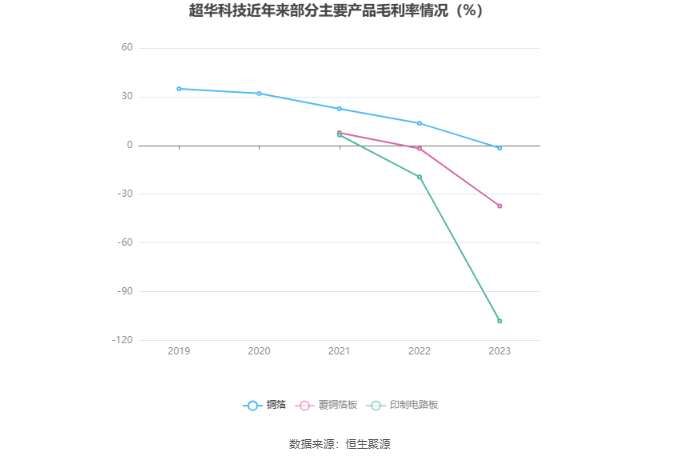

分产品看,铜箔、覆铜箔板、印制电路板2023年毛利率分别为-1.57%、-37.29%、-108.19%。

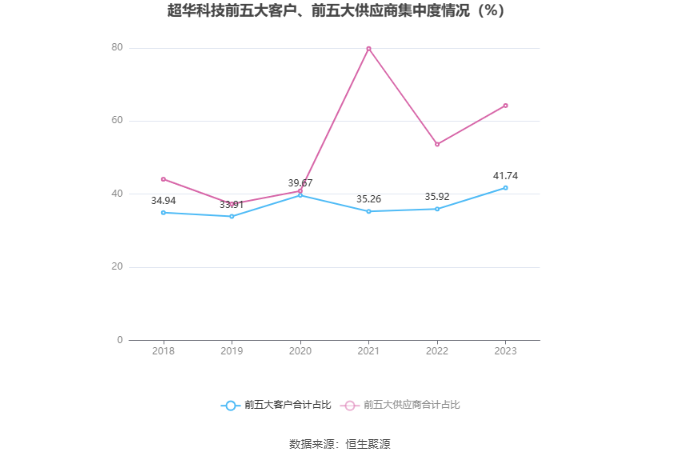

报告期内,公司前五大客户合计销售金额2.82亿元,占总销售金额比例为41.74%,公司前五名供应商合计采购金额3.25亿元,占年度采购总额比例为64.26%。

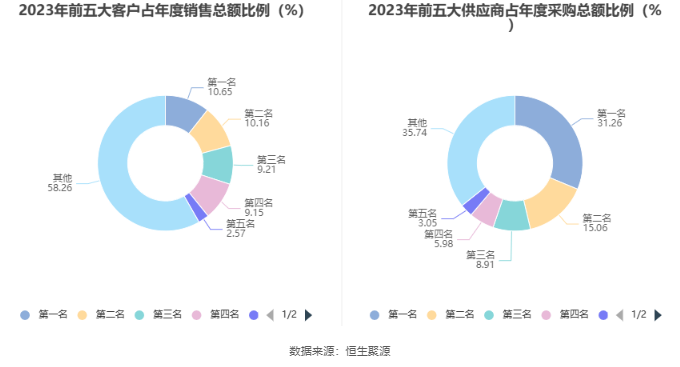

数据显示,2023年公司加权平均净资产收益率为-50.71%,较上年同期下降28.13个百分点;公司2023年投入资本回报率为-20.96%,较上年同期下降12.30个百分点。

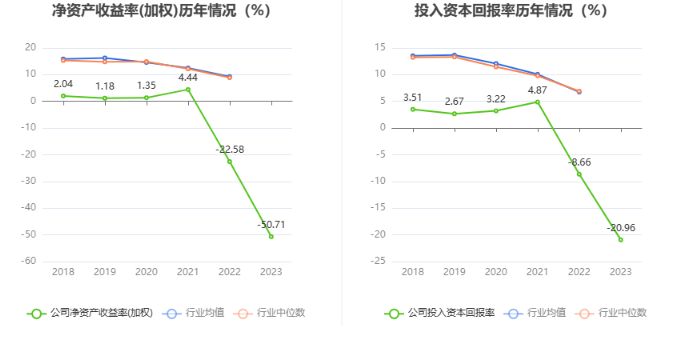

2023年,公司经营活动现金流净额为1.90亿元,同比增长39.26%;筹资活动现金流净额-1.62亿元,同比减少7143.14万元;投资活动现金流净额-4337.74万元,上年同期为-3543.83万元。

进一步统计发现,2023年公司自由现金流为-5545.10万元,上年同期为29606.29万元。

2023年,公司营业收入现金比为191.04%,净现比为-35.37%。

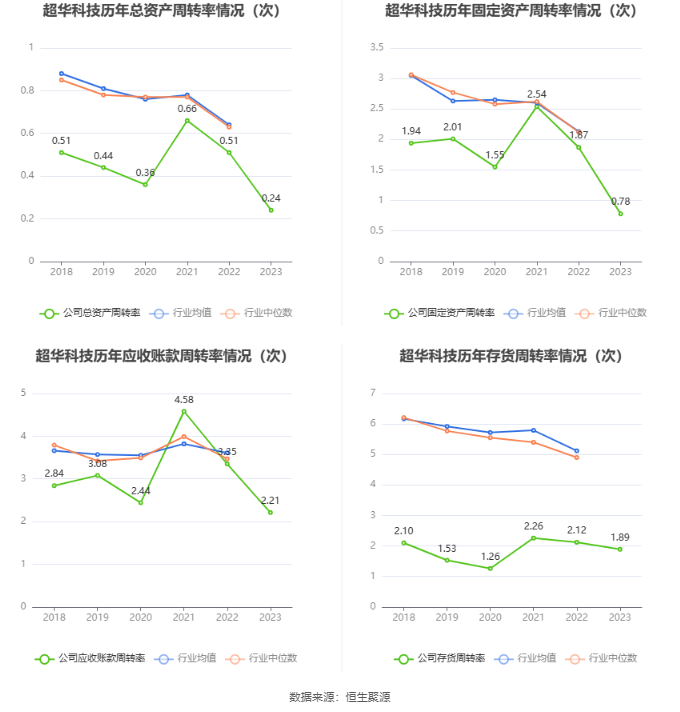

营运能力方面,2023年,公司公司总资产周转率为0.24次,上年同期为0.51次(2022年行业平均值为0.64次,公司位居同行业32/42);固定资产周转率为0.78次,上年同期为1.87次(2022年行业平均值为2.13次,公司位居同行业26/42);公司应收账款周转率、存货周转率分别为2.21次、1.89次。

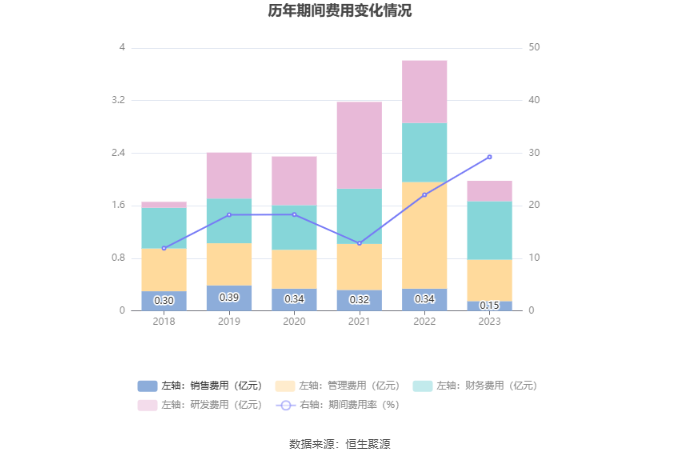

2023年,公司期间费用为1.98亿元,较上年同期减少1.83亿元;但期间费用率为29.28%,较上年同期上升7.20个百分点。其中,销售费用同比下降56.61%,管理费用同比下降61.25%,研发费用同比下降66.98%,财务费用同比下降1.1%。

资产重大变化方面,截至2023年年末,公司应收账款较上年末减少89.84%,占公司总资产比重下降15.92个百分点;存货较上年末减少72.25%,占公司总资产比重下降13.94个百分点;其他流动资产较上年末增加2462.89%,占公司总资产比重上升12.76个百分点;其他应收款(含利息和股利)较上年末增加1098.14%,占公司总资产比重上升12.19个百分点。

负债重大变化方面,截至2023年年末,公司预计负债较上年末增加1596.37%,占公司总资产比重上升7.65个百分点;一年内到期的非流动负债较上年末减少40.02%,占公司总资产比重下降2.47个百分点;应付账款较上年末减少26.94%,占公司总资产比重下降1.46个百分点;其他应付款(含利息和股利)较上年末增加158.51%,占公司总资产比重上升2.28个百分点。

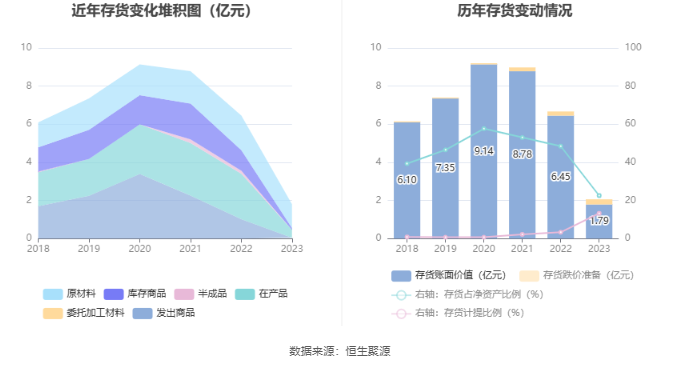

从存货变动来看,截至2023年年末,公司存货账面价值为1.79亿元,占净资产的22.56%,较上年末减少4.66亿元。其中,存货跌价准备为2730.72万元,计提比例为13.24%。

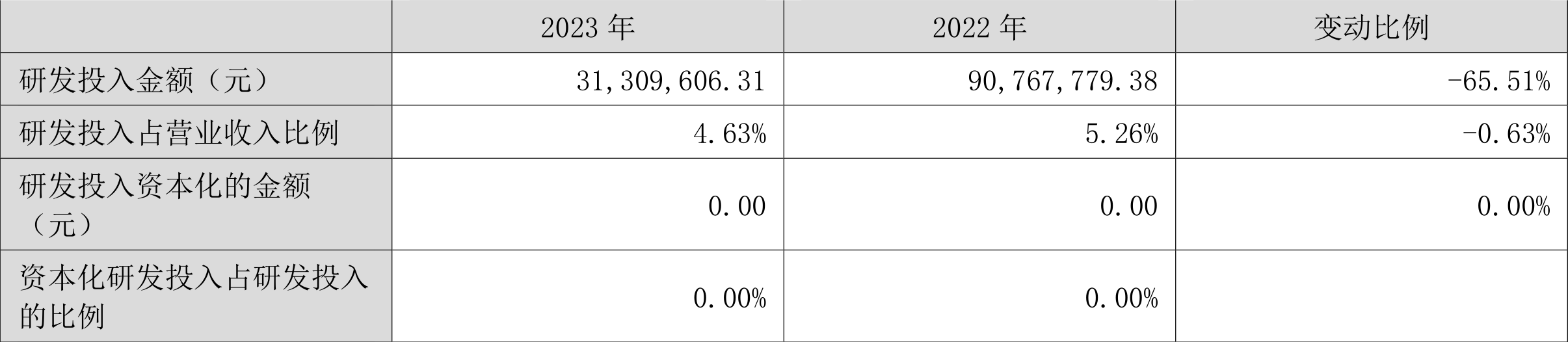

2023年全年,公司研发投入金额为3130.96万元,同比下降65.51%;研发投入占营业收入比例为4.63%,相比上年同期下降0.63个百分点。此外,公司全年研发投入资本化率为0。

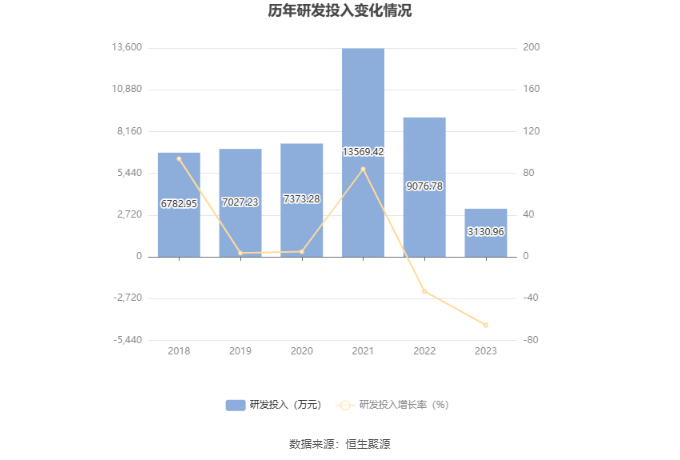

在偿债能力方面,公司2023年年末资产负债率为68.78%,相比上年末上升12.29个百分点;有息资产负债率为39.12%,相比上年末上升3.83个百分点。

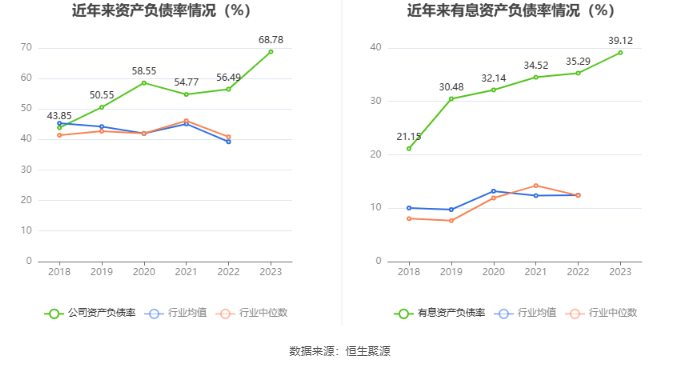

2023年,公司流动比率为0.67,速动比率为0.55。

年报显示,2023年年末公司十大流通股东中,新进股东为中国国际金融股份有限公司、MORGAN STANLEY & CO. INTERNATIONAL PLC.、戴文萍、华泰证券股份有限公司,取代了三季度末的高盛公司有限责任公司、周小英、毛路平、邢晓翠。在具体持股比例上,中信证券股份有限公司持股有所上升,梁健锋、梁俊丰持股有所下降。

值得注意的是,根据年报数据,超华科技14.82%股份处于质押状态。其中,第一大股东梁健锋质押1.37亿股公司股份,占其全部持股的83.13%。

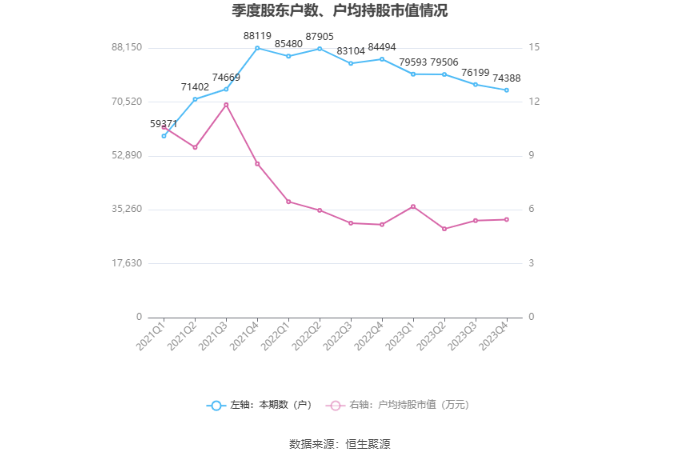

筹码集中度方面,截至2023年年末,公司股东总户数为7.44万户,较三季度末下降了1811户,降幅2.38%;户均持股市值由三季度末的5.40万元上升至5.46万元,增幅为1.11%。

指标注解:

市盈率

=总市值/净利润。当公司亏损时市盈率为负,此时用市盈率估值没有实际意义,往往用市净率或市销率做参考。

市净率

=总市值/净资产。市净率估值法多用于盈利波动较大而净资产相对稳定的公司。

市销率

=总市值/营业收入。市销率估值法通常用于亏损或微利的成长型公司。

文中市盈率和市销率采用TTM方式,即以截至最近一期财报(含预报)12个月的数据计算。市净率采用LF方式,即以最近一期财报数据计算。

市盈率为负时,不显示当期分位数,会导致折线图中断。