圣农发展:2024年上半年净利同比预降71.86%-81.24%

中证智能财讯 圣农发展(002299)7月5日晚间披露业绩预告,预计2024年上半年归母净利润8000万元至1.2亿元,同比下降71.86%-81.24%;扣非净利润预计7000万元-1.1亿元,同比下降71.99%-82.17%;基本每股收益0.0637元/股-0.0961元/股。以7月5日收盘价计算,圣农发展目前市盈率(TTM)约为43.29倍-48.74倍,市净率(LF)约1.57倍,市销率(TTM)约0.85倍。

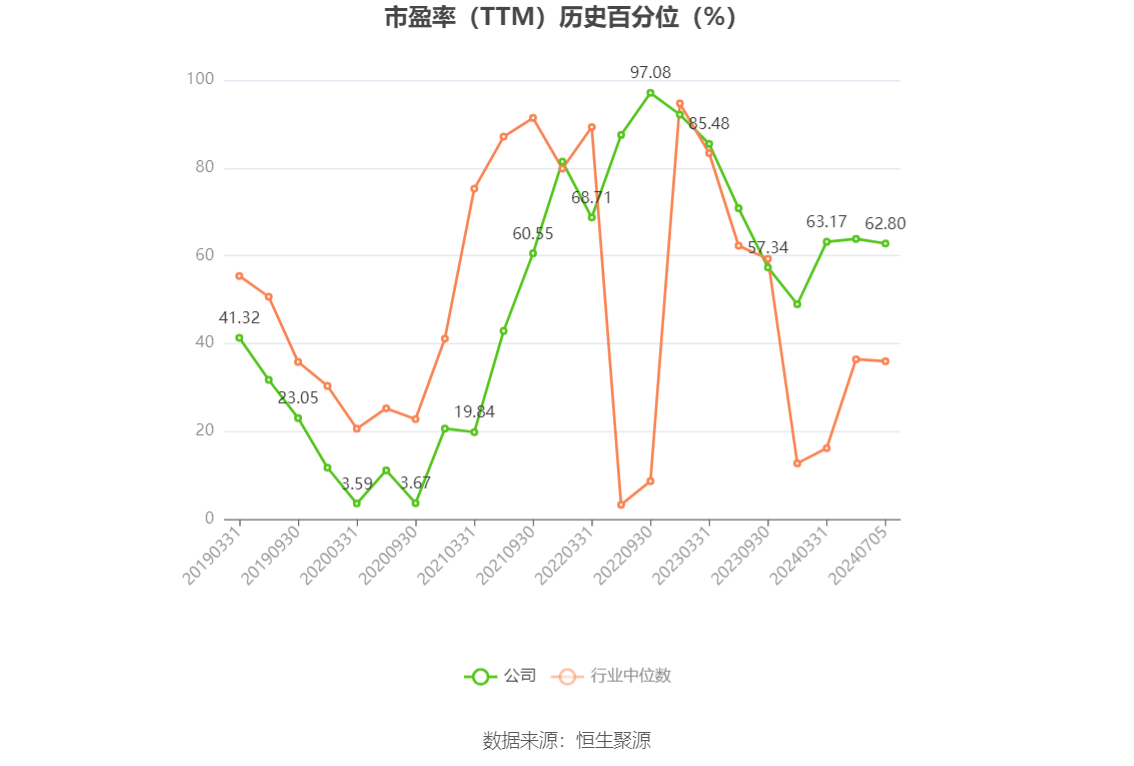

以本次披露业绩预告均值计算,公司近年市盈率(TTM)情况如下图:

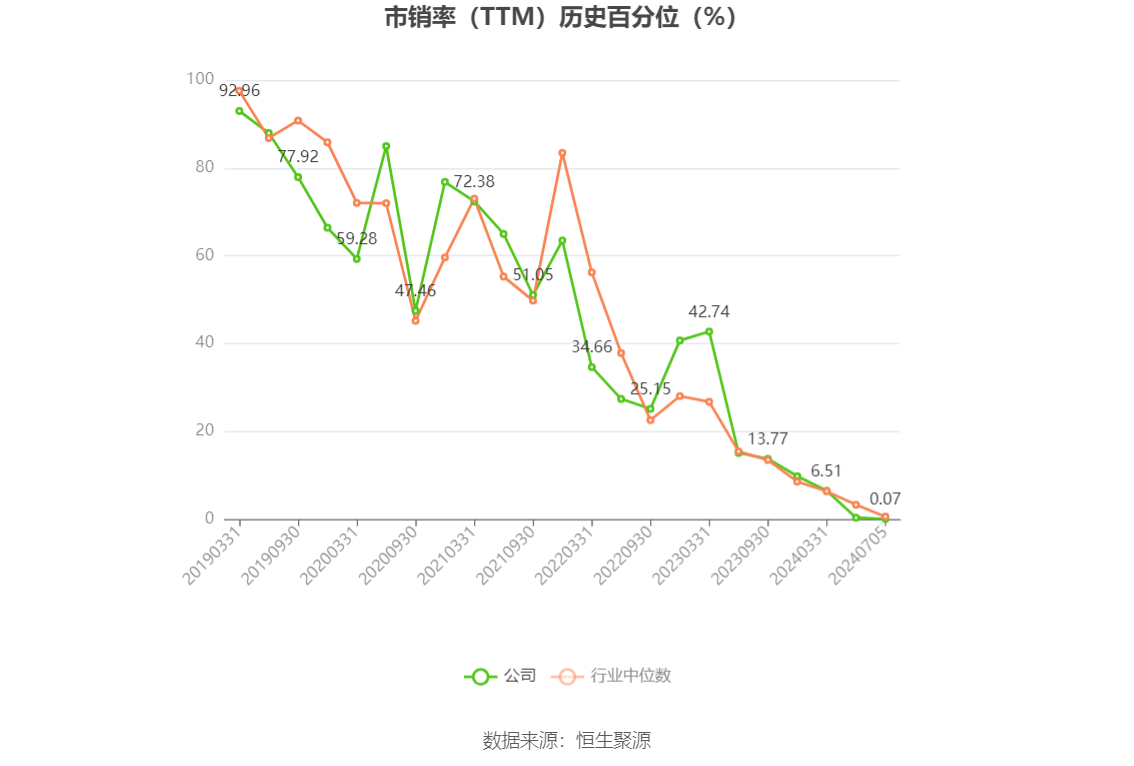

以本次披露业绩预告均值计算,公司近年市盈率(TTM)、市净率(LF)、市销率(TTM)情况如下图:

以本次披露业绩预告均值计算,公司近年市盈率(TTM)、市净率(LF)、市销率(TTM)情况如下图:

资料显示,公司建立了集饲料加工、种源培育、祖代与父母代种鸡养殖、种蛋孵化、肉鸡饲养、肉鸡屠宰加工、熟食加工等环节于一体的肉鸡产业链布局,是目前全球白羽肉鸡行业最完整、配套产业集群,在白羽肉鸡全产业链企业排名中名列亚洲第一,世界第七。

公告称,业绩变动原因系鸡肉价格低于去年同期所致,经公司以现有成本水平测算,报告期内鸡肉价格较去年同期下跌直接影响的利润超10亿元。

面对行业不利因素,报告期内,公司管理层持续推动各板块、各环节精细化管理,持续聚焦降本增效主基调,使得报告期内养殖效率较去年同期大幅提升,同时,养殖端综合成本较去年同期大幅下降。尤其进入二季度后,各月综合成本环比进一步改善,使得公司在二季度行业整体低迷情况下仍呈现出较强的业绩韧性并实现盈利环比大幅提升。

养殖板块方面,报告期内,屠宰规模较去年同期增长超20%,在产销量稳定增长的同时,公司始终注重综合养殖效率的提升、高价值渠道挖掘以及高价值产品转化,并持续较同行业保持一定的溢价水平。同时,公司继续挖掘自研种鸡生产性能综合优势,逐步实现圣泽901Plus品种的全面替换,为未来养殖成本进一步下降提供了强有力的保障。报告期内,公司自研种鸡实现出口业务0突破,成功出口至坦桑尼亚,标志着公司种鸡正式进入国际市场。

食品板块方面,得益于公司“大食品”战略的深度贯彻,公司食品端业务规模不断扩大,BC端持续发力增长。报告期内,食品端销量同比增长超10%,随着食品十厂的正式投产,公司熟食端产能短期内将进一步释放。B端方面,各渠道稳定增长,其中,出口业务表现尤为亮眼,实现同比增长超30%。C端方面,报告期内,通过零售线下攻坚,不断加强经销商网络搭建、O2O业务以及S级门店打造,并且继续扩大品牌资源投入,使得C端线下收入同比增长超40%。

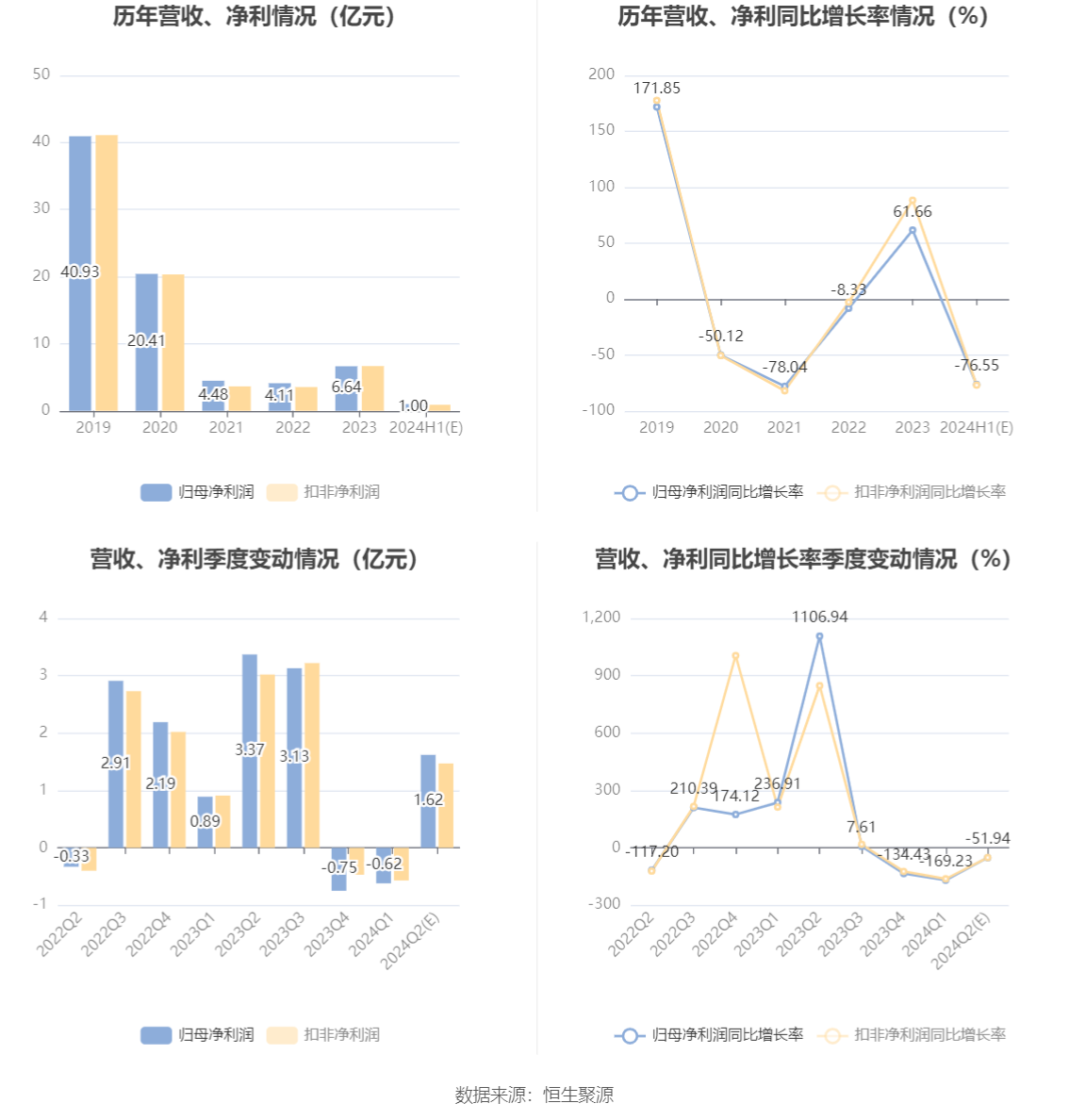

以本次披露业绩预告均值计算,公司近年盈利情况如下图:

指标注解:

市盈率

=总市值/净利润。当公司亏损时市盈率为负,此时用市盈率估值没有实际意义,往往用市净率或市销率做参考。

市净率

=总市值/净资产。市净率估值法多用于盈利波动较大而净资产相对稳定的公司。

市销率

=总市值/营业收入。市销率估值法通常用于亏损或微利的成长型公司。

文中市盈率和市销率采用TTM方式,即以截至最近一期财报(含预报)12个月的数据计算。市净率采用LF方式,即以最近一期财报数据计算。

市盈率为负时,不显示当期分位数,会导致折线图中断。