东海研究 | 富安娜(002327):门店形象升级,销售费用拉低净利率

证券分析师:

谢建斌,执业证书编号:S0630522020001

联系人:

龚理,邮箱:gongli@longone.com.cn

// 报告摘要 //

事件:公司发布2024年半年度报告,实现营收/归母净利润13.08/2.18亿元(同比+2.79%/-0.59%),其中2024Q2实现营收/归母净利润6.56/0.96亿元(同比+0.51%/-11.70%)。

门店形象升级,京东表现突出。1)分产品:2024H1套件/被芯/枕芯营收占比为45%/37%/8%,营收增速同比+1.28%/+3.80%/+0.86%,枕芯品类延续领先增长。2)分渠道:2024H1直营/加盟/线上营收占比为24%/25%/40%,营收增速同比-0.93%/+1.95%/-0.62%。直营单店面积/店数/店效/坪效分别为150㎡/498家/62.15万元/0.41万元/㎡,较2023年末净增3㎡/+14家/同比-5.89%/-9.11%;加盟门店单店面积/店数/店效/坪效分别为211㎡/1033家/31.84万元/0.15万元/㎡,较2023年末净增1㎡/+23家/同比-2.20%/-12.88%。2024H1新增店柜60家,其中新形象店38家,贯彻原创设计理念、形象升级。门店稳健扩张、加盟大店化,店效受到坪效拖累导致直营店收入同比略降、加盟店微升。线上合计占比40%,其中天猫/京东/唯品会占比分别为24%/48%/18%,营收增速同比+1.31%/+32.94%/-0.53%,京东表现突出。3)分地区:华南/华东/华中/西南/华北/西北/东北地区同比+3.82%/0.41%/-1.45%/+2.77%/+8.42%/-2.19%/4.88%,基地市场华南扭转下降态势,华北增长较快。

毛利率稳中有升,销售费用拉低净利率。2024H1毛利率55.02%(+0.83pct),其中套件/被芯毛利率分别为57.46%/54.65%(同比+1.38/+1.16pct),线上/直营/加盟毛利率分别为46.52%/68.04%/53.23%(同比+2.04/-0.47/+1.95pct),华南/华东/华北/西南毛利率分别为55.57%/54.92%/52.90%/54.22%(同比+2.09/-3.35/+1.94/+2.70pct),毛利率稳中有升,线上和加盟、华南和西南毛利率提升贡献较大。销售/管理/研发/财务费率为28.82%/4.12%/3.62%/-0.77%(同比+1.84/-0.40/+0.43/-0.30pct),销售费率提升主要系广告宣传费用快速增长(同比+32%)以及门店扩张所带来的货柜陈列及装修费用的大幅增加(同比+72.41%),最终归母净利率16.67%,仍维持较高水平。单Q2来看,毛利率/销售/管理/研发/财务费率为55.80%/30.80%/4.51%/3.67%/-0.69%(同比+1.75/+2.56/-0.30/+0.48/-0.29pct),归母净利率受到销售费用拖累同比下降2.20pct至14.59%。

战略储备羽绒,存货有所增加。2024H1存货为8.18亿元(同比+16.60%),存货周转天数为232天(同比+1天),经营性现金流净额0.93亿元(同比-67.23%),存货增加、现金流入减少主因对羽绒等生产原材料提前进行战略性储备。

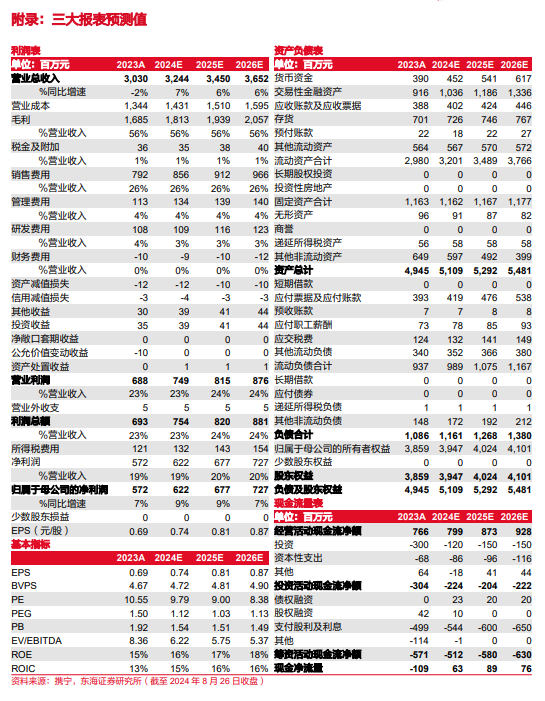

投资建议:公司匠心沉淀艺术家纺,铸造消费品牌资产。往后看,仍有望依托店效和门店 数双升实现业绩稳增长。我们预计2024-2026年公司归母净利润分别为6.22/6.77/7.27亿 元,同比增速为8.76%/8.76%/7.40%,对应P/E为10/9/8倍,维持“买入”评级。

风险提示:人口出生率下滑的风险;消费疲软的风险;门店拓展不及预期的风险;海外业务受阻的风险等。

// 报告信息 //

证券研究报告:《富安娜(002327):门店形象升级,销售费用拉低净利率——公司简评报告》

对外发布时间:2024年08月27日

报告发布机构:东海证券股份有限公司

// 声明 //

一、评级说明:

1.市场指数评级:

看多—未来6个月内沪深300指数上升幅度达到或超过20%

看平—未来6个月内沪深300指数波动幅度在-20%—20%之间

看空—未来6个月内沪深300指数下跌幅度达到或超过20%

2.行业指数评级:

超配—未来6个月内行业指数相对强于沪深300指数达到或超过10%

标配—未来6个月内行业指数相对沪深300指数在-10%—10%之间

低配—未来6个月内行业指数相对弱于沪深300指数达到或超过10%

3.公司股票评级:

买入—未来6个月内股价相对强于沪深300指数达到或超过15%

增持—未来6个月内股价相对强于沪深300指数在5%—15%之间

二、分析师声明:

本报告署名分析师具有中国证券业协会授予的证券投资咨询执业资格并注册为证券分析师,具备专业胜任能力,保证以专业严谨的研究方法和分析逻辑,采用合法合规的数据信息,审慎提出研究结论,独立、客观地出具本报告。

本报告仅供“东海证券股份有限公司”客户、员工及经本公司许可的机构与个人阅读和参考。在任何情况下,本报告中的信息和意见均不构成对任何机构和个人的投资建议,任何形式的保证证券投资收益或者分担证券投资损失的书面或口头承诺均为无效,本公司亦不对任何人因使用本报告中的任何内容所引致的任何损失负任何责任。本公司客户如有任何疑问应当咨询独立财务顾问并独自进行投资判断。

四、资质声明:

东海证券股份有限公司是经中国证监会核准的合法证券经营机构,已经具备证券投资咨询业务资格。我们欢迎社会监督并提醒广大投资者,参与证券相关活动应当审慎选择具有相当资质的证券经营机构,注意防范非法证券活动。