顺丰控股创上市以来最佳半年度业绩,前次定增股东却集体“踩雷”

7月10日早盘,“快递一哥”顺丰控股(002352.SZ)高开,一度涨超2%。

顺丰控股7月7日晚发布半年度业绩预告,公司预计2023年上半年归母净利润40.2亿元至42.2亿元,同比增长60%~68%;扣非后净利润35.4亿元至37.4亿元,同比增长65%~74%。顺丰控股取得自上市以来最好的半年度业绩。

今年一季度,顺丰控股归母净利润为17.20亿元,同比增长68.28%。这意味着,公司第二季度23亿元至25亿元,同比增幅54%~68%。

不过,二级市场方面,顺丰控股的“成绩单”似乎未获资本市场认可。

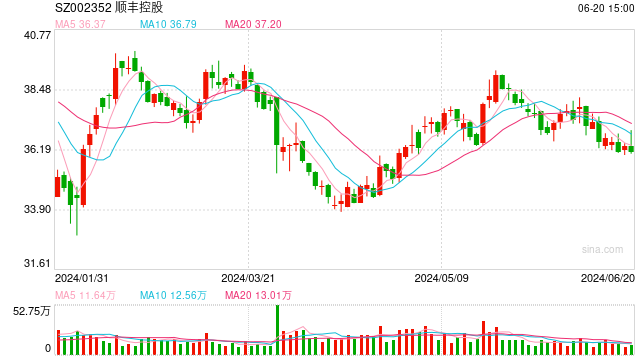

今年以来,顺丰控股股价累计跌幅约22%,自2021年2月中旬,公司股价上涨至每股约124元,创下历史新高后,便开始一路震荡下行。截至最新收盘,股价已跌至45.09元/股,较最高点跌去近64%,市值缩水超3800亿元。

值得一提的是,稍早前,顺丰控股控股子公司嘉里物流(00636.HK)曾发布公告称,董事会预计于2023年的财务表现相较前一年将会有显著的落差。

具体来看,2022年1-6月,嘉里物流录得未经审核核心纯利23.72亿港元。然而,其2023年1-5月的未经审核核心纯利仅约2.9亿港元。

嘉里物流解释称,此前其凭藉灵活创新的供应链解决方案,得以在疫情期间的供求失衡环境下实现骄人业绩。然而,2022第三季起营运及业务表现开始回复正常,逐渐重返疫情前水平。环球货运价格经历了近乎前所未有的急挫,使国际货运代理分部溢利减少,成为该期间溢利下跌的主因。

嘉里物流预计2023年第三季的运费回升速度仍然缓慢,继续为货运代理行业带来挑战。嘉里物流董事会认为公司的整体表现已于2023年第一季触底,并预期将于2023年下半年逐渐回升。

目前,顺丰控股主营业务分为速运物流业务和供应链及国际业务两大板块,其中速运物流包括时效快递、经济快递、快运、冷运及医药、同城急送;供应链及国际业务则包括国际快递、国际货运及代理、供应链业务。

近两年,顺丰控股业绩增长亮眼,其中供应链及国际业务贡献显著。自2021年四季度开始并表嘉里物流之后,公司供应链及国际业务2022年实现收入878.7亿元,同比增长超120%。

在顺丰控股的营收结构中,供应链及国际业务占比由2020年不足5%一举升至2021年的约19%,到了2022年该业务占比已突破30%,达到约33%。

反观速运物流业务各细分业务,顺丰控股主打的时效快递2022年收入同比增速不到7%;经济快递和快运几乎原地踏步,已呈现出疲态。

从月度经营简报来看,2023年1-5月,顺丰控股速运物流业务收入营业收入分别为163.24亿元、135.01亿元、156.56亿元、146.46亿元、151.67亿元,其中2-5月份收入均较2022年同期同比增加,主要受益于业务量的提升。

但单票收入同比均略微下滑,2023年1-5月,顺丰控股速运物流业务的单票收入分别为17.06元、15.36元、15.16元、15.13元及15.43元。

7月7日晚,顺丰控股还发布公告称,公司正在对香港资本市场股权融资进行研究咨询、探讨论证等前期工作。但截至目前,公司尚未确定具体时间表,亦未确定具体方案。

值得一提的是,A股市场方面,随着顺丰控股股价的暴跌,参与公司前次定增的多家顶流投资机构“踩雷”。

2021年11月,顺丰控股以每股57.18元发行价格,共计募集资金总额200亿元,共计20家机构成功获配,包括UBS AG(瑞银)获配30.31亿元,申万宏源证券有限公司获配16.02亿元,上海景林资产管理有限公司旗下两只基金获配11.60亿元,上海重阳战略投资有限公司旗下两只基金更是合计获配33.60亿元。

上述股份锁定期内,顺丰控股股价一路下滑,从2022年1月初的最高72元/股一路跌至3月底的42元/股,短短三个月内累计跌幅超36%,截至2022年5月解禁时,股价最高也未站上54元/股。

仅以解禁当日2022年5月19日的收盘价47.2元/股计算,参与前次定增的机构持股半年账面浮亏超17%。

从仓位情况看,UBS AG、申万宏源证券有限公司均在2022年二季度解禁后“出逃”。上海景林资产管理有限公司旗下两只基金因持股数量未达到十大流通股东门槛,而未从知晓其仓位情况。

不过,上海重阳战略投资有限公司旗下两只私募-重阳战略才智基金、重阳战略英智基金仍在“坚守”。

截至2023年一季度末,上述上海重阳战略投资有限公司旗下两只私募仍分别以3934.94万股、1941.24万股的持股数量,位列第六、第七大流通股东。

以最新收盘价45.09元/股计算,持股顺丰控股一年半的时间里,上海重阳战略投资有限公司旗下两只私募合计持仓浮亏约21%,浮亏超7亿元。