杰瑞股份|2025年一季报点评:业绩超预期, 现金流高增经营质量持续提升

(来源:先进制造新视角)

【东吴机械】周尔双13915521100/李文意/韦译捷/钱尧天/黄瑞13972063086/谈沂鑫

投资评级:买入(维持)

1Q1归母净利润同比+24%超市场预期,现金流大幅提升

2025年一季度公司实现营业收入26.86亿元,同比+26.07%,我们判断主要系油服及EPC业务收入大幅增长拉动;归母净利润4.66亿元,同比增长24.04%;扣非归母净利润4.62亿元,同比增长28.37%,收入及利润表现均超市场预期。经营性现金流10.67亿元,同比+409.68%,随着海外收入占比提升,公司经营质量大幅提升。展望未来,随着公司天然气设备类订单高增和海外EPC项目的持续兑现,公司业绩规模有望持续提升。

2受交付节奏影响毛利率略有下降,费用控制持续优化

2025Q1公司销售毛利率31.4%,同比-4.3pct,我们判断主要系①一季度钻完井中固井业务收入占比较高,高毛利压裂设备尚未确收,预计Q2毛利率将会明显改善;②EPC和油服收入占比高于同期。销售净利率17.8%,同比-0.2pct。2025Q1公司期间费用率为10.8%,同比-2.8pct,其中销售/管理/研发/财务费用率5.6%/4.6%/3.8%/-3.3%,同比分别+0.0/-0.4/ +0.1/ -2.4pct,费控能力持续优化。展望未来,随着公司高毛利设备订单的持续落地,盈利能力仍有较大成长空间。

3“一带一路”合作深化,杰瑞中东市场布局进入收获期

杰瑞股份自2023年圆满完成KOC JPF-5项目竣工验收后,成功打响中东地区品牌知名度,2024年迎来大型EPC合同收获期。①2024年5月,杰瑞与伊拉克中部石油公司(MdOC)初步签署曼苏里亚气田开发合同;②2024年9月,杰瑞与巴林国家石油公司(BAPCO)签署7个天然气增压站工程总承包项目合同(总金额22亿元,核心设备约11亿元)。③2024年11月,杰瑞与ADNOC签订井场数字化改造项目(合同金额约66亿元),旨在彻底解决传统管理模式下高昂的维护和人力成本。中东高端油服市场的大型EPC项目持续中标,彰显国际高端石油公司对杰瑞设备制造和项目总承包能力的高度信任。

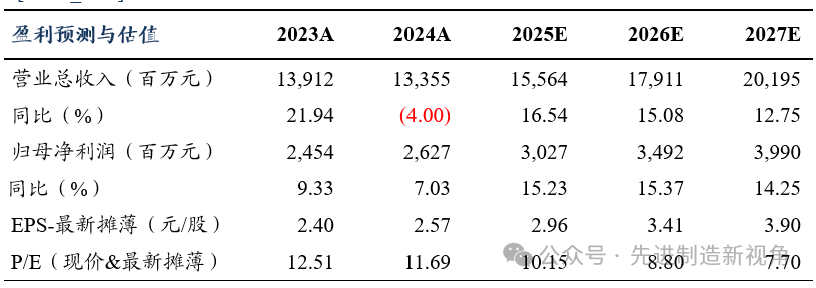

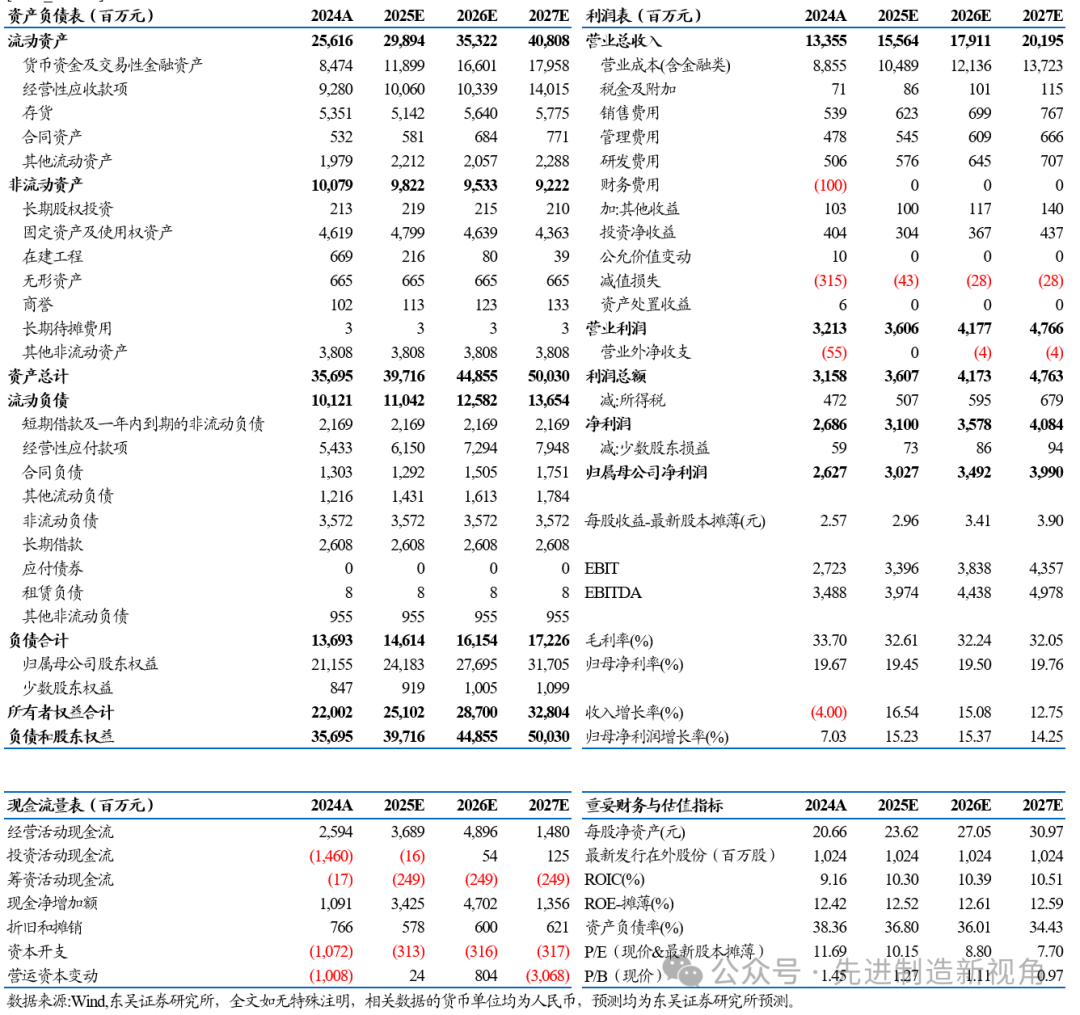

盈利预测与投资评级

我们维持公司2025-2027年归母净利润30.3/34.9/ 39.9亿元,当前市值对应PE估值为10/9/8倍,维持“买入”评级。

风险提示

国际油价波动;国内油气资本开支不及预期;国际关系摩擦。

东吴机械团队

东吴机械研究团队荣誉

2023年 新财富最佳分析师 机械行业 第四名

2023年 Wind金牌分析师 机械行业 第一名

2022年 新财富最佳分析师 机械行业 第三名

2022年 Wind金牌分析师 机械行业 第二名

2021年 新财富最佳分析师 机械行业 第三名

2021年 Wind金牌分析师 机械行业 第一名

2020年 新财富最佳分析师 机械行业 第三名

2020年 卖方分析师水晶球奖 机械行业 第五名

2019年 新财富最佳分析师 机械行业 第三名

2017年 新财富最佳分析师 机械行业 第二名

2017年 金牛奖最佳分析师 高端装备行业 第二名

2017年 卖方分析师水晶球奖 机械行业 第五名

2017年 每市组合 机械行业 年度超额收益率 第一名

2016年 新财富最佳分析师 机械行业 第四名

2016年 金牛奖最佳分析师 高端装备行业 第四名