【华言金语1017】晶晨股份公司快报&北方华创公司快报&传媒行业快报

(来源:华金证券研究)

01

电子团队:华金证券-电子-晶晨股份-公司快报-产品性能优异&运营效率提升,助力业绩高增

02

电子团队:华金证券-电子-北方华创-公司快报-前三季度业绩预计持续增长,市占率稳步攀升

03

传媒团队:华金证券-传媒-行业快报-ChatBot推动陪伴类产品演化

01

华金证券-电子-晶晨股份-公司快报-产品性能优异&运营效率提升,助力业绩高增

2024年10月15日,公司发布2024年前三季度业绩预告的自愿性披露公告。

24Q3营收创历史同期新高,运营效率提升持续改善盈利能力

得益于市场逐步恢复,加之公司对外采用积极的销售策略,对内持续提升运营效率,公司2024年前三季度业绩保持高速增长,其中24Q3营收创历史同期新高。

2024年前三季度,公司预计实现营收约46.40亿元,同比增长约20.28%;归母净利润约5.94亿元,同比增长约89.32%;因股权激励确认的股份支付费用约0.87亿元;若剔除股份支付费用影响后,归母净利润约6.83亿元;扣非归母净利润5.50亿元,同比增长约106.26%;研发人员同比增加60人;研发费用约10.19亿元,同比增长约7.04%。

单季度看,24Q3公司积极扩大销售规模,持续强化研发投入的同时,确定今年为运营效率提升年,确定了一系列运营效率提升行动项,随着这些行动项的改进效果逐步体现,公司盈利能力进一步改善。24Q3公司预计实现营收约16.24亿元,同比增长约7.73%,环比减少约0.86%,创历史同期新高;在发生汇兑损失约0.37亿元、股份支付费用约0.21亿元及社保基数上调等多重不利因素的影响下,实现归母净利润约2.32亿元,同比增长约79.68%,环比减少约1.17%;扣非归母净利润约2.10亿元,同比增长约93.29%,环比减少约5.36%;毛利率约38.22%,同比提升约2.24个百分点,环比提升约1.88个百分点。

随着全球消费电子市场整体持续复苏,公司积极的销售策略,以及新技术带来的产品应用场景和形态不断丰富,公司多产品线战略将会在更多领域继续取得积极成果。公司预计2024年全年营收将实现同比增长。

8K芯片首次招标获得全部份额,W系列全年销量有望突破千万颗

公司持续坚持多产品线战略,多个新产品的研发和市场表现不断取得新突破。根据2024年8月投资者调研纪要,24H1五大产品系列营收由高至低排序为T、S、A、W、V。

T系列:2024年前三季度T系列销售收入同比增长超50%,24Q3亦延续增长趋势,为当前公司第一大产品线。

S系列:8K芯片在国内运营商的首次商用批量招标中获得全部份额。中国电信2024年-2025年IPTV智能机顶盒产品集采项目包含4K机顶盒和8K机顶盒两个标包,采购总规模为2032万台,其中8K机顶盒规模超50万台。根据2024年7月投资者调研纪要,从入围厂家中标份额来看,本次采用晶晨芯片方案投标的厂家,合计中标近80%(4K),以及100%(8K)。这是运营商在集团层面首次集采8K机顶盒,表明网络、终端、平台和应用等都已做好承载8K业务的准备,国内的视频应用领域已正式迈入8K时代。同时,公司产品在本次电信招标中的高份额彰显了公司在音视频领域的长期技术积累和产品竞争力,获得了市场和客户的高度认可,产品份额有望持续提升。

W系列:Wi-Fi 6 芯片在2024年8月中国电信四川公司2024年魔盒社会化采购招标项目中,搭配晶晨主控SoC打造的组合方案赢得了大比例份额。此次集采的大比例中标,是公司Wi-Fi6产品在国内运营商市场的首次批量突破。公司预计W系列销量将在2024年首次突破全年1千万颗。

新工艺方面,公司基于新一代ARM V9架构和自主研发边缘AI能力的6nm芯片,为业界首款集成4K和AI功能的6nm商用芯片,相较前代产品,CPU性能提高了60%以上,GPU性能提高了230%以上,功耗相较12nm降低了50%。已有多家全球知名运营商决定基于此款芯片,推出其下一代旗舰产品。

此外,在近期IBC 2024上,公司发布了端侧大模型增强平台RAG,将助力客户在智能音视频领域挖掘新的应用场景和形态。

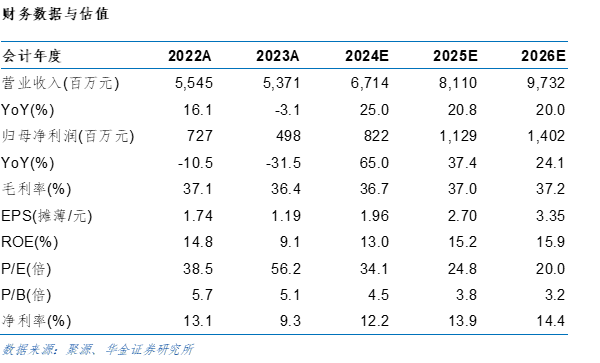

投资建议:鉴于公司持续提升运营效率,同时结合公司最新业绩预告,我们调整原先对公司的业绩预测。预计2024年至2026年,公司营收分别为67.14/81.10/97.32亿元(前值为70.20/87.33/104.79亿元),增速分别为25.0%/20.8%/20.0%;归母净利润分别为8.22/11.29/14.02亿元,增速分别为65.0%/37.4%/24.1%;PE分别为34.1/24.8/20.0。公司五大产品系列齐头并进,市场份额稳步提升,战略新品陆续商用上市;随着消费电子市场需求逐步复苏,看好公司产品持续放量。持续推荐,维持“买入-A”评级。

风险提示:下游终端市场需求不及预期风险,新技术、新工艺、新产品无法如期产业化风险,海外业务带来的汇率波动风险,市场竞争加剧风险,系统性风险等。

>>以上内容节选自华金证券2024年10月16日已经发布的研究报告《华金证券-电子-晶晨股份-公司快报-产品性能优异&运营效率提升,助力业绩高增》(分析师:孙远峰、王海维;执业编号:S0910522120001、S0910523020005),具体分析内容(包括风险提示等)请详见完整版报告。

电子团队

02

华金证券-电子-北方华创-公司快报-前三季度业绩预计持续增长,市占率稳步攀升

投资要点

2024前三季度业绩预计同比高增,平台优势逐渐显现。2024年前三季度,公司累计营收预计在188.30亿元-216.80亿元之间,同比增长在29.08%-48.61%之间。其中2024Q3公司营收预计在74.20亿元-85.40亿元之间,同比增长在20.42%-38.60%之间,环比增长在14.58%-31.87%之间;2024年前三季度,公司累计归母净利润预计在41.30亿元-47.50亿元之间,同比增长在43.19%-64.69%之间。其中2024Q3公司归母净利润预计在15.60亿元-17.90亿元之间,同比增长在43.78%-64.98%之间,环比增长在-5.68%至8.22%之间。业绩变动原因主要系:(1)公司精研客户需求,丰富产品矩阵,拓宽工艺覆盖范围,主营业务继续保持良好发展态势,市场占有率稳步攀升,前三季度收入实现同比稳健增长。(2)随着公司营收规模持续扩大,平台优势逐渐显现,经营效率持续提高,成本费用率稳定下降,前三季度归属于上市公司股东的净利润同比持续增长。

以持续创新提升技术竞争实力,巩固半导体核心装备竞争优势。2024 年上半年,北方华创在高端电子工艺装备及精密电子元器件两大主业板块持续保持国内领先地位。作为平台型半导体设备公司,公司继续深耕客户需求,不断拓展创新边界,丰富产品矩阵,进一步拓宽工艺覆盖范围。在集成电路核心装备领域,公司成功研发出高密度等离子体化学气相沉积(HDPCVD)、双大马士革CCP刻蚀机、立式炉原子层沉积(ALD)、高介电常数原子层沉积(ALD)等多款具有自主知识产权的高端设备,并在多家客户端实现稳定量产,获得客户的一致好评。同时,公司的核心产品也广泛应用于化合物半导体、新能源光伏、新型显示等多个领域,展现出良好的市场前景和发展潜力。依托国家级企业技术中心,北方华创在科技创新方面不断取得新突破。截至2024年上半年,公司累计申请专利已超过8,300件,获得授权专利超过4,900件,多项核心技术获得行业认可。公司再融资项目继去年底“高精密电子元器件产业化基地三期扩产项目”(平谷马坊元器件基地)顺利投产后,2024年上半年,“半导体装备产业化基地四期扩产项目”(台马半导体设备基地)也已建成并投入使用,进一步提高公司生产制造能力。

半导体工厂区域化/数据中心及AI芯片在边缘设备渗透率提升,带动300mm晶圆厂设备支出增长。根据SEMI数据,从 2025 年到2027年,全球300mm晶圆厂设备合计支出预计将达到创纪录的4,000亿美元。其中,预计将在2024年增长4%,达到993亿美元,并在2025年进一步增长24%,达到1,232亿美元(首次突破1,000亿美元水平),预计2026年支出将增长11%,达到1,362亿美元,2027年支出将增长3%,达到1,408亿美元。主要是因为半导体工厂区域化以及数据中心和边缘设备中使用人工智能芯片需求不断增长,带动300mm晶圆厂设备支出增长。(1)半导体工厂区域化:预计到2027年,中国大陆将保持全球300mm设备最大支出地区地位,在其半导体产业产业链自主可控政策推动下,未来三年(2025年-2027年)累计设备投资将超过1,000亿美元,但预计支出将从 2024年450亿美元的峰值逐渐减少到2027年的310亿美元;韩国(第二)预计未来三年投资810亿美元,以进一步巩固其在DRAM、HBM及3D NAND 闪存等存储领域主导地位;预计未来三年中国台湾地区(第三)将花费750亿美元购买 300mm设备,其中3nm以下的前沿逻辑芯片制造是其投资主要驱动力。(2)细分市场:在对3nm以下尖端节点投资及对成熟节点的持续支出的推动下,2025 年至2027年间,代工设备支出预计将达到2,300亿美元,其中,2nm逻辑工艺的投资以及2nm关键技术的开发对于满足未来高性能和高能效计算的需求至关重要,特别是对于人工智能应用。由于汽车电子和物联网应用的需求不断增长,具有成本效益的22nm和28nm工艺预计将出现增长。逻辑芯片及微处理器预计将在未来三年内引领设备支出扩张,预计总投资达1,730亿美元;存储预计同期设备支出将超过1,200亿美元,其中,DRAM相关设备的投资预计将超过750亿美元,而3D NAND的投资预计将达到450亿美元;功率相关领域未来三年预计设备支出超过300亿美元,其中化合物半导体项目约140亿美元;模拟和混合信号领域预计同期设备支出将达到 230 亿美元;其次是光电/传感器领域,达到128亿美元。

投资建议:我们维持公司盈利预测,预计2024年至2026年营业收入分别为302.82/402.14/501.67亿元,增速分别为37.2%/32.8%/24.8%;归母净利润分别为59.70/76.92/97.10亿元,增速分别为53.1%/28.8%/26.2%;对应PE分别为33.6/26.0/20.6倍。随着人工智能发展对算力芯片需求加剧,叠加国内长鑫存储/长江存储扩产,有望带动先进制程/先进封装相关设备需求。北方华创致力于打造平台型半导体设备企业,将充分受益于需求增长及国产化进程加速,长期增长动力足。维持“买入-A”评级。

风险提示:新技术、新工艺、新产品无法如期产业化风险;晶圆厂扩产计划不及预期风险;宏观经济和行业波动风险;国际贸易摩擦风险。

>>以上内容节选自华金证券2024年10月15日已经发布的研究报告《华金证券-电子-北方华创-公司快报-前三季度业绩预计持续增长,市占率稳步攀升》(分析师:孙远峰、王海维;执业编号:S0910522120001、S0910523020005),具体分析内容(包括风险提示等)请详见完整版报告。

传媒团队

03

华金证券-传媒-行业快报-ChatBot推动陪伴类产品演化

ChatBot形式确立,不断探索应用发展空间。2023年全球AI+Chatbot类型应用涌现,ChatBot成为用户了解AI应用主要类型之一。根据Sensor Tower数据,2023年下载量相比2022年增长超过14倍,接近6亿次。2024年1-8月,AI+Chatbot应用下载量突破6.3亿次,超出2023年全年水平。2024年前8个月,全球AI+Chatbot应用内购收入接近5.8亿美元,已经超过2023年全年的1.5倍之多。随着AI+Chatbot应用的发展,情感陪伴式AI逐渐兴起。头部应用《Character AI》2024年8月MAU达历史新高2200万人,1-8月下载量近1900万,成为细分市场领跑者。全球范围:《Talkie AI》以1700万下载量紧追《Character AI》,但在美国市场《Talkie AI》下载量已经超过《Character AI》。

需求端有望进一步释放,供给侧成本逐步优化。AI陪伴定义为一种娱乐和社交方式,涉及消费者与由生成式 AI 驱动的虚拟角色直接互动。目前仍处于早期阶段,目前主要以三种方式呈现:以文本为中心的角色扮演应用、具有视听功能的游戏原型,以及利用人与人和人与AI混合社交的社交平台。需求端:根据ARK Invest数据,2003年至2022年,美国消费者独处的清醒时间增长约 40%,从平均每天5.3小时增加到7.4小时。2023年至2030年,全球在线时间预计增长25%,消费者或将寻求解决孤独问题的在线应用。当前,大语言模型的快速发展,消费者娱乐和陪伴的成本每年下降75%。2018年至2023年,AI陪伴平台的月活跃用户数增长约30倍,从不足50 万用户增加到约1500万用户。目前,随着消费者娱乐用例的出现,AI 陪伴的采用曲线可能会超过社交媒体和在线游戏在其早期的速度。

AI陪伴产品不断探索产品新模式。应用案例:Replika于2017年推出,是最早的商业成功的AI 陪伴应用。Replika用户可以通过文本和语音消息、通话以及增强现实(AR)放置与 AI 陪伴互动。Character.AI成立于2021年,为不同用例的用户创建的AI聊天机器人提供平台。过去三年,由于人们对AI技术的广泛兴趣,以及主要通过单人和群聊角色扮演体验吸引用户,AI 陪伴或将创造新的平台,推动人机交互的边界,从基于文本的娱乐形式发展到完全互动的、情感响应的 AI 角色,角色在2D和3D 空间中与用户互动。目前,自然选择(深圳)智能有限公司,推出首款3D AI伴侣《EVE》,并于10月12日在B站发布《EVE》的首支预告PV,并在两天内收获超过110万播放量。

投资建议:AI陪伴或将推动人机交互边界,有助提升AI应用普及度完善产业生态。建议关注:快手-W、汤姆猫、昆仑万维(维权)、恺英网络、蓝色光标、浙文互联、广东榕泰(维权)、天娱数科、捷成股份、视觉中国、华策影视、因赛集团、天下秀等。

风险提示:AI相关技术发展不确定性、相关政策不确定性、AI技术与产品结合不确定性等。

>>以上内容节选自华金证券2024年10月15日已经发布的研究报告《华金证券-传媒-行业快报-ChatBot推动陪伴类产品演化》(分析师:倪爽;执业编号:S0910523020003),具体分析内容(包括风险提示等)请详见完整版报告。

《证券期货投资者适当性管理办法》于2017年7月1日起正式实施。通过本订阅号发布的观点和信息仅供华金证券股份有限公司(下称“华金证券”)客户中的专业投资者参考。因本订阅号暂时无法设置访问限制,其他的任何读者在订阅本微信号前,请自行评估接收相关推送内容的适当性,华金证券不因任何订阅或接收本订阅号内容的行为而将订阅人视为华金证券的当然客户。

法律声明

本订阅号(微信号:HJ_RESEARCH)为华金证券股份有限公司(下称“华金证券”)研究所运营的唯一订阅号。本订阅号不是华金证券研究报告的发布平台,所载内容来自于华金证券已公开发布的证券研究报告。订阅者若使用所载资料,有可能会因缺乏对完整报告的了解而对其中关键假设、评级、目标价等内容产生误解。提请订阅者参阅华金证券已发布的完整证券研究报告,仔细阅读其所附各项声明、信息披露事项及风险提示,关注相关的分析、预测能够成立的关键假设条件,关注投资评级和证券目标价格的预测时间周期,并准确理解投资评级的含义。本订阅号所载内容仅反映华金证券研究人员于发出完整报告当日的判断。本订阅号不承担更新推送信息或另行通知义务,后续更新信息以华金证券研究所正式发布的研究报告为准。本订阅号所载内容并非投资决策服务,并不涉及对具体证券或金融工具在具体价位、具体时点、具体市场表现的判断,在任何情形下都不构成对接收本订阅号内容受众的任何投资建议。订阅者应当充分了解各类投资风险,根据自身情况自主做出投资决策并自行承担投资风险。华金证券及雇员不对任何人因使用本订阅号的发布内容所引起的任何损失承担任何责任。