【华西非银】中粮资本2024年中报点评:营收高增,经营质量与盈利能力稳步提升

中粮资本发布2024年中报。2024年上半年,公司实现营业收入130.83亿元,同比增加11.3%;归母净利润11.74亿元,同比增加43.43%;归母扣非净利润11.74亿元,同比增加43.60%;基本每股收益0.5097元/股,同比增加43.42%;加权平均ROE为5.73%,同比增加1.37个百分点。

分析与判断:

寿险业务:业务经营稳健,偿付能力充足稳定。

2024年上半年,中英人寿原保险保费收入109.07亿元,同比增长24%;新单年缴化保费收入24.64亿元,同比下降28.16%。中英人寿内含价值达231.12亿元,长期稳健经营的基础得到进一步夯实。截至2024年二季度末,中英人寿综合偿付能力充足率达239.84%,核心偿付能力充足率达165.66%,持续维持在较高水平,偿付能力充足稳定。

期货业务:多错并举积极应对外部挑战。

2024年上半年,中粮期货整体实现净利润1.34亿元,同比下降14.64%,主要受入市资金增速放缓、利率下调、手续费减收等不利因素影响。但中粮期货多措并举积极应对外部挑战,经纪业务境内外联动,对境内经纪业务贯彻一体化发展,深耕农业、能化、金融衍生品等重点产业,截至2024年6月末代理客户成交额同比增长13%,国际经纪业务助力内外联动模式加速形成,抓住美元高利率市场机遇,探索证券经纪、资产管理等新业务发展方向,中国香港1、4号牌照创新业务有序开展,业务规模稳步攀升。风险管理业务强化风险管控,锚定优势品种,落实产融结合,在有效风控的基础上实现了场外产品创新,形成了一定的品牌美誉度。资产管理产品线持续完善,持续加大与金融机构渠道的合作深度,2024 年上半年,中粮期货整体实现净利润1.34亿元,中粮期货资产管理规模达77亿元。

信托业务:业务转型加速,主动管理能力继续提升。

2024年上半年,中粮信托业务规模保持良好增长态势并达到3,895亿元,较2024年年初提升29%,实现信托业务手续费收入6.81亿元,同比增长15%;实现净利润4.03亿元,同比增长13%。中粮信托加速信托业务转型,继续提升主动管理能力。目前已形成现金管理类、纯债类、增厚收益类等全品种、多资产、收益稳健的产品体系,截至2024年6月末规模达1,010亿元,较年初增加28%。在标品权益资管业务方面,投研建设不断提升,形成股票、公募基金、私募基金、股权项目、创新产品五大投研品类。中粮信托秉承客户至上的理念,持续建设财富专业管理能力。中粮信托财富中心全口径销售规模850亿元,同比提升25%,销售规模及专业能力得到全面升级,品牌影响力进一步提高。

投资建议:

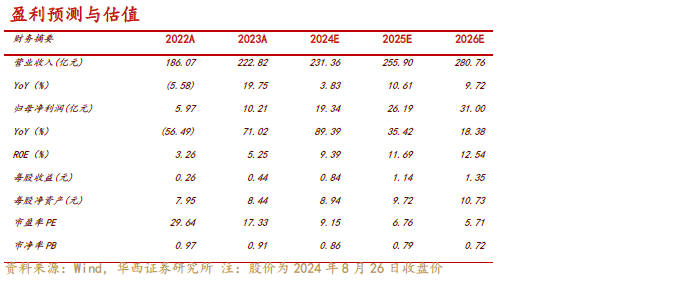

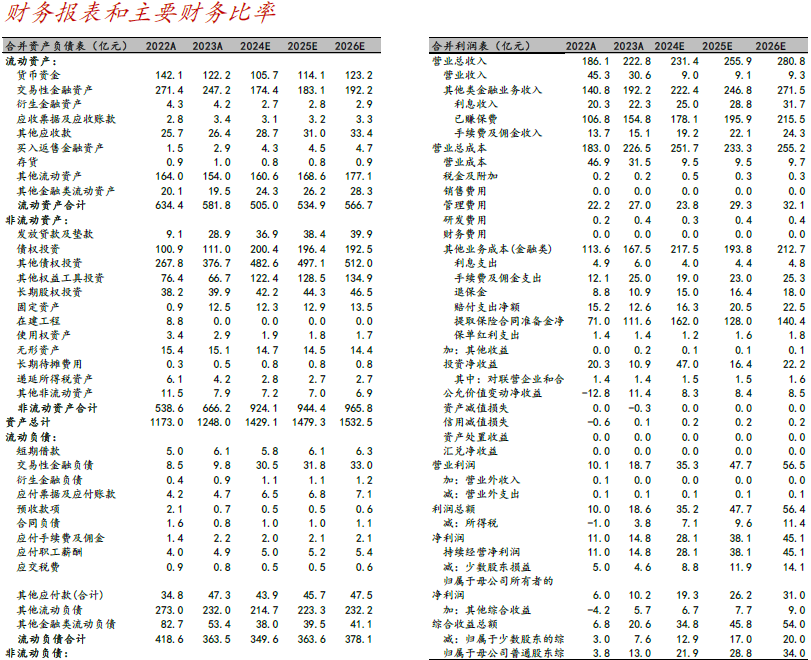

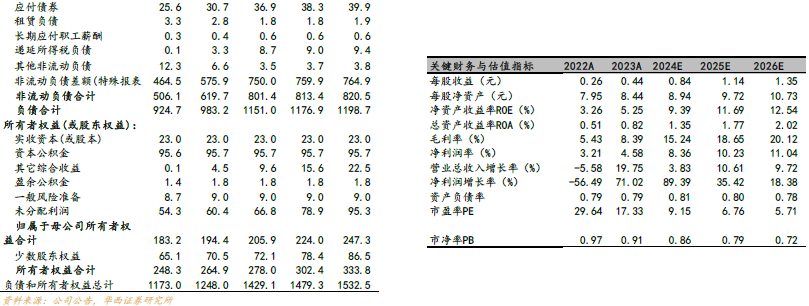

我们看好中粮资本1)寿险业务稳健经营,盈利能力稳步提升,2)期货业务多措并举积极应对外部挑战,行业影响力不断提升,3)信托业务加速转型,规模继续保持良好增长态势。结合中报数据,我们调整公司2024年营业收入210.81亿元的预测值至231.36亿元,新增2025-2026年营收预测255.90/280.76亿元;调整2024年净利润15.55亿元的预测值调整至19.34亿元,新增2025-2026年净利润预测26.19/31.00亿元。相应地,调整2024年EPS 0.68 元的预测值至0.84元,新增2025-2026年EPS预测1.14/1.35元,对应2024年8月26日7.68元/股收盘价,PE分别为9.15/6.76/5.71倍,PB分别为0.86/0.79/0.72倍,维持公司“增持”评级。

风险提示

宏观经济下行风险;资本市场大幅波动风险;行业竞争加剧风险;寿险销售不及预期。

注:文中报告节选自华西证券研究所已公开发布研究报告,具体报告内容及相关风险提示等详见完整版报告。

分析师:罗惠洲

分析师执业编号:S1120520070004

证券研究报告:《【华西非银】中粮资本2024年中报点评:营收高增,经营质量与盈利能力稳步提升》

报告发布日期:2024年8月27日

作者具有中国证券业协会授予的证券投资咨询执业资格或相当的专业胜任能力,保证报告所采用的数据均来自合规渠道,分析逻辑基于作者的职业理解,通过合理判断并得出结论,力求客观、公正,结论不受任何第三方的授意、影响,特此声明。