医疗器械ETF(159883)标的指数接近腰斩,先觉资金却已“悄悄”进场,历史估值极低位时该“做”什么?

最近,在集采预期的冲击叠加弱复苏的环境下,医药板块“跌跌不休”。中证医疗器械指数自2022年9月触底反弹后持续震荡,如今又跌落至12492点低位,相比2021年6月高点接近腰斩。6月8日截止发文,医疗器械ETF(159883)跌幅0.5%,前十大成分股中,迈瑞医疗、爱美客、万泰生物、金域医学、九安医疗、鱼跃医疗微跌,奕瑞科技跌超3%;欧普康视涨超3%,乐普医疗、新产业微涨。

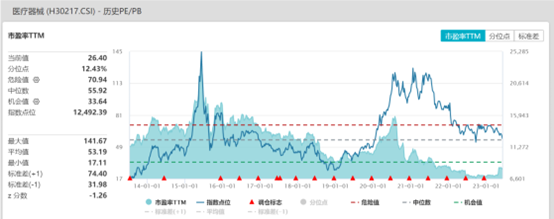

估值上看,截至2023年6月7日,中证医疗器械指数最新PE估值26.7倍,低于指数发布以来近88%的时间区间,可以说已处于“估值洼地”,配置性价比凸显。

针对近日的持续下跌,医疗器械ETF基金经理万纯在接受媒体访谈时回答:“A股市场的股价表现就像一个钟摆,要么总是在左边,要么总是在右边,很少会在中间的平衡位置停留。医药板块从公共卫生防控期间一个很高的估值回落到现在的低点,我们相信投资还是要回归常识的。在这样一个低估的位置,随着整个医疗复苏、创新的迭代,以及国产替代进程的不断演化,创新出海国际化升级等,行业出清后有望重新迎来向上的趋势,也就是“戴维斯双击”的过程。医药行业本身是一个长坡厚雪的赛道,既然这个行业不会消亡,我们也相信股价迟早会走出泥潭。我们对于这样一个偏长期、成长性的赛道,投资者其实不必被短期股价恐慌和焦虑的情绪所支配,可以密切关注产业动态,一个是关注企业盈利的变化,一个是关注流动性,比如FOMC什么时候加息结束,什么时候开启降息周期,这些信号都会带来整个医药行业股价上的回暖。”

资金面上,医药板块再次成为投资者心中众多“不确定性“中的一份”确定性“。在动荡中,先觉资金已悄悄布局“估值洼地”,医疗器械ETF近12日累计净申购超1.1亿元!

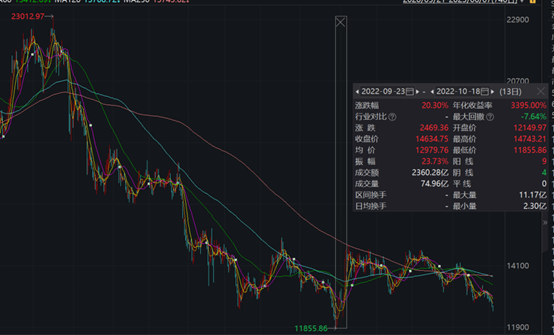

值得一提的是,中证医疗器械指数在2022年9月点位和估值双双触底后,开启了一波近似直线拉升的反弹行情,期间累计涨幅超20%!

医疗板块在这个时点,是否“机会大于挑战?”

德邦证券最新研究认为:创新为永恒主线,关注宏观流动性改善,大品种23年或将进入放量期,创新药械及产业链将依次崛起

1)医疗设备:受益于国内医疗新基建、国产替代大趋势及高端制造出口,优质国产医疗设备企业迎来黄金发展机遇。2)消费医疗:国内渗透率显著低于发达国家,随着国内消费能力逐步提升及国产替代产品力提升,国产相关企业具有较大发展潜力。3)IVD:随着带量采购方案更加趋于科学化、温和化,投资关注重心从价格降幅回归至市场空间、格局及核心竞争力,化学发光板块依旧高增长、国产替代加速。4)创新器械:随着大部分高值耗材集采落地及国产企业的研发能力提升,创新耗材正加速崛起,建议关注即将进入兑现阶段的品种。5)在普耗和高分子耗材:中国企业具有较大制造优势可承接全球产业转移,海外客户持续渗透,同时受益于下游受益集采及国产替代,随着产品升级、渠道扩张等,国内相关企业显著受益。

东吴证券最新分析提出,医疗器械行业百花齐放、黄金投资时代的大趋势不变,核心原因:1)受益新基建、贴息及公共卫生防控医疗资源储备等政策,医疗设备装机量加速;2)细分领域国产龙头不断突破技术壁垒,进口替代加速;3)集采影响逐步出清,行业集中度提升,随着疫后院内手术量恢复,创新器械公司迎来快速恢复;4)科创板将加快更多优质器械公司上市。

东吴证券建议关注以下几类,1)医疗设备类企业,政策友好,国产替代+海外出口推动其长期稳定发展,如核磁、内镜、呼吸机等领域;2)集采逐步出清、进口替代空间大的院内耗材方向,如化学发光、电生理、PCI介入耗材等领域;3)新技术、新术式带来的新的诊疗方向,如介入瓣膜、神经介入、癌症早筛、手术机器人等;4)自费产品,受益于消费升级,重点推荐眼科如角膜塑形镜领域;5)器械CDMO,短期受益上游成本端降价,长期依靠不断加强的精密制造能力,客户/订单量激增,盈利能力不断提升,如医疗设备上游核心零部件领域。

【借道行业代表指数ETF,低位布局医疗器械板块】

医疗器械ETF(159883)为目前A股规模最大的一只医疗器械行业ETF。该ETF追踪中证全指医疗器械指数,标的指数除了覆盖眼科、医美等消费医疗,还囊括了院内诊疗有关的高值耗材、以及医疗设备股,可以成为大家布局疫后医疗复苏、创新器械的beta工具。

板块估值已至较低位置,医药行业长期向好的发展态势仍将持续。场内用户可通过医疗器械ETF(159883),一手仅需70元左右,免缴印花税;场外用户可关注联接基金(A份额013415,C份额013416)。