【华言金语0903】长高电新公司快报&东鹏饮料公司点评

01

电新团队:华金证券-电新-长高电新-公司快报--产品线不断拓宽,持续受益电网投资景气

02

食饮团队:华金证券-食饮-公司点评-东鹏饮料--业绩延续高增,多品类协同发力

01

华金证券-电新-长高电新-公司快报--产品线不断拓宽,持续受益电网投资景气

事件:公司发布2024年中报,2024H1实现营业收入7.29亿元,同比+11.99%,实现归母净利润1.21亿元,同比+42.84%,实现扣非后归母净利润1.12亿元,同比+43.89%。

24H1业绩稳定增长,持续受益电网与特高压建设。公司是我国研制和生产高压、超高压电气设备的骨干企业,以隔离开关产品起家,不断丰富在输变电设备领域的产品线,将产品逐步延伸至成套电器、GIS等领域,产品品种齐全,覆盖电压等级范围广,公司与国家电网、南方电网等建立了稳定的合作关系,并成为国家电网集中规模招标优秀供应商。报告期内,分业务来看,24H1输变电/电力工程设计与工程服务分别实现收入6.90/0.28亿元,同比分别+12.22%/+14.32%,营收均实现了稳定增长。同时,受产品设计优化,自制率提升以及产品结构变化等影响,2024H1输变电业务的毛利率为38.21%,同比+2.89pct;电力工程设计与工程服务业务的盈利能力也有所提升,收入同比增长14.32%的同时营业成本下降3.51%。从电网规划上来看,电网投资覆盖产业链长、见效快,成为逆周期投资、拉动增长的重要选项,24年1-7月电网工程完成投资2947亿元,同比增长19.2%。7月26日,国网表示24年全年电网投资将首次超过6000亿(同比新增711亿元),同比增加将超10%,投资增速创2015年来新高。预计“十四五”期间,国网规划建设特高压工程“24交14直”,涉及线路3万余公里,变电换流容量3.4亿千伏安。5月17日,国家电网披露5交9直特高压储备项目,特高压项目推进提速明显,项目可研、招标等持续落地,有效支撑特高压未来景气。未来公司将持续受益电网与特高压建设。

国网中标份额可观,订单获取能力出色。国家电网近日公示输变电项目第四批中标候选人结果,总体中标金额121.37亿元,同比+28.53%,长高电新本次实现中标金额约2.33亿元,中标情况稳定,在手订单充沛。除公司传统优势产品外,500kV组合电器,550kVGIS等新产品也不断获得突破。同时,公司曾先后为我国首条1100kV特高压交流输电试验示范工程、世界首条±1100kV 特高压直流输电工程、世界首条±800kV 特高压直流输电工程、中国首个± 600kV 电压等级直流输电工程、我国第一条“疆电外送”的特高压直流线路、全国首个跨区直流联网输电工程以及“藏中联网”“张北柔直”等国家重点工程项目提供输变电设备,具有丰富的国家电网重点建设工程的实践经验,有望持续获取较高的国家电网中标份额。

研发投入持续提升,卸掉包袱聚焦主业。2024H1公司研发投入0.35亿元,同比+22.07%,研发投入持续加大。当前,华网电力商誉已全额计提,商誉减值风险已充分释放。2024年6月,公司拟投资0.96亿元建设 GIL 装配厂房一栋并购置相关生产及检测设备,以具备220-1000kV 电压等级GIL产品的研发及生产装配能力。公司已形成包括特高压交直流开关成套装备关键技术、高压柔性直流输电开关设备关键技术、超大负荷电流稳定运行及复杂工况在线开断关键技术等在内的 8项核心技术,具备较为突出的持续技术创新和产品开发的优势,随着产品矩阵丰富,市场竞争力有望进一步提升。

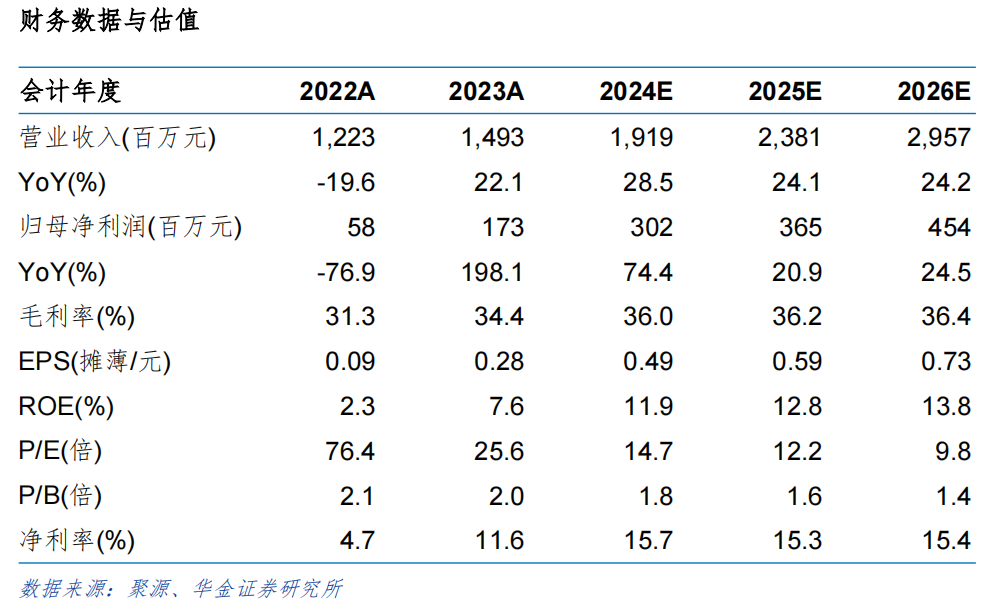

投资建议:在当前风光消纳压力背景下,电网投资进入景气周期。公司产品广泛应用于智能电网建设中的输配电环节,有望持续受益于新型电力系统建设的持续推进。我们预测公司2024-26年归母净利润分别为3.02、3.65和4.54亿元,对应EPS为0.49、0.59和0.73元,PE为15、12、10倍,首次覆盖,给予“买入”评级。

风险提示:1、电网投资力度低于预期。2、新品研发低于预期。3、行业竞争加剧。

>>以上内容节选自华金证券2024年9月2日已经发布的研究报告《华金证券-电新-长高电新-公司快报--产品线不断拓宽,持续受益电网投资景气》(分析师:张文臣、周涛、申文雯;执业编号:S0910523020004、S0910523050001、S0910523110001),具体分析内容(包括风险提示等)请详见完整版报告。

食饮团队

02

华金证券-食饮-公司点评-东鹏饮料--业绩延续高增,多品类协同发力

投资要点

事件:公司发布2024年半年度报告。根据公告,2024H1公司实现营业收入78.73亿元,同比增长44.19%,实现归母净利润17.31亿元,同比增长56.17%,实现扣非后归母净利润17.07亿元,同比增长72.34%;

单季度来看,2024Q2公司实现营业收入43.91亿元,同比增长47.88%,实现归母净利润10.67亿元,同比增长74.62%,实现扣非后归母净利润10.82亿元,同比增长101.51%。

此外,公司发布半年度利润分配预案。 1)拟向全体股东每10股派发现金红利25元(含税),拟派发现金红利约10亿元,中期分红率57.79%,按照8月30日收盘价227.94元计算得中期股息率为1.1%;2)拟以资本公积中股本溢价向全体股东每10股转增3股,预计合计转增股本约1.2亿股,转增后公司总股本预计增加至5.2亿股左右。

收入分析:东鹏特饮稳健快增,第二曲线势能强劲。上半年公司实现营收78.73亿元,同比增长44.19%(其中Q1:+39.80%;Q2:+47.88%),主要得益于公司继续实行全渠道精耕策略,同时积极开拓全国销售渠道,带动 500ml 金瓶及东鹏补水啦等新品销量增长。具体来看:

产品端,2024H1东鹏特饮系列营收68.55亿元,同比增长33.49%,其中500ml大金瓶贡献绝大多数增长,位列中国软饮料SKU销售金额第三名,根据大数据反馈,东鹏特饮消费人群呈现年轻化、白领化趋势,职业范围进一步扩大至互联网、广告、教培等行业,同时高线城市渗透率明显提升,上半年动销增量中一二线大城市消费者贡献比例开始大于三四线及以下城市,能量饮料呈现出较好的增长潜能;与此同时,公司稳步推进“1+6”多品类战略,上半年东鹏补水啦完成瓶身包装、外包装纸箱升级,并与当红新星于适达成代言人合作,通过对汗点场景的精准把握和立体式广告推广,实现营收4.76亿元,同比高增281.12%,销售占比提升3.76pct至6.05%,增长势头强劲;其他饮料亦持续加强产品推新和渠道推广,上半年推出新品上茶普洱、上茶茉莉、东鹏大咖生椰拿铁等,共实现收入5.31亿元,同比高增172.16%。

渠道端,2024H1广东区域/全国区域/全国直营实现营收21.14/46.98/10.50亿元,同比增长13.79%/57.02%/73.46%。公司持续推进全国化战略,完善销售网络建设、拓展销售网点,加强渠道精细化管理和冰冻化、陈列建设,广东大本营维持快速增长,全国区域延续高增势头,细分来看华东区域营收11.58亿元/同比+53.60%,华中区域10.69亿元/+51.86%,广西区域5.62亿元/+9.50%,西南区域9.22亿元/+75.57%,华北区域9.87亿元/+99.14%,西南、华北增速远高于全国平均增速。截至6月底,公司经销商合作伙伴已达 2982 家,销售网络覆盖全国逾 360 万家有效活跃终端门店,较上年期末增长 9.09%,累计不重复触达终端消费者超 2.1 亿。

利润分析:成本下降费率改善,净利率创历史新高。2024Q2公司毛利率为46.05%,同比提升3.3pct,主要得益于规模效应和原材料价格下降;费用端管控良好,Q2期间费用率同比下降3.77pct至15.46%,其中销售/管理/研发费用率同比下降1.59pct/0.73pct/0.08pct至14.33%/2.06%/0.42%,主要得益于公司加强销售人员投入和冰柜投放,带动销售规模更快增长,从而推动费用率下降,财务费用率同比下降1.37pct至-1.35%,主要受益于定期存款利息收入增加。此外,Q2投资净收益、公允价值变动净收益合计占收入比例下降2.85pct,所以最终净利率为24.29%,同比+3.72pct。

下半年战略规划:完善全国布局,提高单点收入。下半年公司将持续完善产品生产和销售网络的全国布局,加强渠道下沉,提高单点产出,持续提升公司能量饮料市场份额,并积极研发、储备其他健康功效饮品,满足消费者的消费需求。

投资建议:公司能量饮料基本盘稳固,新品补水啦势头迅猛、第二曲线持续发力,叠加品牌、渠道、规模等优势,有望顺利实现单一品类向多品类切换,逐步成为国内领先的综合型饮料企业。由于公司业绩表现略超预期,我们小幅上调盈利预测,预计2024-2026年公司营业收入由152.55/187.67/226.32亿元调整为152.55/196.66/247.64亿元,同比增长35.4%/28.9%/25.9%,归母净利润由28.06/35.30/43.01亿元调整为29.13/38.24/48.27亿元,同比增长42.8%/31.3%/26.2%,维持“买入-B”评级。

风险提示:市场竞争加剧,渠道拓展不及预期,新品表现不及预期等。

>>以上内容节选自华金证券2024年9月2日已经发布的研究报告《华金证券-食饮-公司点评-东鹏饮料--业绩延续高增,多品类协同发力》(分析师:李鑫鑫;执业编号:S0910523120001),具体分析内容(包括风险提示等)请详见完整版报告。

《证券期货投资者适当性管理办法》于2017年7月1日起正式实施。通过本订阅号发布的观点和信息仅供华金证券股份有限公司(下称“华金证券”)客户中的专业投资者参考。因本订阅号暂时无法设置访问限制,其他的任何读者在订阅本微信号前,请自行评估接收相关推送内容的适当性,华金证券不因任何订阅或接收本订阅号内容的行为而将订阅人视为华金证券的当然客户。

法律声明

本订阅号(微信号:HJ_RESEARCH)为华金证券股份有限公司(下称“华金证券”)研究所运营的唯一订阅号。本订阅号不是华金证券研究报告的发布平台,所载内容来自于华金证券已公开发布的证券研究报告。订阅者若使用所载资料,有可能会因缺乏对完整报告的了解而对其中关键假设、评级、目标价等内容产生误解。提请订阅者参阅华金证券已发布的完整证券研究报告,仔细阅读其所附各项声明、信息披露事项及风险提示,关注相关的分析、预测能够成立的关键假设条件,关注投资评级和证券目标价格的预测时间周期,并准确理解投资评级的含义。本订阅号所载内容仅反映华金证券研究人员于发出完整报告当日的判断。本订阅号不承担更新推送信息或另行通知义务,后续更新信息以华金证券研究所正式发布的研究报告为准。本订阅号所载内容并非投资决策服务,并不涉及对具体证券或金融工具在具体价位、具体时点、具体市场表现的判断,在任何情形下都不构成对接收本订阅号内容受众的任何投资建议。订阅者应当充分了解各类投资风险,根据自身情况自主做出投资决策并自行承担投资风险。华金证券及雇员不对任何人因使用本订阅号的发布内容所引起的任何损失承担任何责任。