晶澳科技:2023年净利润同比增长27.21% 拟10派5.63元

中证智能财讯 晶澳科技(002459)4月30日披露2023年年报。2023年,公司实现营业总收入815.56亿元,同比增长11.74%;归母净利润70.39亿元,同比增长27.21%;扣非净利润71.40亿元,同比增长28.46%;经营活动产生的现金流量净额为124.14亿元,同比增长51.72%;报告期内,晶澳科技基本每股收益为2.14元,加权平均净资产收益率为22.52%。公司2023年年度利润分配预案为:拟向全体股东每10股派5.63元(含税)。

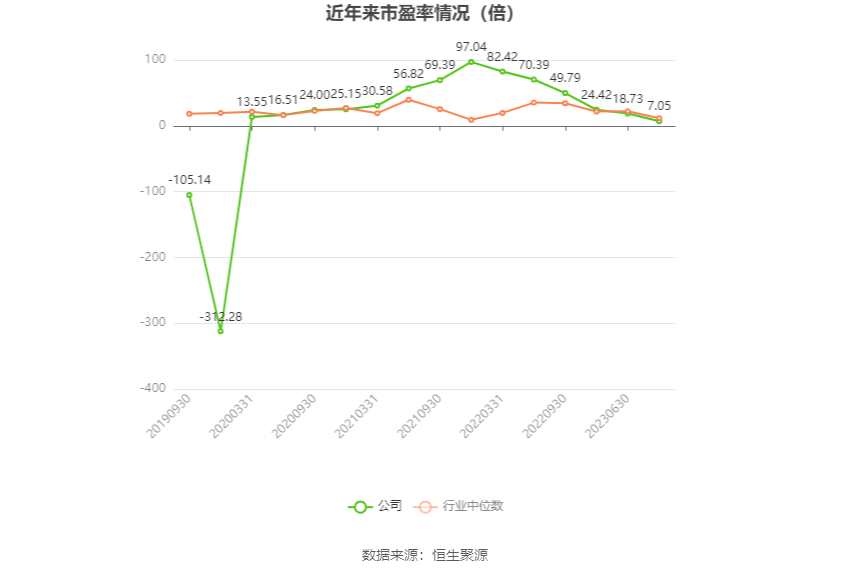

以4月29日收盘价计算,晶澳科技目前市盈率(TTM)约为7.05倍,市净率(LF)约为1.41倍,市销率(TTM)约为0.61倍。

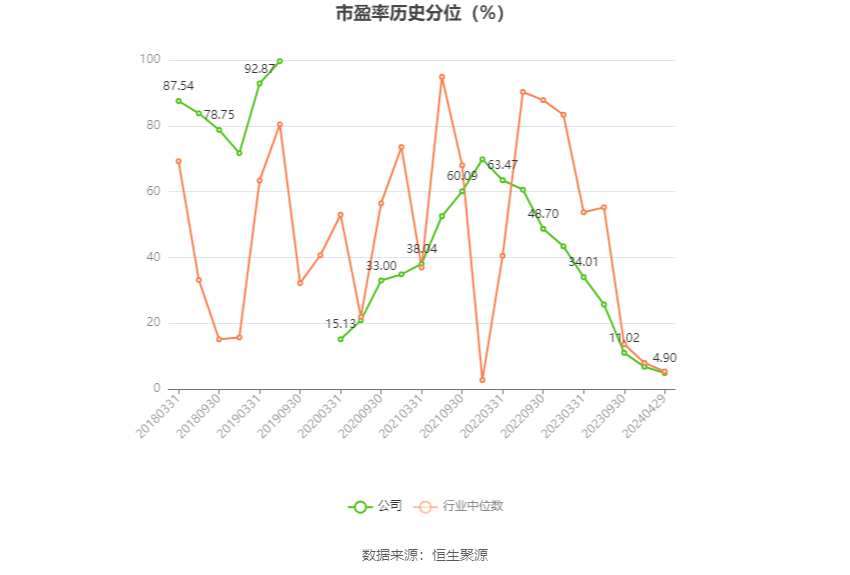

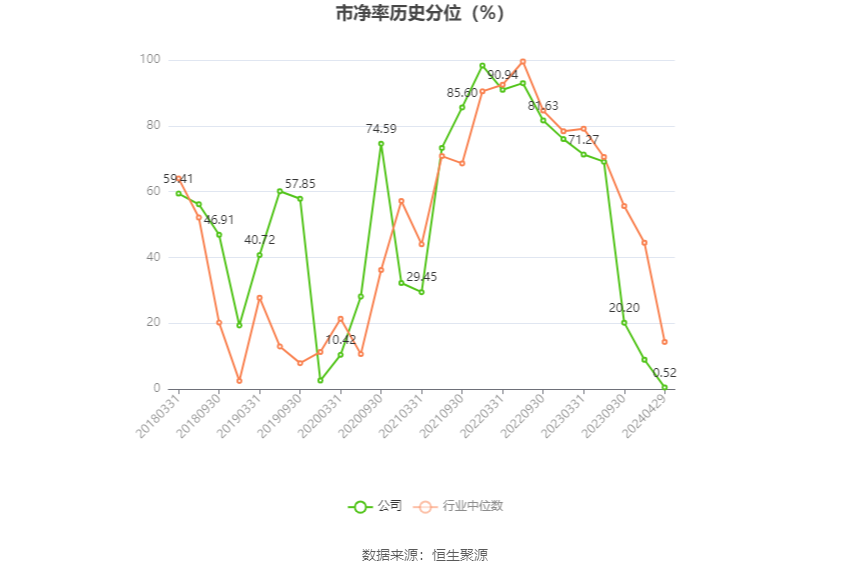

公司近年市盈率(TTM)、市净率(LF)、市销率(TTM)历史分位图如下所示:

数据统计显示,晶澳科技近三年营业总收入复合增长率为46.67%,在光伏电池组件行业已披露2023年数据的18家公司中排名第5。近三年净利润复合年增长率为67.18%,排名5/18。

年报称,公司立足于太阳能光伏产业链的垂直一体化模式,长期致力于为全球客户提供光伏发电系统解决方案,主营业务为太阳能光伏硅片、电池及组件的研发、生产和销售,太阳能光伏电站的开发、建设、运营,以及光伏材料与设备的研发、生产和销售等。公司生产工厂在国内和海外均有布局,国内主要分布在河北石家庄和邢台、江苏扬州、无锡、盐城和连云港、安徽合肥、上海奉贤、浙江义乌、云南曲靖和内蒙古包头、鄂尔多斯,海外生产工厂在越南北江。

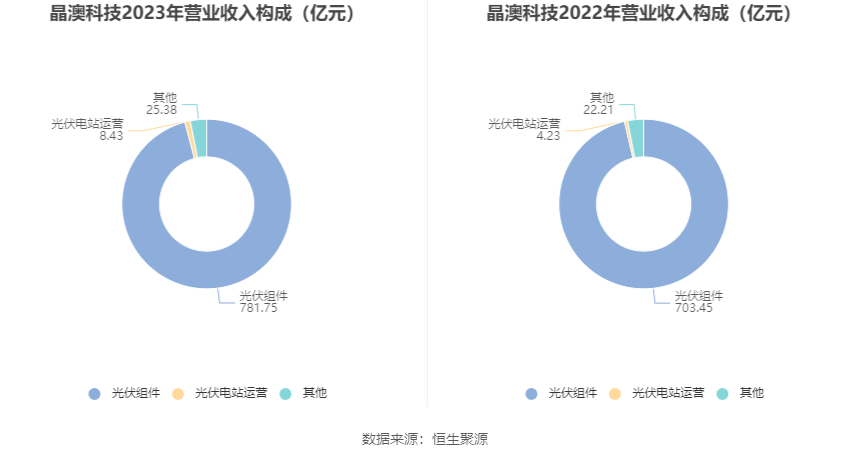

分产品来看,2023年公司主营业务中,光伏组件收入781.75亿元,同比增长11.13%,占营业收入的95.85%;光伏电站运营收入8.43亿元,同比增长99.34%,占营业收入的1.03%。

截至2023年末,公司员工总数为50258人,人均创收162.28万元,人均创利14.01万元,人均薪酬11.09万元,较上年同期分别变化-27.54%、-17.51%、6.86%。

2023年,公司毛利率为18.13%,同比上升3.35个百分点;净利率为8.82%,较上年同期上升1.23个百分点。从单季度指标来看,2023年第四季度公司毛利率为13.23%,同比下降4.34个百分点,环比下降7.80个百分点;净利率为1.04%,较上年同期下降8.02个百分点,较上一季度下降9.20个百分点。

分产品看,光伏组件、光伏电站运营2023年毛利率分别为18.28%、42.89%。

报告期内,公司前五大客户合计销售金额167.00亿元,占总销售金额比例为20.48%,公司前五名供应商合计采购金额187.57亿元,占年度采购总额比例为27.74%。

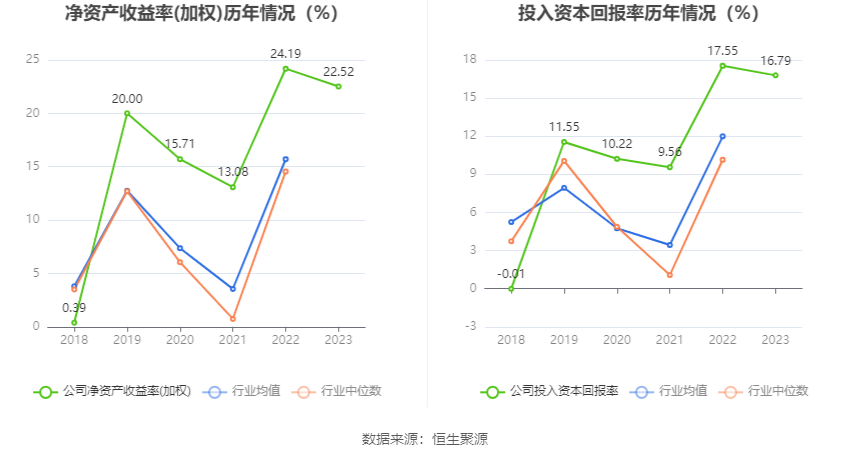

数据显示,2023年公司加权平均净资产收益率为22.52%,较上年同期下降1.67个百分点;公司2023年投入资本回报率为16.79%,较上年同期下降0.76个百分点。

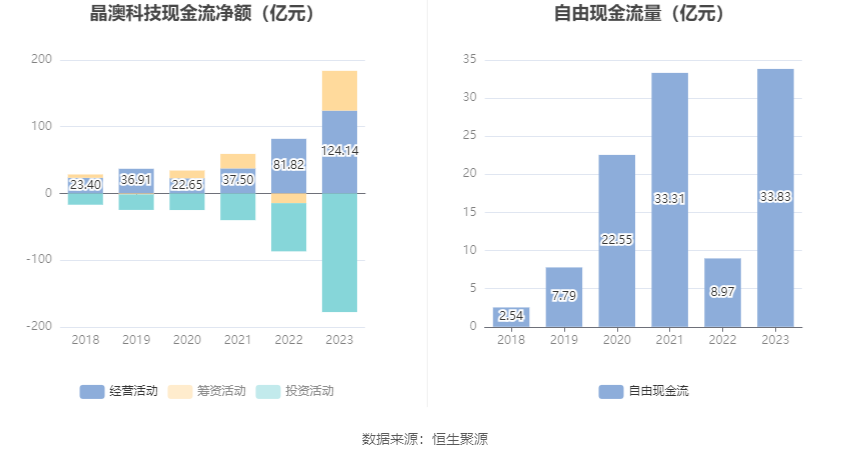

2023年,公司经营活动现金流净额为124.14亿元,同比增长51.72%;筹资活动现金流净额59.60亿元,同比增加74.21亿元;投资活动现金流净额-177.93亿元,上年同期为-72.27亿元。

进一步统计发现,2023年公司自由现金流为33.83亿元,相比上年同期增长277.05%。

2023年,公司营业收入现金比为101.37%,净现比为176.35%。

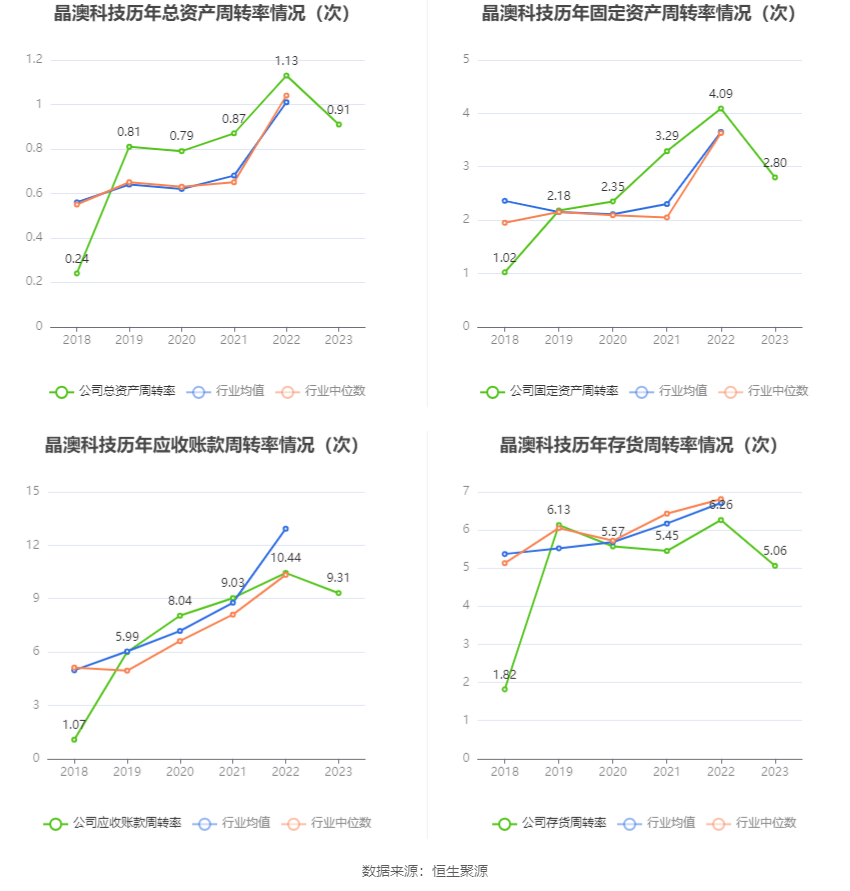

营运能力方面,2023年,公司公司总资产周转率为0.91次,上年同期为1.13次(2022年行业平均值为1.01次,公司位居同行业6/18);固定资产周转率为2.80次,上年同期为4.09次(2022年行业平均值为3.65次,公司位居同行业7/18);公司应收账款周转率、存货周转率分别为9.31次、5.06次。

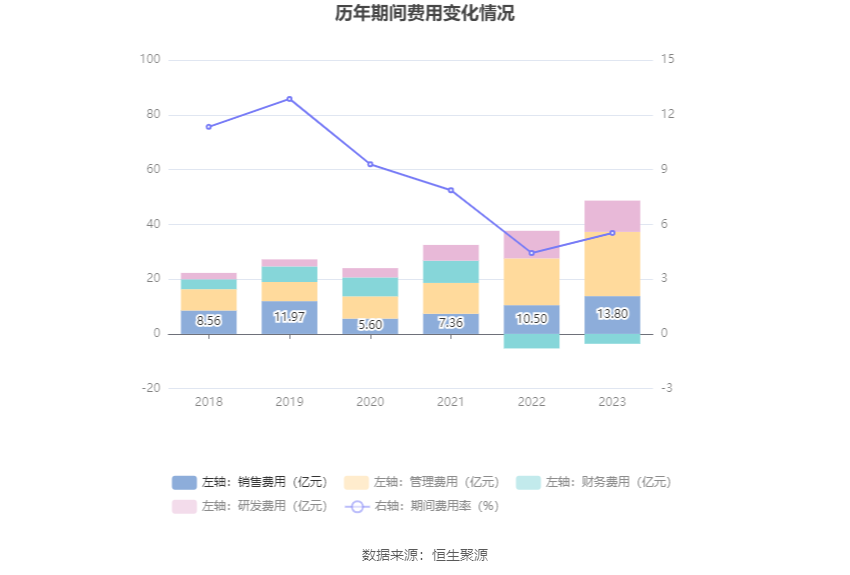

2023年,公司期间费用为45.08亿元,较上年同期增加12.72亿元;期间费用率为5.53%,较上年同期上升1.10个百分点。其中,销售费用同比增长31.43%,管理费用同比增长37.32%,研发费用同比增长13.44%,财务费用由去年同期的-5.29亿元变为-3.60亿元。

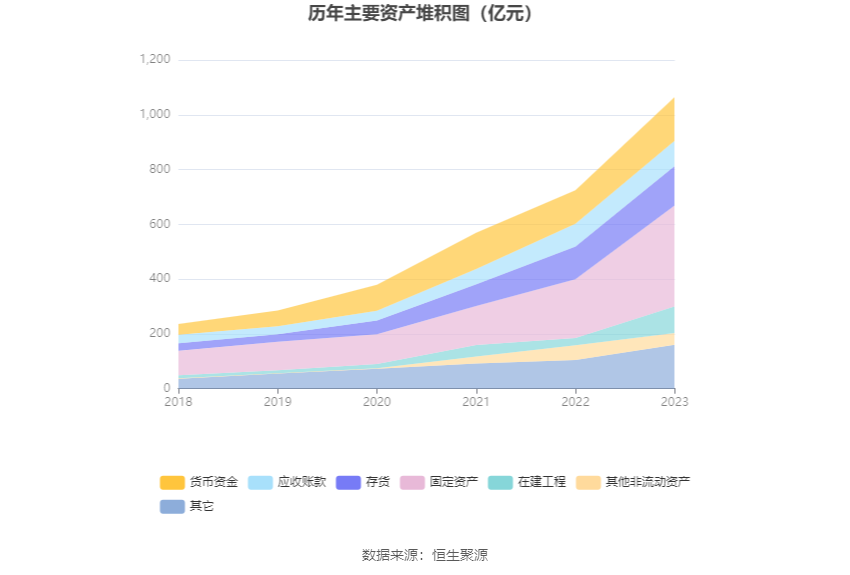

资产重大变化方面,截至2023年年末,公司在建工程较上年末增加266.76%,占公司总资产比重上升5.47个百分点;固定资产较上年末增加71.88%,占公司总资产比重上升4.98个百分点;其他非流动资产较上年末减少20.44%,占公司总资产比重下降3.43个百分点;应收账款较上年末增加9.81%,占公司总资产比重下降2.92个百分点。

负债重大变化方面,截至2023年年末,公司其他应付款(含利息和股利)较上年末增加153.92%,占公司总资产比重上升5.67个百分点;应付票据较上年末增加38.69%,占公司总资产比重下降1.06个百分点;应付账款较上年末增加71.02%,占公司总资产比重上升1.15个百分点;长期应付款合计较上年末增加86.41%,占公司总资产比重上升0.79个百分点。

从存货变动来看,截至2023年年末,公司存货账面价值为144.72亿元,占净资产的41.21%,较上年末增加25.63亿元。其中,存货跌价准备为14.72亿元,计提比例为9.23%。

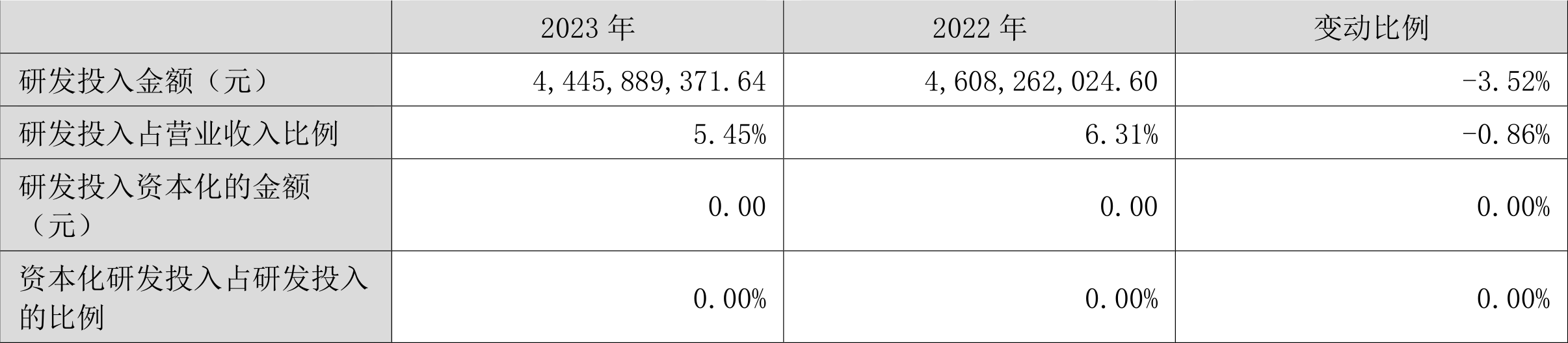

2023年全年,公司研发投入金额为44.46亿元,同比下降3.52%;研发投入占营业收入比例为5.45%,相比上年同期下降0.86个百分点。此外,公司全年研发投入资本化率为0。

资料显示,在对研发的持续投入下,公司电池及组件技术始终保持着业界领先水平,主要体现在转换效率、功率、质量及成本控制等方面。目前,公司最新量产的n型倍秀(Bycium+)电池转换效率已达到26.3%,工艺将持续改进,进一步降低电池生产成本,提高电池的性价比。同时,基于硅基异质结技术的“皓秀(Hycium)”异质结高效电池研发项目中试转换效率稳步提升,通过一系列工艺提升措施的导入降低生产成本,从而具备大规模量产条件。针对多种全背接触电池、钙钛矿及叠层电池等前沿技术,研发中心积极研究和储备,保持核心竞争力。凭借优异的光伏组件产品,2023年公司第八次荣获全球权威独立第三方光伏测试机构PVEL(PVEvolutionLabs)"最佳表现"组件供应商(TopPerformer)荣誉。截至2023年底,公司拥有授权专利1263项,其中发明专利285项。

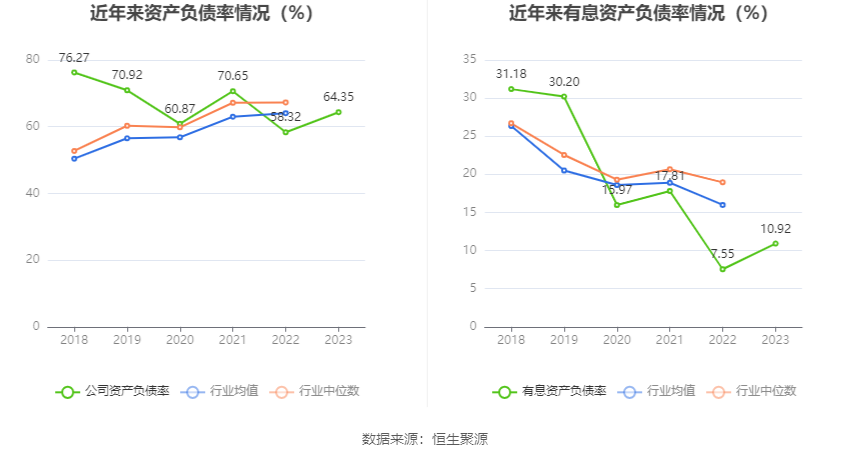

在偿债能力方面,公司2023年年末资产负债率为64.35%,相比上年末上升6.03个百分点;有息资产负债率为10.92%,相比上年末上升3.37个百分点。

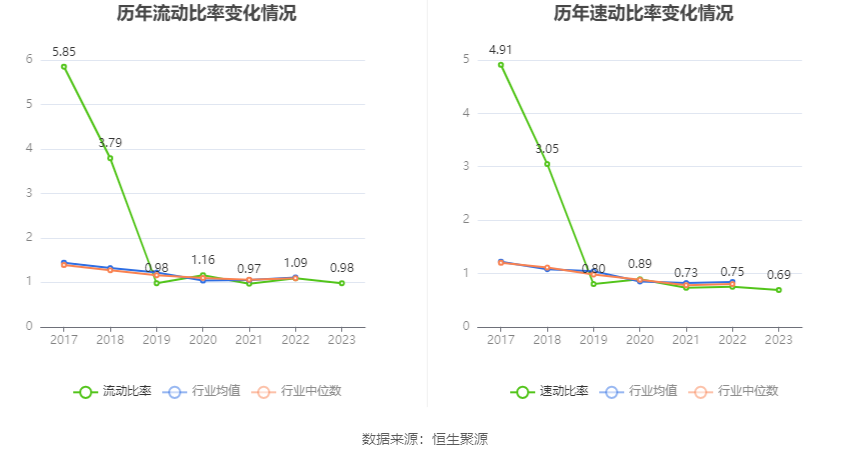

2023年,公司流动比率为0.98,速动比率为0.69。

年报显示,2023年年末公司十大流通股东中,新进股东为广发创新升级灵活配置混合型证券投资基金,取代了三季度末的东台晶仁宁和企业管理咨询中心(有限合伙)。在具体持股比例上,香港中央结算有限公司、广发科技先锋混合型证券投资基金、广发高端制造股票型发起式证券投资基金、泉果旭源三年持有期混合型证券投资基金、广发行业严选三年持有期混合型证券投资基金、广发双擎升级混合型证券投资基金持股有所上升,东台市晶泰福科技有限公司、北京华建盈富实业合伙企业(有限合伙)、南京州博方维企业管理中心(有限合伙)持股有所下降。

筹码集中度方面,截至2023年年末,公司股东总户数为15.59万户,较三季度末增长了1.61万户,增幅11.55%;户均持股市值由三季度末的60.61万元下降至44.07万元,降幅为27.29%。

指标注解:

市盈率

=总市值/净利润。当公司亏损时市盈率为负,此时用市盈率估值没有实际意义,往往用市净率或市销率做参考。

市净率

=总市值/净资产。市净率估值法多用于盈利波动较大而净资产相对稳定的公司。

市销率

=总市值/营业收入。市销率估值法通常用于亏损或微利的成长型公司。

文中市盈率和市销率采用TTM方式,即以截至最近一期财报(含预报)12个月的数据计算。市净率采用LF方式,即以最近一期财报数据计算。

市盈率为负时,不显示当期分位数,会导致折线图中断。