三季度净利由75亿锐减至1.6亿,赣锋锂业逼近盈亏警戒线、“造血”能力大降

21世纪经济报道记者 董鹏 成都报道

与天齐锂业(002466.SZ )相比,成本处于劣势的赣锋锂业(002460.SZ )未能抵御锂价下跌的冲击。

10月31日,该公司A股、H股同步大跌,其中H股当日盘中跌幅一度达到13%,此次异动便源于昨晚披露的三季报。

数据显示,今年三季度,赣锋锂业营业收入同比下降42.77%,净利润同步下降至1.6亿元,同比降幅达97.88%。而在2022年同期,该公司单季度净利润曾经高达75.41亿元,为历史峰值。

极高的利润基数,叠加今年锂价走低、成本抬升等多重因素影响,赣锋锂业利润空间被急剧压缩。

根据华泰证券测算,公司今年前三季度毛利率为17.42%,其中第三季度毛利率为4.94%,同期净利润降至0.43%。

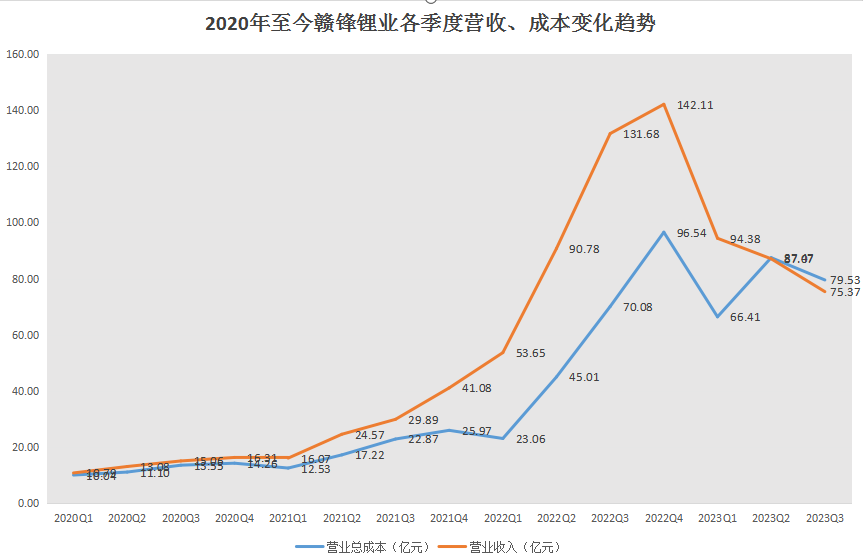

进一步对比“锂业双雄”的收入、成本还可以看出,二季度开始赣锋锂业营业总成本便逐步大于营业收入,二者差值在三季度进一步扩大,而天齐锂业直至三季度营业成本依旧维持较低水平,当期收入、成本仍然保持72亿元的差额。

在锂价下行周期中,成本优势明显的矿、盐“一体化”龙头无疑再次胜出。

三季度逼近盈亏平衡线

赣锋锂业的成本压力,今年初便已开始显现。

相关数据显示,2022年一季度赣锋锂业营业成本为17.89亿元,到今年一季度时则大幅增长至59.15亿元,大幅增加230.59%。“于公司产能规模过于可观,加之上游资源开发进度较慢,公司整体原料自给率并不算高,公司过半锂精矿仍然依赖外部长协进口。”21 世纪经济报道于今年4月推出的报道中指出。

以上原材料结构,使得赣锋锂业也需面对锂精矿的价格波动,而今年锂精矿的下跌又要明显滞后于锂盐。

到二季度时,公司收入、成本关系进一步恶化,营业总成本已经大于营业收入。

当期公司营业成本增加至81.29亿元,加上税金、财务费用、管理费用等支出,总成本达到87.47亿元,而在同期公司营收则从一季度的94.38亿元降至87.07亿元。

进入三季度后,公司营业总成本虽然环比下降,但是依旧高于营业收入,同时二者差值较今年二季度进一步扩大。

“主要系期初原材料结存成本较高,导致本期产品成本相对偏高。”赣锋锂业指出。

反观赣锋锂业的收入端,碳酸锂、氢氧化锂等锂盐品种市场价不断走低。

以公司产能占比最大的氢氧化锂为例,根据Wind数据统计可知,今年一、二、三季度,国产氢氧化锂(56.5%)市场均价分别为44.22万元/吨、26.34万元/吨、22.36万元/吨。

相应的,公司同期营业收入逐季度减少,刚好与上述成本变动趋势呈现反方向变化。

成本增长、收入减少,赣锋锂业主营业务的利润空间被急速压缩。

定期报告显示,上半年赣锋锂业主力业务“锂系列产品”毛利率同比下降44.25个百分点,至24.12%。

另据华泰证券测算,公司前三季度毛利率下降38个百分点至17.42%,其中三季度毛利率为4.94%、净利率为0.43%。

参考赣锋锂业过往生产成本,以及三季度锂盐均价来看,公司确实已经逼近成本线。

本报此前根据业务收入、成本和具体产销数据测算结果显示,2022年赣锋锂业单吨锂盐成本每吨超过15万元,今年前三季度公司营业成本增幅为74%,三季度锂盐又已跌破20万元/吨。

值得关注的是,除了以上主营业务外,赣锋锂业、天齐锂业等头部企业均参股多家锂电企业,并通过投资收益的形式对公司业绩构成影响。

“除锂价下跌对业绩的负面影响以外,锂精矿价格同、环比下跌直接导致公司对联营企业和合营企业的投资收益(主要是Mt. Marion Lithium)同、环比下降明显。”华泰证券指出,此外,Pilbara股票价格下跌,导致公司公允价值变动净收益由二季度的10.47亿元,减少至今年三季度的-5.50亿元,对净利润负面影响较大。

成本,成本,还是成本

2022年行业高点时,赣锋锂业全年净利润为205亿元,同期天齐锂业净利润241亿元。

2023年锂价回落,赣锋锂业前三季度净利润60亿元,同期天齐锂业净利润81亿元。

无论是行业景气度处于高位,还是低位,产能规模更大的赣锋锂业近两年盈利能力始终未能跑赢天齐锂业。其中关键,便在于两家公司极为明显的成本差异。

继续以上述测算数据为例,2022年天齐锂业、赣锋锂业锂盐单吨生产成本分别为6.13万元和15.58万元,相差近9.5万元。

这使得两家公司的成本管控能力,盈利能力和抵御行业周期波动的抗风险能力,存在巨大差距。

也正是基于以上差异,此前已囤积大量锂矿资源的赣锋锂业,今年矿端项目开发速度有所提升。

今年6月,赣锋锂业更新的另一重要项目进展显示,位于阿根廷的Cauchari-Olaroz盐湖项目已产出首批碳酸锂产品,预计随着后续的产能爬坡及产线优化,该项目将逐步产出电池级产品。

该项目一期产能为年产4万吨LCE,二期规划产能为不低于2万吨LCE,同时该项目也是赣锋锂业的“主力盐湖”,预计2024年达到设计产能。

今年9月,赣锋锂业再次宣布,由其全资子公司赣锋国际增资Mali Lithium B.V.公司,并由此获得非洲马里Goulamina项目55%权益,该项目一期锂辉石精矿计划于2024年投产。

而随着以上项目控制权的获取,后续赣锋锂业很可能会实现对锂精矿产品的并表,进而对公司利润率的恢复带来一定帮助。

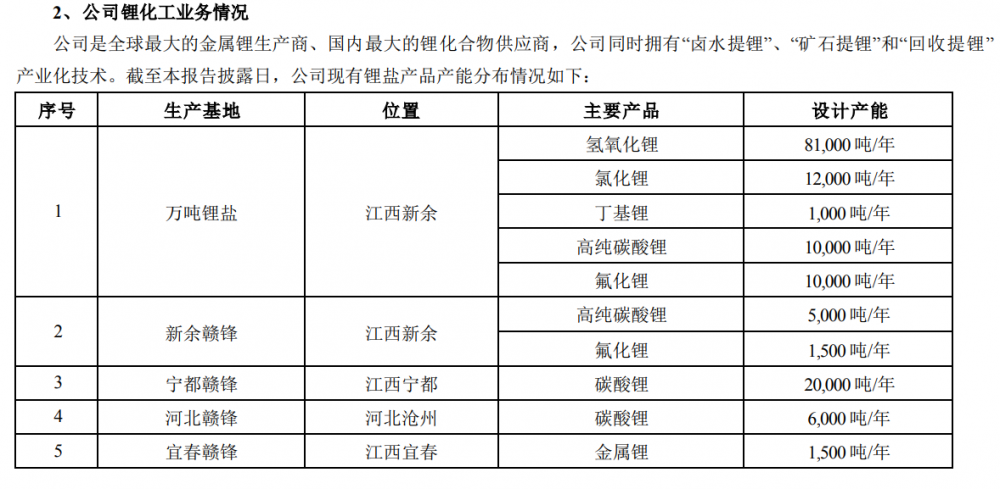

不过,需要指出的是,赣锋锂业是国内最大的锂化合物供应商,其锂盐整体产能特别可观,即便以上盐湖项目可以实现原料自给,但是公司依旧需要大量的锂精矿原料,这十分考验公司的原料和锂盐产能匹配程度,并需要公司进一步加速其矿端资源的释放速度。

此外,与天齐锂业不同,赣锋锂业在打造全产业链上态度更为坚决,此前已经宣布有多个锂电池项目。

昨日晚间,公司还公告称,其子公司赣锋锂电计划在南昌市新建经开区投资建设锂电池生产基地项目,其中一期建设年产5GWh储能PACK电池生产基地,计划投资金额不超过20亿元。

矿端、锂电池产能的同步扩张,则需要大量的资金投入,这在2021年、2022年时公司锂盐业务盈利能力强悍时,问题不大,但是今年锂盐业务的造血能力无疑明显下降。

相关数据显示,2021年、2022年赣锋锂业经营活动现金流净额分别为79.6亿元、124.9亿元,今年前三季度转为-13.69亿元。

此外,三季报还显示,上市公司短期借款、长期借款分别为65.7亿元和154.53亿元,同比增长211.53%和69.13%。

从以上角度观察,锂价下跌对赣锋锂业的影响,可能并不仅仅局限于盈利能力的下降,甚至可能打乱公司原有的产能扩张计划,并且增大公司的经营风险。

(作者:董鹏 编辑:朱益民)