赣锋锂业上半年亏损7.6亿,海外买矿亏超8亿

赣锋锂业(002460.SZ)在锂价下行周期的影响下,2024年上半年遭遇了上市以来的首次半年度亏损,公司营收和净利润均出现大幅下滑,面临市场环境变化和产品价格下跌的挑战。

在锂价下行周期的影响下,赣锋锂业(002460.SZ)业绩开始由盈转亏。

半年报显示,2024年上半年,该公司实现营收95.89亿元,同比减少47.16%,净利润亏损7.6亿元,同比下降幅度达到了113%。这是赣锋锂业自2010年上市以来,首个亏损的中报。

截至8月29日收盘,赣锋锂业股价已经跌至26.39元/股,年内累计跌幅约36%,而该股2021年9月曾上扬至157.4元/股。

这也是整个行业面临的困境。碳酸锂价格从2023年初的50万元/吨一路下挫,一度跌至约7万元/吨,相关上市公司存货减值也逐步显现。尽管如此,该公司买矿的步伐并未停止。

锂盐产品盈利承压

赣锋锂业在半年报中称,受锂行业周期下行的影响,赣锋锂业的锂盐及锂电池产品销售价格出现了下跌,导致营收、净利等关键财务指标大幅下滑。

数据显示,上半年,赣锋锂业锂系列产品营收同比下滑了52.40%,锂电池系列产品营收下滑了33.73%,同时,这两大产品的毛利率也有所下滑,锂化合物及金属锂产品的毛利率为11.75%,较上年同期下滑了12.37个百分点;锂电池、电芯产品的毛利率为9.88%,同比下滑了9.06个百分点。

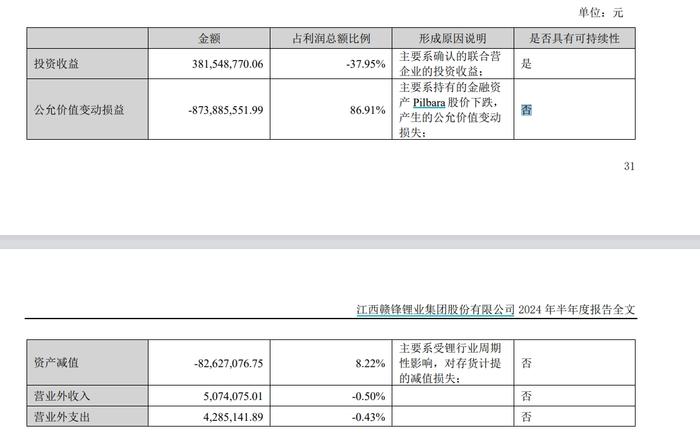

此外存货减值方面,报告期内赣锋锂业资产减值约8262.7万元,占利润总额的8.22%。该公司称,主要系为锂行业周期性影响,对存货计提的减值损失。

赣锋锂业承认,2021年至今,锂产品价格已经上涨至历史新高并呈现回落的趋势。未来,锂产品的销量有望继续受益于新能源汽车、储能汽车、消费电子等行业市场需求的驱动增长,但有色金属行业属于周期性行业,受多种因素变化的影响,锂产品价格呈现波动性,当前以及预期的供求变动都可能影响锂产品的当前及预期价格。

海外矿产投资亏损

实际上,赣锋锂业得净利润,从今年一季度就开始由盈转亏。

今年一季度,该公司净利润亏损4.39亿元,整个上半年的亏损已经扩大至7.6亿元,二季度亏损额仍超过3.2亿元。

赣锋锂业还在半年报中提到,公司持有的金融资产Pilbara Minerals Limited (下称Pilbara)股价下跌,导致了较大的公允价值变动损失。根据披露,主要由于持有的Pilbara股价下跌,公司上半年公允价值变动损益约为-8.74亿元,占利润总额的86.91%。

不过,赣锋锂业盈利能力下降,产能扩张计划并未停步,而是依旧在逆势买矿。

根据半年报,上半年,该公司继续增持 Mali Lithium公司股权,目前已持有Mali Lithium 60%股权并取得对其的控制权,Mali Lithium 旗下 Goulamina 锂辉石项目一期的浮选产线建设正在进行收尾工作,预计将于今年内产出首批锂辉石产品。

此外,该公司还在5月7日披露,全资子公司赣锋国际有限公司(下称“赣锋国际”)拟以自有资金3.427亿美元(约25亿元人民币)向 Leo Lithium 收购Mali Lithium公司剩余40%股权,以取得Goulamina锂辉石矿项目经营管理权。若完成收购,赣锋国际将全资拥有Mali Lithium。

对于锂资源开发的风险,赣锋锂业称,如遇到政府出口与税率的政策调整、地域政治关系、自然灾害及运输中断等情况,或要调整生产计划,并减少可供生产及扩充计划使用的资源量及储量,公司的业务、财务状况及经营业绩会受到不利影响。

行业经历磨底阶段

现货市场上,上半年锂盐产量增长,价格持续下探,冲破大部分企业的成本线。

据中国有色金属工业协会锂业分会统计,2024年1月至6月,国内碳酸锂产量约为29.8万吨,同比增加48.8%;同期氢氧化锂产量约为17.5万吨,同比增加21.4%。

上海有色网最新报价显示,8月29日碳酸锂(99.5% 电池级/国产)价格持平报7.44万元/吨,近5日累计跌580元,近30日累计跌12020元;氢氧化锂(56.5% 电池级粗颗粒/国产)价格跌280元报7.2万元/吨,创逾3年新低,近30日累计跌9200元。

英大期货分析认为,目前碳酸锂市场供需失衡,上游锂盐厂观望情绪浓厚,而下游买方采购意愿薄弱,市场悲观情绪弥漫。建信期货分析,尽管锂盐厂面临亏损,但减产趋势不明显,过剩局面尚未明显缓解。碳酸锂价格短期内预计将继续震荡,市场博弈仍在进行中。

行业人士向第一财经分析,当前行业已经进入磨底阶段,锂价有可能进一步走低,但随着一体化产能的集中释放,行业平均生产成本有望降低,缺乏自有矿产供给、成本较高的产能,将面临更大的出清风险,行业格局迎来重塑。